Banche centrali europee: giovedì non si riunisce solo la BCE

Mentre il mercato si prepara alla tanto attesa riunione della Banca centrale europea di giovedì, ci sono altre due banche centrali europee che si riuniranno qualche ora prima lo stesso giorno: quella svedese e quella norvegese.

Un paio di settimane fa, mi trovavo a Washington per i convegni della Banca Mondiale e del FMI, un’ottima opportunità per ascoltare le dichiarazioni delle autorità monetarie e degli economisti. È stata la giusta occasione anche per ricordare che le banche centrali europee saranno probabilmente più pazienti (attraverso leggi accomodanti) di quanto gli operatori di mercato non si aspettino, specialmente quelli che hanno un’intensa attività di trading con l’area dell’euro. Nel caso della Svezia, ci sono voluti 6 anni prima di assistere a una ripresa stabile e convincente della tendenza alla crescita; lo stesso vale per l’inflazione e le previsioni. I responsabili delle politiche non saranno ansiosi di prendere provvedimenti anticipati contro l’aumento dell’inflazione.

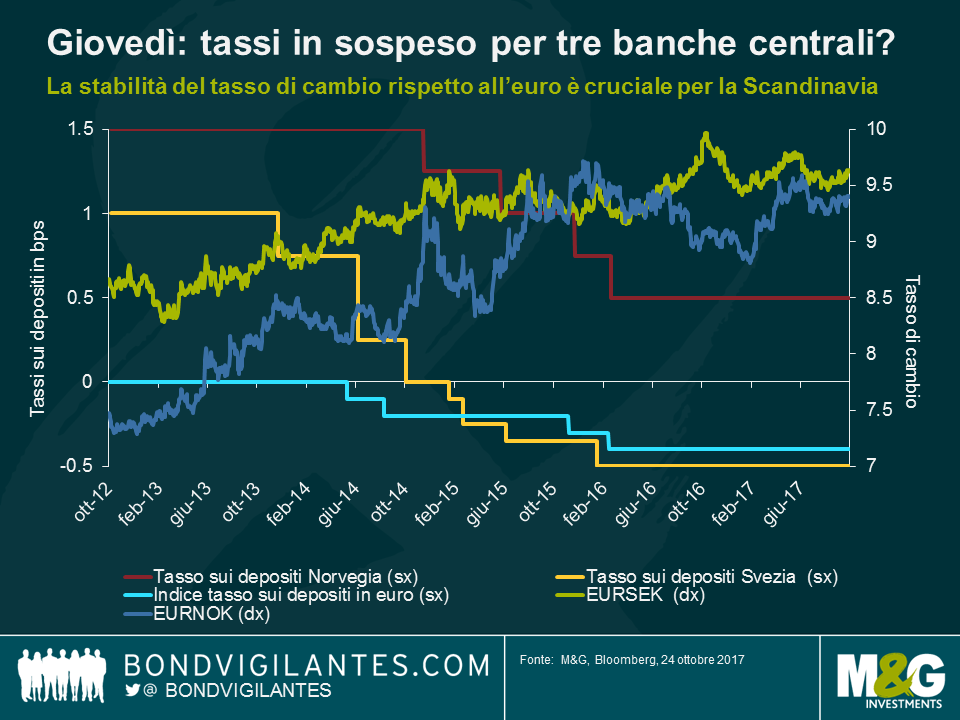

Molte sono state le speculazioni cirla le prossime mosse della BCE: ci si chiede se metterà a punto il suo programma di quantitative easing (QE) oppure se inizierà a prepararsi per uscirne. La Riksbank svedese sta implementando il proprio programma di quantitative easing e nonostante i fondamentali economici in Svezia siano in fase di miglioramento, il che dovrebbe forse garantire una normalizzazione per la maggior parte dell’anno in corso, non prevedo che vi saranno aggiustamenti a tale programma prima di conoscere le decisioni della BCE. Questo perché nelle nazioni scandinave, nello specifico in Svezia, Norvegia e Finlandia, in quanto piccole economie aperte con ampie quote di PIL derivanti dal commercio estero, è il tasso di cambio a fungere da meccanismo di trasmissione della politica monetaria (in Danimarca, con il suo tasso di cambio prefissato, la questione è naturalmente più evidente).

Dato che sia la Svezia sia la Norvegia hanno forti legami commerciali con l’area dell’euro, né la Riksbank svedese, né la Norges Bank vorranno vedere le rispettive monete apprezzarsi (e l’obiettivo d’inflazione sfumare), attuando una politica monetaria restrittiva. Facendo la prima mossa, le due banche avrebbero solo svantaggi. Anche loro aspetteranno giovedì per vedere che cosa deciderà la BCE, prima di intraprendere il loro percorso di normalizzazione della politica monetaria.

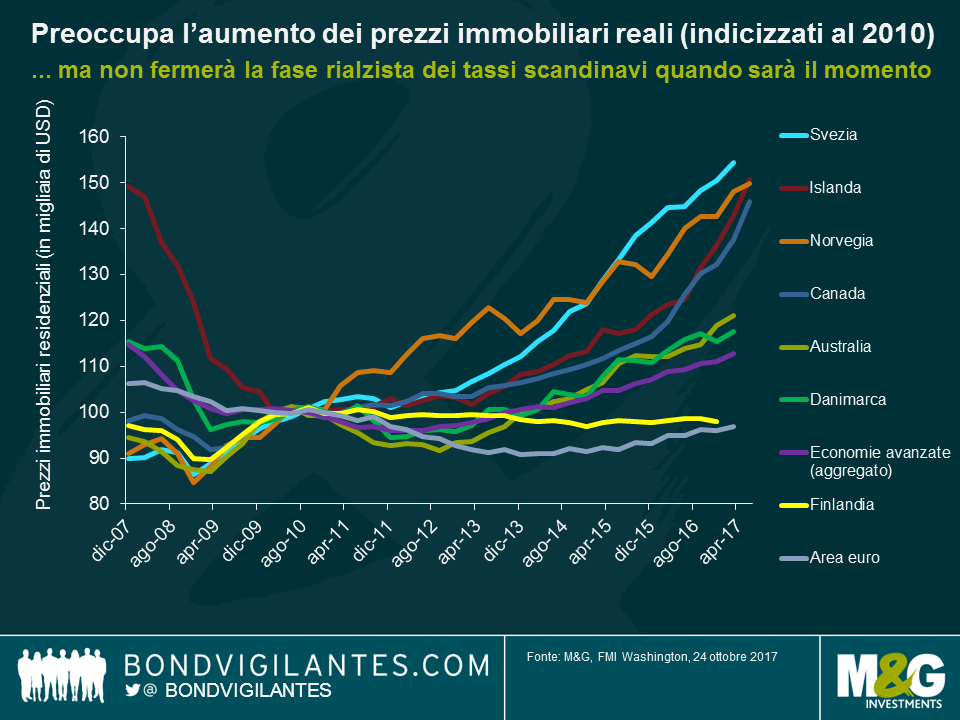

L’ultimo punto degno di nota è quello relativo all’aumento dei prezzi nel settore immobiliare residenziale. Il grafico sottoriportato mostra come sia un problema crescente, non solo in Scandinavia, ma anche in paesi come il Canada e l’Australia. È difficile trovare studi che non lo citino come un problema in aumento in queste economie, spesso associando altre considerazioni per esempio il pensiero che le banche centrali non riusciranno ad aumentare i tassi in misura significativa. La Scandinavia, in linea di massima, ha bisogno di due tassi di interesse: uno (decisamente più alto) per tenere a freno il mercato immobiliare residenziale e l’altro (che deve rimanere basso) per le società, per far sì che si mantengano competitive rispetto al continente.

Dopo la conclusione dei convegni di Washington, tuttavia, ho notato che molte banche centrali a livello mondiale si sono date un gran da fare per sottolineare come la stabilità finanziaria non sia la loro principale preoccupazione. Il debito delle famiglie è sotto osservazione, ma si tratta di un problema da affrontare con strumenti macro-prudenziali o con la politica più che con la politica monetaria tradizionale. La palla sta passando nelle mani di qualcun altro. Se e quando le banche centrali scandinave decideranno di imbarcarsi nella fase rialzista dei tassi, non saranno i timori relativi al settore immobiliare a fermarle. Gli operatori di mercato farebbero bene a ricordare che le banche centrali possono essere incuranti degli eccessi del mercato immobiliare residenziale, se ne consegue una fase restrittiva della politica monetaria.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes