Basso rendimento, bassa qualità, minore protezione

Per chi investe in società con uno scarso merito di credito, la minaccia principale da valutare è la perdita legata al rischio di default. Di conseguenza, prima di prestare capitale a un’azienda bisogna considerare attentamente la protezione assicurata dai termini dell’obbligazione. Ne abbiamo parlato già nel 2014 e bisogna dire che da allora la qualità dei covenant nel mercato high yield non è migliorata granché, anzi, casomai è peggiorata.

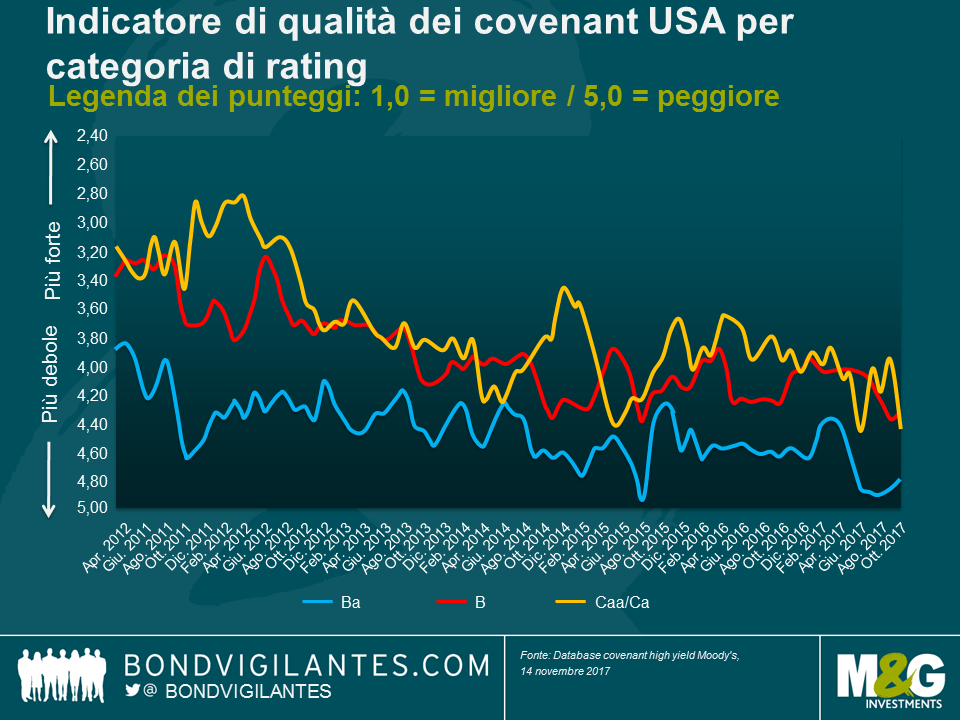

Un rapporto pubblicato di recente da Moody’s conferma che i consulenti e le società hanno il coltello dalla parte del manico, quando emettono debito sul mercato, in quanto la domanda di asset più remunerativi resta molto robusta. Secondo il North American Covenant Quality Indicator, un indicatore della qualità dei covenant in Nord America che usa una media mobile su tre mesi, la protezione attuale è la seconda più debole per ogni categoria di rating del credito dal 2011, superata in negativo solo dai valori registrati nell’agosto del 2015.

A causa delle dimensioni e dei livelli di leva inferiori, gli obbligazionisti in genere esigono meno protezione per i titoli di qualità superiore, ma nel caso delle società più esposte che emettono debito, quando la protezione del credito dovrebbe essere il primo pensiero degli investitori, i diritti dei detentori di obbligazioni continuano a deteriorarsi. In ottobre su cinque nuove operazioni “HY-lite” (obbligazioni prive di protezione base per gli investitori), due sono state lanciate da emittenti di categoria B. Concedere tutta questa flessibilità agli emittenti di debito più deboli può incidere in misura notevole sulle prospettive di recupero.

Si potrebbe considerare il fenomeno una diretta conseguenza del fatto che il mercato statunitense è in una fase più avanzata del ciclo di credito, in cui gli investitori cominciano a sottovalutare i rischi, ma purtroppo il mercato high yield europeo mostra una tendenza analoga.

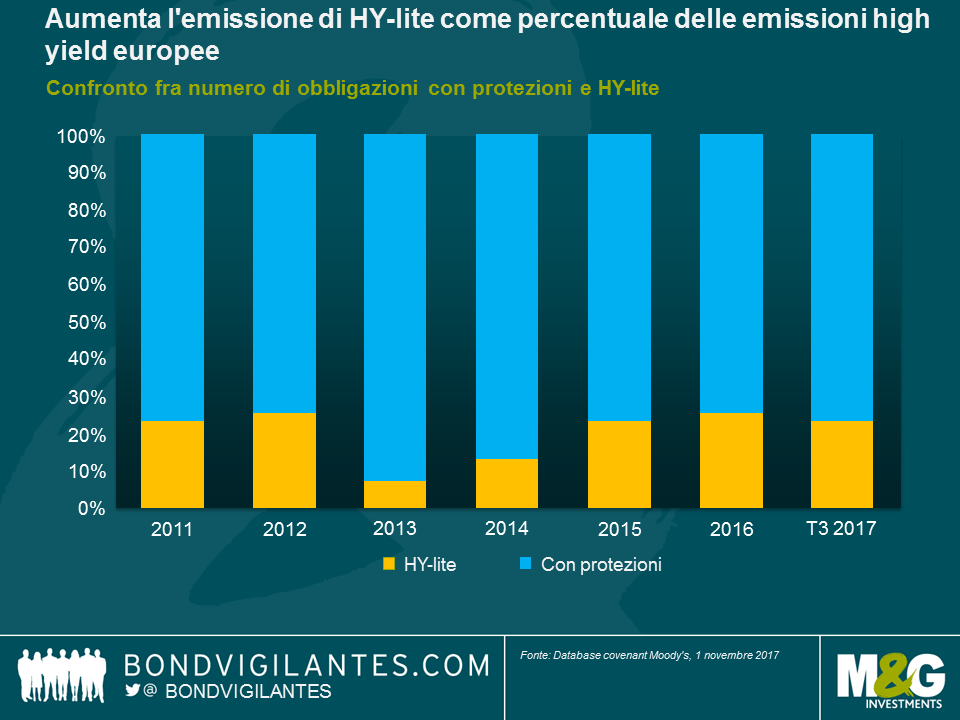

A partire dal 2013, la quota di obbligazioni cosiddette “HY-lite” è molto aumentata, secondo Moody’s: passando da un livello inferiore al 10% del volume di emissioni nel 2013 a un terzo di tutte le obbligazioni che arrivano sul mercato. In termini assoluti, gli investitori hanno visto approdare sul mercato più obbligazioni high yield europee con condizioni nettamente sfavorevoli nei primi tre trimestri del 2017 che durante l’intero biennio 2015-2016.

Si può osservare anche una notevole differenza fra le operazioni di rifinanziamento e le obbligazioni finalizzate alla raccolta di capitali freschi. In confronto ai livelli del 2013-2014, l’entità delle eccezioni (“carve-out”) ai limiti sul debito nelle operazioni di rifinanziamento risulta invariate, ma le obbligazioni per l’apporto di nuovi capitali mostrano chiari segnali di erosione dei covenant, laddove le componenti che implicano un drenaggio di liquidità si sono ampliate da una media del 12% nel 2013-2014 al 17% nel terzo trimestre del 2017. Allo stesso modo, i panieri con carve-out sul debito sono nettamente cresciuti per le nuove operazioni di finanziamento, dal 16% del 2013-2014 al 25% nel T3 del 2017.

Questo significa che è arrivato il momento di ridurre l’esposizione all’high yield? Non necessariamente. Le società beneficiano tuttora di un ambiente macroeconomico favorevole, in un contesto di crescita mondiale sincronizzata e condizioni finanziarie accomodanti. Con la Fed intenzionata a normalizzare i tassi gradualmente da livelli storicamente bassi e la BCE che non mostra alcuna fretta di intervenire, le aziende potranno ancora rifinanziarsi a costi decisamente bassi nell’immediato futuro, mentre i tassi di default dovrebbero restare contenuti per tutto il 2018. Gli investitori, da parte loro, possono continuare a ricevere un flusso reddituale relativamente attraente, in confronto ad altri mercati obbligazionari, ma la selezione del credito sarà essenziale, visto il possibile aumento dei fattori di rischio specifici. Gli spread del credito, soprattutto nell’high yield europeo, non lasciano molto margine di delusione e la carenza di opportunità di reddito in altri mercati obbligazionari fa sì che gli investitori siano disposti a rinunciare a clausole di tutela più solide. In un ambiente di tassi d’interesse sempre bassi in Europa, questa tendenza sembra destinata a continuare e richiede un attento monitoraggio.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes