Il governo britannico riuscirà a mantenere le promesse sull’edilizia abitativa?

Il governo conservatore in carica sostiene che manterrà l’impegno assunto nel programma elettorale del 2015 di consegnare un milione di abitazioni entro la fine del 2020, e ne metterà a disposizione “un altro mezzo milione entro la fine del 2022“. Per raggiungere questo obiettivo, il numero di costruzioni completate dovrebbe salire a livelli mai più visti dalla fine degli anni Settanta.

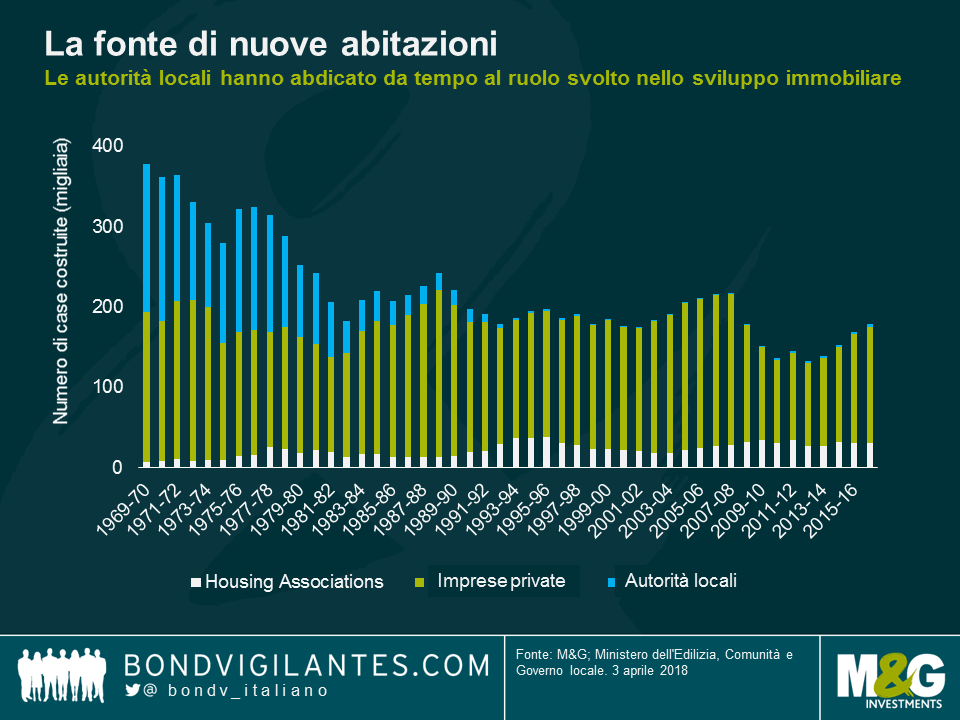

Purtroppo per il governo britannico, incrementare l’offerta di abitazioni è un’impresa difficile già da tempo. Non sono mancati i successi di recente, con il numero di nuove case finite nel 2016-17 che ha raggiunto le 178 mila unità, avvicinandosi molto alla cifra del 2008-09, ma è un dato ancora ampiamente inferiore al picco di 215 mila toccato prima della crisi, nel 2007-08, e a quello di 378 mila nel lungo periodo. Sfortunatamente è improbabile che le imprese private aumentino il numero di consegne dalle 145 mila unità completate l’anno scorso, vista l’incertezza legata alla Brexit, pertanto si può prevedere un calo dai livelli attuali. In più, le autorità locali hanno abdicato da molto tempo al ruolo svolto nello sviluppo dell’edilizia abitativa e i vincoli di bilancio con cui si trovano a fare i conti non fanno ben sperare per un loro ritorno in forze sul mercato in tempi brevi.

Di conseguenza, se il governo vuole anche solo avvicinarsi all’obiettivo, la fonte più probabile di nuove case sarà il settore delle Housing Association, per la maggior parte costituite da enti benefici senza scopo di lucro che offrono abitazioni di diverse tipologie, ma in prevalenza di edilizia sociale. Queste unità abitative vengono affittate a canoni più bassi di quelli di mercato e sono molto richieste in tutto il Paese, in particolare nella regione sud-orientale. L’affitto viene pagato in larga misura attraverso i benefit specifici ricevuti dall’inquilino, un sistema che assicura una fonte di reddito molto stabile ed è uno dei motivi per cui le associazioni di edilizia sociale possono operare sul mercato immobiliare con un approccio diverso da quello delle imprese private, considerando il valore di mercato in un’ottica di più lungo periodo.

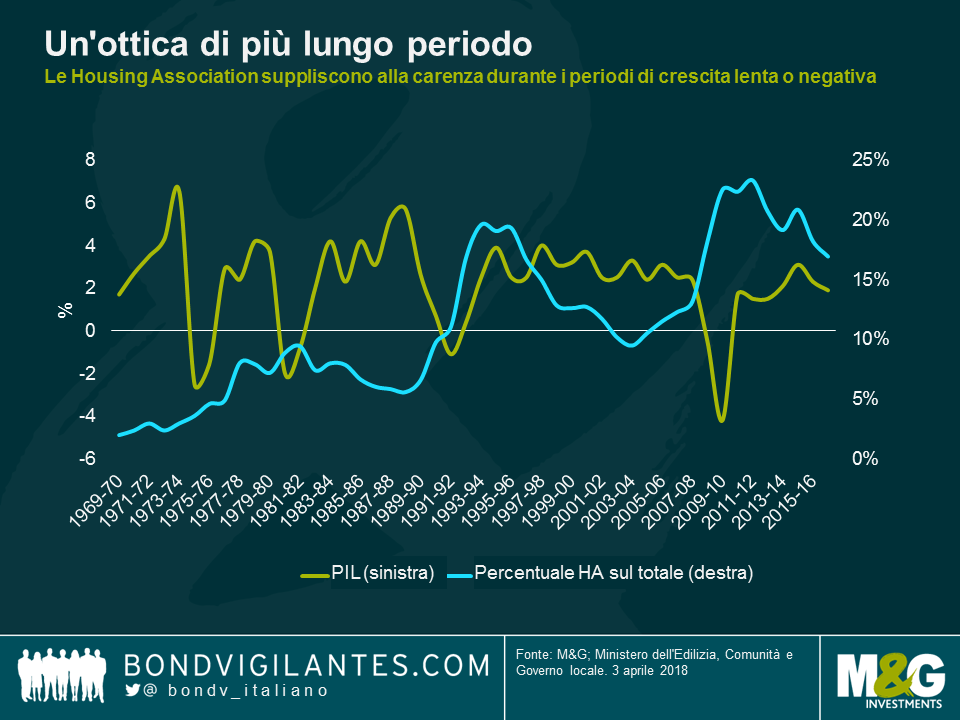

Lo vediamo bene nel grafico in basso, in cui si nota che durante i periodi di crescita economica lenta o negativa nel Regno Unito, aumenta la quota di abitazioni costruite dalle Housing Association.

Questi istituti possono agire sul mercato immobiliare con un orizzonte temporale più lungo rispetto a un’impresa di costruzioni, dal momento che non risentono in pari misura dei movimenti che si verificano sul mercato stesso. Anche la loro attività di sviluppo è finalizzata alla vendita, ma i progetti sono su scala ridotta e si possono convertire in edilizia sociale, data la domanda elevata, in modo da generare reddito in attesa che il mercato si rimetta in sesto.

A mio avviso, è del tutto irrealistico che il governo raggiunga effettivamente l’obiettivo dichiarato: all’esigenza di aumentare ulteriormente i finanziamenti, si aggiunge quella di trovare una soluzione alla grave carenza di competenze. Come si legge nell’ultimo aggiornamento sul mercato, l’Ad della Federazione dei costruttori (Federation of Master Builders) ha dichiarato che “il numero di imprese consultate che hanno lamentato difficoltà nel reclutamento di addetti qualificati, come muratori e falegnami, non è mai stato così alto”. Un problema serio, soprattutto se lo si considera insieme alle criticità delle grandi aziende di costruzioni come Carillion. Per il governo si prospetta il difficile compito di affrontare questi aspetti, ed è inevitabile che non trovi tutte le risposte, ma qualsiasi passo avanti porterà benefici per tutti, non solo per gli investitori.

Le Housing Association reperiscono capitali sui mercati per finanziare i progetti di sviluppo, usando una combinazione di debito e contributi pubblici. I mercati dei capitali sono stati un’ottima fonte di finanziamento a lungo termine a basso costo, attualmente sotto i 150 punti base sui gilt per gli emittenti di maggiori dimensioni, e il governo ha contribuito con altri 2 miliardi di sterline. Il dubbio è se sarà sufficiente per raggiungere l’obiettivo a medio termine. Investire nel settore presenta sfide specifiche, inclusi i rischi a breve dell’esposizione a un mercato immobiliare incerto e il legame indiretto con un debito sovrano che potrebbe indebolirsi, oltre all’esigenza di adottare una visione a lungo termine per via della durata del prestito (di solito 30 anni). Tuttavia, per gli investitori che non temono questa prospettiva, il valore disponibile è interessante se confrontato a quello di obbligazioni societarie con un livello di rating simile.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes