L’inversione dell’operazione Twist e le ramificazioni per la curva dei rendimenti

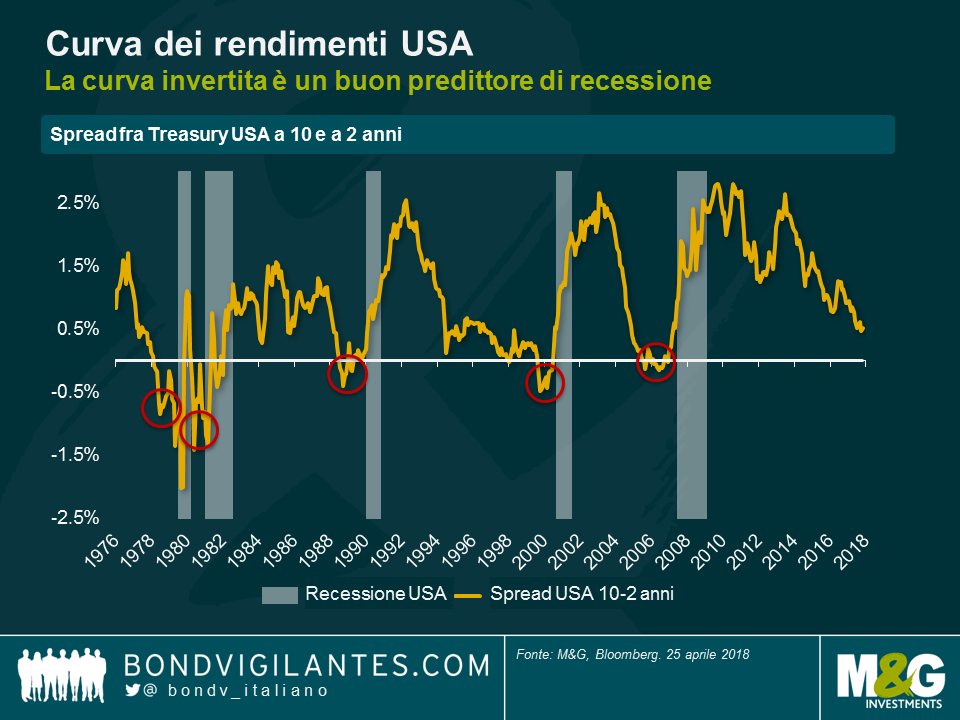

Gli investitori osservano da vicino l’appiattimento della curva dei rendimenti, che tradizionalmente è un buon indicatore di rallentamento dell’economia. Tuttavia, dobbiamo sempre mettere in dubbio le convinzioni tradizionali e se c’è una cosa che possiamo dire sulla grande crisi finanziaria, e la grande ripresa, è che le iniziative adottate dalle banche centrali in linea coi rispettivi mandati questa volta sono state molto diverse.

La Fed ha guidato la risposta delle autorità monetarie alla crisi con tagli aggressivi dei tassi, ma anche con il QE e l’operazione Twist, ossia il processo con cui ha venduto obbligazioni a breve e contestualmente acquistato titoli a lunga scadenza, per contribuire alla riduzione dei costi di prestito e dare impulso alla crescita economica. Queste politiche hanno funzionato: la disoccupazione è scesa a livelli bassi e i limiti di capacità sono una soglia già raggiunta o a portata di mano. In questo tipo di ambiente, è tempo di abbandonare l’atteggiamento accomodante espresso con misure ordinarie e straordinarie.

La prima mossa delle banche centrali è stata la decisione di invertire l’allentamento della politica monetaria convenzionale riportando i tassi d’interesse a breve termine verso un livello “normale”, dopo averli mantenuti vicini allo zero dall’inizio della crisi finanziaria. La Fed ha compiuto progressi in tal senso. Quando questo tasso convenzionale si avvicina al livello desiderato, la politica dovrebbe finalmente concentrarsi sull’inversione delle misure non convenzionali adottate. Di conseguenza, la Fed si è affidata a una serie di ritocchi al rialzo graduali per raffreddare in parte l’economia e l’incremento dei tassi d’interesse a breve che ne è derivato ha provocato l’appiattimento della curva dei rendimenti.

Nei cicli economici normali, questo appiattimento implica una maggiore probabilità di inversione della curva, un evento che storicamente ha avuto implicazioni rilevanti. La Fed ha spinto i tassi verso l’alto in modo regolare e trasparente nella prima fase di normalizzazione, affiancandovi solo una modesta contrazione del bilancio. Il programma monetario prevede ulteriori riduzioni delle posizioni in bilancio, man mano che i Treasury esistenti arrivano a scadenza. Tuttavia, una cosa che la Fed non ha fatto è correggere la distorsione che ha provocato nella curva dei rendimenti attraverso l’operazione Twist.

Penso che la prossima fase della politica farà meno affidamento sui rialzi dei tassi d’interesse, concentrandosi piuttosto su un ritiro massiccio del QE e un’inversione dell’operazione Twist. Tale processo si può realizzare con la riorganizzazione del bilancio della Fed attraverso l’acquisto di titoli a breve e la vendita di titoli a lunga scadenza, strategia che avrebbe il vantaggio di eliminare il rischio di duration e consentire alla curva dei rendimenti di recuperare una certa inclinazione.

Il mercato è molto preoccupato per la curva piatta e le relative implicazioni, e la stessa Fed la teme conoscendone la storica natura predittiva. Si presume che la banca centrale americana voglia contrarre la politica, preservare la crescita ed eliminare lo stimolo non convenzionale fornito finora, riducendo il rischio nel proprio bilancio. L’acquisto di asset a breve termine abbinato alla vendita di titoli a più lunga scadenza aiuterebbe a raggiungere degli obiettivi di politica monetaria e ottenere una curva più ripida, riducendo nel contempo la necessità di rialzi dei tassi a breve per contrastare gli effetti residui degli interventi non convenzionali che ancora incombono sul mercato.

L’operazione Twist è stata lanciata la prima volta dalla Fed per distorcere la curva dei rendimenti all’inizio degli anni Sessanta. Questa volta speriamo in un’operazione “Perfetta” con la Fed capace di realizzare gli obiettivi chiave della sua politica monetaria, ossia occupazione ottimale, prezzi stabili e tassi d’interesse a lungo termine moderati. Secondo me ce la può fare.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes