Panoramic Weekly: 2008-2018: non è tempo di rimpianti

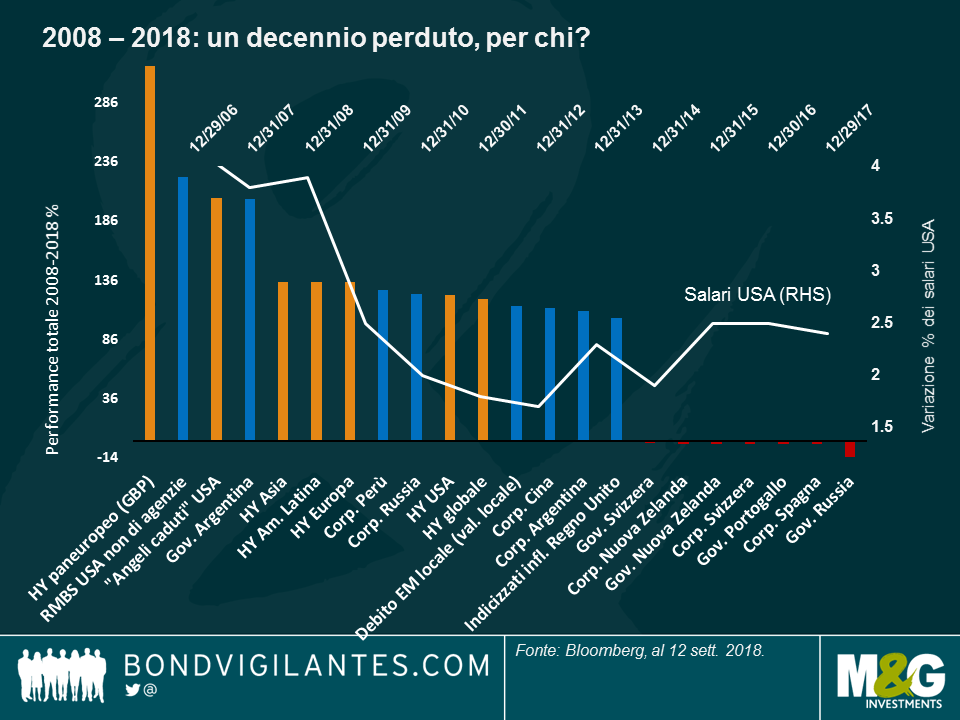

Erano stati in pochi, subito dopo il crollo di Lehman Brothers dieci anni fa, a prevedere che sarebbe iniziato un decennio d’oro per gli investitori obbligazionari, ma è successo: ben 92 asset class a reddito fisso sulle 100 monitorate da Panoramic Weekly hanno generato risultati positivi, addirittura a tripla cifra in 17 casi. Le classi di attivi più colpite dalla crisi del 2008, tra cui l’high yield (HY), hanno evidenziato le performance migliori (si veda più avanti).

Lo stesso schema di riscatto ha caratterizzato le ultime 5 giornate di contrattazioni, quando le asset class attualmente in affanno si sono rivelate le più brillanti, in scia ai dati globali complessivamente positivi. I titoli di Stato argentini e turchi e le valute di entrambi i Paesi hanno messo a segno un rimbalzo, in quanto gli investitori si aspettano a brevissimo termine un innalzamento dei tassi in Turchia e in Argentina hanno accolto con favore i piani di bilancio in pareggio per il 2019. I titoli governativi italiani hanno guadagnato dopo che il governo si è impegnato alla disciplina fiscale, mentre la sterlina si è rafforzata sulle speranze che il Paese raggiunga a breve un accordo sulla Brexit (altri dettagli nel prosieguo).

Quasi tutte le altre asset class obbligazionarie hanno perso quota, mentre i rendimenti dei titoli sovrani si sono impennati, con quello sui Treasury USA a 10 anni è balzato al 2,96% dal 2,86% di solo una settimana fa, dopo che ad agosto le retribuzioni orarie hanno mostrato a sorpresa l’aumento più consistente dal 2009. La Cina ha registrato una crescita superiore alle attese delle importazioni e delle esportazioni, mentre il PIL giapponese nel secondo trimestre ha superato le previsioni con un’espansione del 3%. L’ottimismo ha riportato i prezzi petroliferi intorno ai 70 dollari al barile per la prima volta nel mese.

Su

High yield globale: vincente nel decennio perduto. L’HY domina la classifica delle migliori asset class obbligazionarie degli ultimi dieci anni, come si vede nel grafico. Risorti dalle ceneri, i titoli a basso rating hanno recuperato dai minimi record, il che spiega in parte la loro performance straordinaria. Dopo aver chiuso il 2008 al livello stratosferico di 1662 punti base (pb) rispetto ai Treasury statunitensi, gli spread dell’HY USA sono scesi a 330 pb: niente male come rally. Tuttavia, è europea la classe di attivi HY con la performance migliore in assoluto: l’indice Bloomberg Barclays Pan-European HY denominato in GBP ha reso il 317% da settembre 2008, anche grazie ai movimenti valutari favorevoli. Le società britanniche, che rappresentano al momento il 75% dell’indice, hanno beneficiato del crollo della sterlina nel 2008 con la riconversione gli utili esteri nella valuta britannica, che a distanza di dieci anni non ha ancora completato il percorso di recupero nei confronti del dollaro e dell’euro. In Asia, l’HY ha trovato sostegno nel massiccio stimolo della Cina nel 2008-09, mentre i titoli corrispondenti dell’America Latina sono stati favoriti dalla ripresa globale, dai progressi sul fronte della corporate governance e dal miglioramento dei fondamentali in generale. Non mancano però gli investitori che si chiedono se lo scenario di crescita moderata e bassa inflazione che ha alimentato la performance dell’HY nell’ultimo decennio sia sostenibile. Alcuni ne dubitano, sostenendo che la crescita deve essere più inclusiva per durare. Come si vede nel grafico, mentre gli investitori in generale hanno ottenuto buoni risultati nell’ultimo decennio, i redditi da lavoro dipendente negli Stati Uniti non sono cresciuti di pari passo. Sono in molti ad avere rimpianti e recriminazioni e il populismo avanza.

Regno Unito: una crescita inattesa. Dopo due anni di prospettive fosche regolarmente ribadite dai media in seguito alla decisione di lasciare l’Unione Europea (UE), il Paese ha goduto di una rara settimana di buone notizie: Michel Barnier, responsabile dei negoziati dell’UE, ha definito realistica la possibilità di raggiungere un accordo sulla Brexit entro 6-8 settimane; fra maggio e luglio, l’economia è cresciuta dello 0,6%, il ritmo più rapido dell’ultimo anno e mezzo; e persino l’aumento dei salari ha accelerato il passo al 2,9% superando le aspettative, anche se di poco. La sterlina ha recuperato l’1,15% su un dollaro in ascesa, nel periodo considerato, facendo segnare la performance più brillante fra le valute dei mercati sviluppati. Tuttavia, alcuni investitori sono preoccupati per la stabilità del governo guidato da Theresa May e vari media hanno ipotizzato in settimana che i suoi rivali nel partito Conservatore stiano tramando per sottrarle la leadership al fine di ottenere un accordo sulla Brexit che comporti meno compromessi. Seguiranno aggiornamenti.

Giù

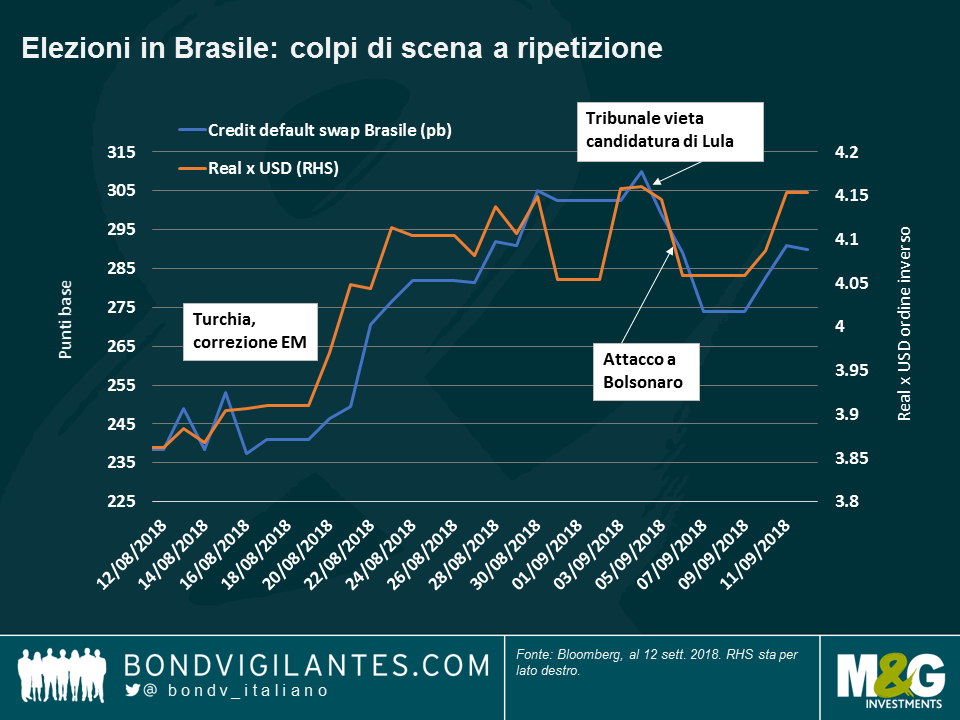

L’incertezza in Brasile è più certa. Le obbligazioni brasiliane e il real si sono mossi verso l’alto nel periodo osservato, mentre le elezioni di ottobre incombono all’orizzonte e gli ultimi sondaggi mostrano una crescente popolarità del candidato di estrema destra Jair Bolsonaro. Dopo l’aggressione subita la settimana scorsa, il leader convalescente ha guadagnato qualche voto di solidarietà estendendo il vantaggio sugli altri candidati con il 26% delle intenzioni di voto, contro il 22% di inizio mese. Il dramma sfiorato ha spinto verso il basso i prezzi dei credit default swap (CDS), ovvero il prezzo che gli investitori pagano per proteggersi da un potenziale default sovrano, come si vede nel grafico. I mercati ora scommettono su un secondo e ultimo turno elettorale (il 28 ottobre) fra Bolsonaro e Alckmin, che non è visto come un esito poco favorevole per il mercato: sebbene Alckmin si sia impegnato pubblicamente alla disciplina fiscale, alcuni consulenti di Bolsonaro hanno ribadito i piani di privatizzazione di asset pubblici, inclusi pezzi pregiati come Petroleo Brasileiro SA (Petrobras) e l’istituto di prestito Banco do Brazil. Entrambi i candidati hanno condannato l’ascesa del debito totale lordo del Paese, che in rapporto al PIL ha raggiunto il 74% l’anno scorso, dal 51% del 2011. Con l’avvicinarsi del voto, l’incertezza sembra essersi ridotta, insieme al premio che comporta.

La locomotiva tedesca tira il fiato. L’avanzata dell’Europa ha rallentato il ritmo per tutto l’anno, ma niente lo conferma come l’indice della produzione industriale (IP) del Paese che traina tutta la regione: l’IP tedesco è sceso dell’1,1% in luglio registrando un calo per il secondo mese consecutivo. Le esportazioni sono diminuite dello 0,9% (la flessione più marcata da febbraio), sollevando interrogativi sugli effetti delle guerre commerciali in corso su scala mondiale. Gli esportatori europei stanno risentendo anche dell’euro in rialzo: la moneta unica ha perso il 3% contro il dollaro USA finora quest’anno, ma aveva guadagnato il 15% nel corso del 2017. Alcuni investitori ritengono che i dati deludenti nel Vecchio Continente possano indurre la Banca centrale europea a rinviare i piani di ritiro dello stimolo monetario e di rialzo dei tassi.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes