Panoramic Weekly: Ottobre di passione

A ricordarci la vera natura dei mercati, sia le azioni che le obbligazioni a ottobre hanno patito il clima di timore per gli effetti che il rialzo dei tassi e le guerre commerciali potrebbero avere sulla crescita economica e la redditività societaria. Il mese scorso ha portato alla luce un rallentamento, soprattutto in Europa e in Asia: nell’Eurozona la crescita del PIL ha deluso le aspettative nel terzo trimestre, frenata dall’andamento piatto dell’Italia, mentre in Asia a settembre la produzione industriale è calata dell’1,1% in Giappone e ha registrato la flessione più ampia da quasi dieci anni in Corea del Sud. In Cina, l’indice PMI del settore manifatturiero a ottobre è risultato inferiore alle previsioni, contribuendo al declino del renminbi fino a quota 6,97 per dollaro USA, il cambio più basso del decennio. Intanto a Wall Street gli utili societari peggiori del previsto hanno portato gli indici azionari ad arretrare del’8% in un mese in cui persino la cancelliera tedesca Angela Merkel ha gettato la spugna: dopo 12 anni, non si ricandiderà alla guida del partito. La Bank of Canada ha innalzato i tassi e il petrolio, in questo contesto, è crollato a 66 dollari al barile, dai 76 di inizio mese. Gli spread del credito corporate si sono ampliati su scala mondiale. Per un quadro complessivo davvero spaventoso, non perdete i grafici da paura di quest’anno proposti da M&G per Halloween – si profilano notti insonni per gli investitori.

Insieme ai beni rifugio tradizionali come i bund tedeschi, il dollaro statunitense e lo yen, a ottobre si sono distinti in positivo anche strumenti insospettabili, viste le tribolazioni recenti. Il peso argentino, il real brasiliano e la lira turca hanno registrato un’impennata nei confronti del dollaro in ascesa, grazie alle promesse di risanamento economico mantenute in tutti e tre i Paesi: l’FMI ha approvato una linea di credito più generosa da 56 miliardi di dollari per l’Argentina, mentre la Turchia ha lasciato i tassi d’interesse al 24%, una mossa che ha consentito alla lira di recuperare circa la metà delle perdite subite in estate. Da parte sua, il real brasiliano è risalito a 3,7 per dollaro, da quota 4,2 a settembre, dopo la vittoria del leader di estrema destra Jair Bolsonaro alle elezioni generali di domenica 28 ottobre. Nel contesto globale poco incoraggiante, le valute di Cile, Colombia e Messico hanno subito un crollo pesante a ottobre, insieme al petrolio e ai prezzi delle commodity principali, incluso il rame. È stato invece premiato a sorpresa anche il Regno Unito, reduce da un periodo turbolento (ne parliamo di seguito).

Su

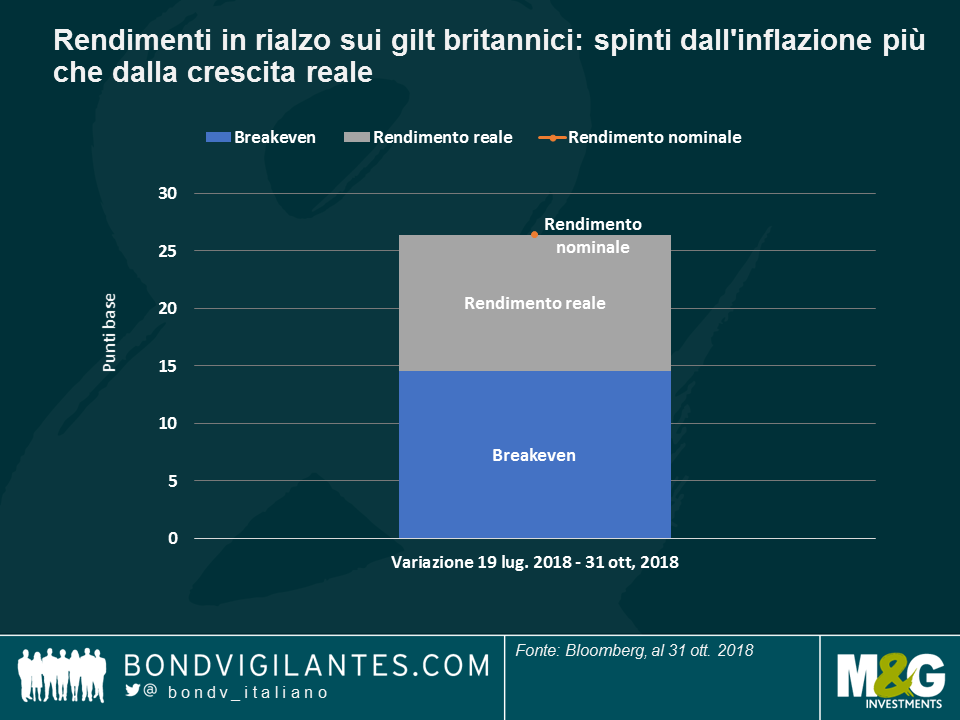

Regno Unito: addio all’austerità? I gilt e i titoli indicizzati all’inflazione britannici si sono inseriti tra gli strumenti con le performance migliori nelle ultime cinque sedute considerate, guadagnando rispettivamente lo 0,8% e il 2,3%, dopo che il Cancelliere Hammond ha proclamato la fine dell’austerità nel discorso sul budget di lunedì. La buona notizia è arrivata sull’onda delle aspettative di entrate fiscali maggiori e minori esigenze di indebitamento (dopo 10 anni di tassi ai minimi record). I rendimenti sui gilt sono aumentati (ma non abbastanza da bilanciare il calo generale di ottobre), e lo stesso hanno fatto le aspettative di inflazione, tanto che i cosiddetti “linker” (ossia i titoli legati al costo della vita) si sono rivelati l’asset class migliore fra le 100 monitorate da Panoramic Weekly, con un rialzo del 2,3% nella settimana osservata e del 3,7% nel mese di ottobre. Le previsioni di crescita superiori alle attese per il prossimo anno formulate da Hammond, insieme alle sfide poste dalla Brexit, dovrebbero generare inflazione che, come si vede nel grafico, è il principale fattore sotteso all’incremento dei rendimenti nominali britannici. A partire da metà luglio, i tassi offerti dai gilt sono saliti di 26 punti base (pb), ma più per effetto delle aspettative di inflazione in rialzo (14 pb) che non a seguito di un aumento dei tassi reali (11 pb), il cui andamento in genere dipende dalla crescita reale. Per un’analisi del budget presentato di recente in Regno Unito, consigliamo il post di Anjulie Rusius di M&G, “Fine dell’austerità nel Regno Unito? Ed ecco a voi il budget d’autunno.”

Titoli indicizzati EM: i migliori del mese. Sulle 100 asset class monitorate da PW, quella delle obbligazioni indicizzate dei mercati emergenti (EM) ha fatto segnare la performance mensile più brillante, trainata dal debito brasiliano. Dopo il picco del 10,7% raggiunto a gennaio 2016, la crescita dei prezzi in Brasile è colata a picco scendendo sotto il 3% nell’arco di soli 16 mesi, a causa di una grave recessione e dei rialzi dei tassi adottati alla fine del 2015. Dopo un anno di relativa stabilità, l’inflazione brasiliana ha cominciato a risalire a giugno di quest’anno, quando il Paese ha ripreso a crescere. Ma i titoli protetti dall’inflazione sono saliti ancora di più, mentre il leader di estrema destra considerato pro-crescita avanzava nei sondaggi elettorali. La vittoria conquistata domenica ha rafforzato le speranze per la futura espansione del Paese, sollevando nel contempo qualche dubbio su una possibile delusione, viste le aspettative elevate e la sua scarsa esperienza parlamentare.

Giù

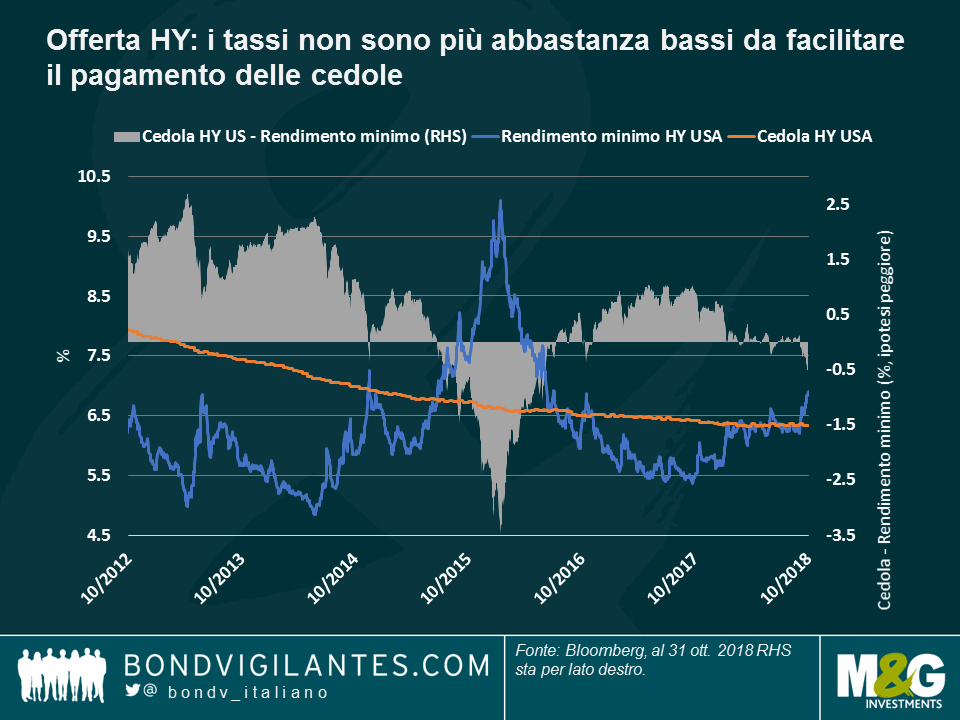

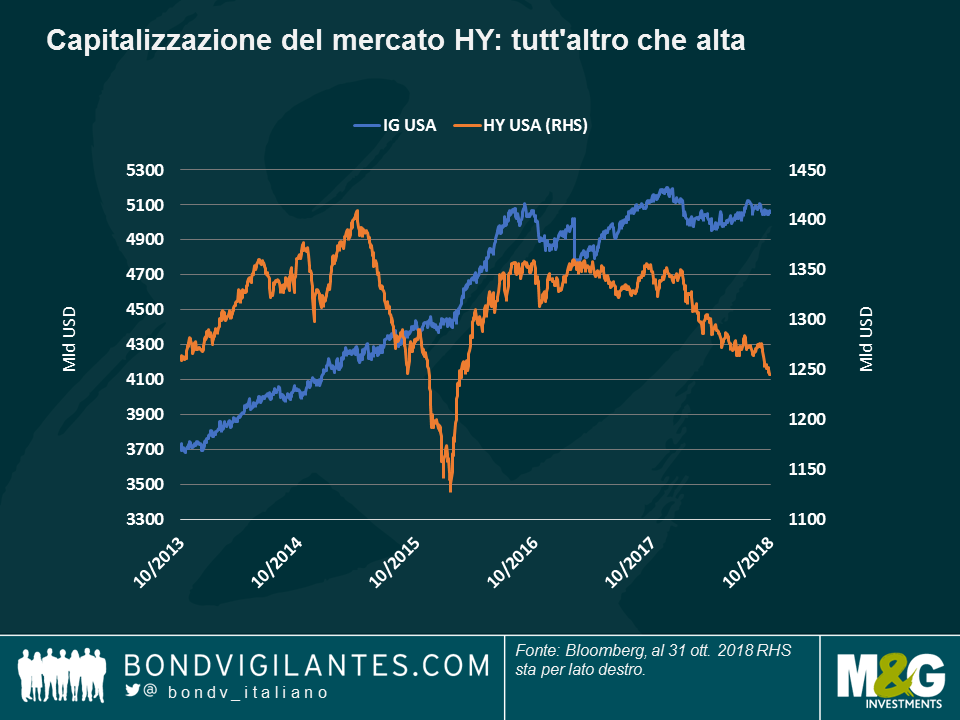

Offerta high yield: costi proibitivi. L’offerta scarsa di titoli high yield negli Stati Uniti quest’anno ha fatto sorridere gli investitori: questo fattore tecnico ha mantenuto gli spread bassi e le performance dell’asset class in territorio positivo, contrariamente a quanto accaduto in gran parte dell’universo obbligazionario. Le società HY però non sono state altrettanto contente: secondo Credit Suisse, i rendimenti dell’HY USA (al 6,9%) sono saliti ampiamente al di sopra della cedola media corrisposta agli investitori (6,3%), rendendo i titoli praticamente ingestibili, visto che, diversamente dal passato, i costi di prestito non sono più così bassi da agevolare il pagamento degli interessi. Come si vede nel grafico, questo è successo solo durante i periodi di tensione, ad esempio verso la fine del 2015, quando il mercato del credito ha ripiegato verso il basso nel contesto di crescita modesta e prezzi petroliferi in declino. Il secondo grafico mostra che la carenza di offerta sta comprimendo le dimensioni dell’asset class, soprattutto rispetto al corrispondente mercato investment grade, il cui volume è lievitato nell’arco di un decennio di tassi molto contenuti. Per un commento sugli effetti dei tassi bassi e il conseguente incremento del debito, si rimanda al post di Lu Yu: “Attenti all’abbuffata di debito.”

Il petrolio ignora Trump. I prezzi del petrolio hanno subito un crollo di quasi il 10% a ottobre, trascinati al ribasso dalle prospettive sempre più incerte dell’economia globale, oltre che dai rapporti secondo cui la Cina e l’India, grossi importatori di petrolio iraniano, continueranno ad acquistare dall’Iran nonostante le imminenti sanzioni statunitensi contro il Paese mediorientale. Le stesse sanzioni che avevano alimentato il rally di settembre hanno praticamente azzerato quei rialzi. Sul prezzo del greggio ha pesato anche la notizia che il nuovo presidente del Messico vuole spingere la compagnia petrolifera Pemex a dare priorità alle forniture domestiche su quelle internazionali. Questo calo fa tirare a molti un sospiro di sollievo, dato che 11 delle ultime 12 recessioni negli Stati Uniti sono state precedute da un’impennata dei prezzi petroliferi – da questo link si può accedere a un approfondimento sul tema.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes