Panoramic Weekly: Brexit, adesso o May più

Dopo oltre due anni di aspre discussioni, una battaglia per la leadership, migliaia di ore e milioni di sterline spesi per regolamentare il divorzio fra la Gran Bretagna e l’UE, la sterlina ha reagito appena quando è arrivata finalmente la notizia del raggiunto accordo di massima. Nell’ambiente incerto gli investitori sono rimasti a guardare, per poi muoversi rapidamente quando sono emersi ulteriori motivi di incertezza: la sterlina è scivolata verso il basso e i gilt sono rimbalzati in scia alle dimissioni di due ministri che hanno alimentato le voci di una sfida per la guida del partito e possibili elezioni generali. La valuta debole ha fatto aumentare le aspettative di inflazione, con il tasso di breakeven a 5 anni schizzato al 3,9% con il balzo più consistente dal 2015. Come i gilt, anche i titoli sovrani tedeschi e francesi hanno visto scendere i rendimenti a fronte della domanda di sicurezza, mentre per Italia, Spagna, Portogallo e Grecia il costo dei prestiti si è mosso verso l’alto.

Che derivi dalla Brexit o dai persistenti attriti fra Cina e USA, l’impatto sul commercio mondiale comincia a farsi sentire: nel terzo trimestre l’economia tedesca ha registrato una contrazione dello 0,2% (per la prima volta in tre anni) e quella giapponese ha segnato un -1,2% nello stesso periodo. I dati di ottobre pubblicati dalla Cina sono apparsi contrastati, mentre negli Stati Uniti l’inflazione di ottobre e i dati più recenti sulla domanda di prestiti hanno evidenziato segnali di debolezza. L’allarme dell’OPEC sul calo della domanda di petrolio ha fatto crollare i prezzi del greggio per ben 12 giorni consecutivi, come mai accaduto prima (ne riparliamo più avanti). Gli asset rifugio tradizionali, come i Treasury, lo yen e il dollaro USA, hanno sovraperformato.

Su

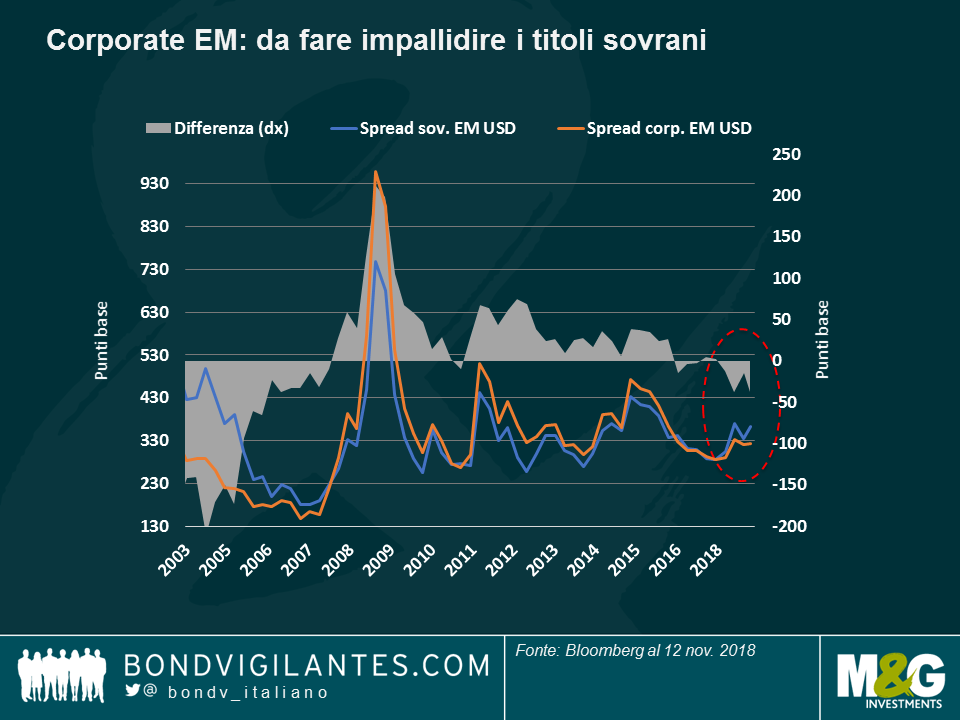

Società dei Paesi emergenti (EM) – più affidabili dei governi? Il premio corrisposto agli investitori per detenere titoli societari EM anziché debito governativo EM tradizionalmente è sempre stato elevato, in quanto i governi tendono a godere di una reputazione migliore fra i creditori. Adesso non solo si è ridotto, ma ha anche cambiato segno: come si vede nel grafico, gli spread dei corporate EM sono inferiori a quelli dei titoli sovrani, avendo raggiunto un divario di 37 punti base, il più ampio dal 2006 – quando i principali indici societari erano dominati per lo più da società a controllo statale percepite come relativamente sicure. La crisi finanziaria ha reso i titoli sovrani di nuovo meno rischiosi, dato che la maggior parte dei mercati emergenti non ha avuto bisogno di spendere una fortuna nel salvataggio delle banche, e la situazione è rimasta invariata fino a quest’anno, quando soprattutto nei mesi estivi la crisi scoppiata in Turchia e in Argentina si è estesa ad altri emittenti sovrani emergenti. Gli spread societari, per contro, non sono aumentati altrettanto, sostenuti dalla sovraperformance delle aziende asiatiche, dall’economia cinese ampiamente stimolata e, di recente, anche dalle speranze che il summit di dicembre fra USA e Cina possa portare a una vera tregua, ridando fiato agli esportatori della regione. Il crollo dei prezzi petroliferi nella settimana in esame è un’altra buona notizia per l’Asia, che importa petrolio. Nelle ultime cinque giornate di contrattazioni considerate, fra le prime 20 asset class obbligazionarie (su 100) monitorate da Panoramic Weekly figuravano ben 8 indici corporate asiatici diversi.

Nuova Zelanda – altro che “down under” Identificata per decenni come “down under” (letteralmente, “giù sotto”, e in senso più lato, sotto a tutto il resto), finalmente la Nuova Zelanda può dare di sé l’immagine opposta, almeno per quanto riguarda le obbligazioni: negli ultimi 30 giorni circa, sia il debito societario che quello sovrano del Paese hanno sovraperformato altre 98 asset class obbligazionarie, in virtù dell’economia robusta e dei tassi d’interesse contenuti; inoltre, nel terzo trimestre la disoccupazione è scesa inaspettatamente al minimo degli ultimi 10 anni, mentre la banca centrale ha lasciato i tassi invariati alla riunione di inizio novembre. Il dollaro neozelandese è la valuta del G10 che si è meglio comportata nei confronti del dollaro USA finora nel mese, con un rialzo del 4,3% che ha ridotto al 4,2% le perdite da inizio anno rispetto al biglietto verde in ascesa.

Giù

Petrolio: periodo nero I prezzi del petrolio, che in genere riflettono il ritmo dell’economia mondiale, sono crollati a 56 dollari al barile, dai 76 del mese scorso, dopo che l’ultimo rapporto mensile dell’OPEC ha mostrato un incremento dell’offerta dall’Arabia Saudita e un calo delle previsioni di domanda. Le principali istituzioni, come l’FMI, hanno tagliato le previsioni di crescita mondiale quest’anno, citando il rallentamento in Europa e in Asia, l’impatto negativo delle guerre commerciali e la prospettiva di tassi in rialzo dopo un decennio di politica monetaria espansiva. Alcuni investitori sono dubbiosi anche sulla sostenibilità della crescita economica statunitense, una volta scemati gli effetti dei recenti tagli alle imposte societarie. Le imprese americane hanno risentito del crollo del petrolio, e negli indici fortemente esposti al settore petrolifero, come quelli dei titoli investment grade e high yield USA (in cui l’energia rappresenta quasi il 15%), gli spread del credito si sono ampliati. D’altro canto, le valute dei Paesi importatori di petrolio, come la Turchia e l’India, si sono impennate nei confronti di un biglietto verde in ascesa, mentre quelle delle nazioni che esportano greggio, tra cui Messico, Brasile e Russia, hanno perso fra l’1,25% e il 2,25% finora nel mese. I prezzi del petrolio più bassi, però, in generale sono percepiti come favorevoli in quanto comprimono le aspettative di inflazione e le previsioni sui tassi d’interesse. Come si vede nel grafico, l’inflazione e il petrolio sono fortemente legati.

Messico – nessun decollo. L’asset class dei titoli di Stato messicani si è rivelata la peggiore fra le 100 monitorate da Panoramic Weekly, facendo segnare un calo del 4,1% nelle cinque sedute considerate e dell’11% nell’arco dell’ultimo mese. Dopo il fermento suscitato dalla prospettiva di Lopez Obrador alla presidenza, gli investitori ora sembrano aver perso fiducia: la decisione del neo presidente di annullare l’investimento di 13 miliardi di dollari per un nuovo aeroporto, già costruito per un terzo, non è stata apprezzata, mentre la proposta di indire dei referendum sulla costruzione di una raffineria e un treno turistico ha creato incertezza. Anche in vista di probabili rialzi dei tassi d’interesse all’orizzonte, gli investitori per il momento stanno lasciando a terra i bonos.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes