L’Europa ha davvero svoltato l’angolo?

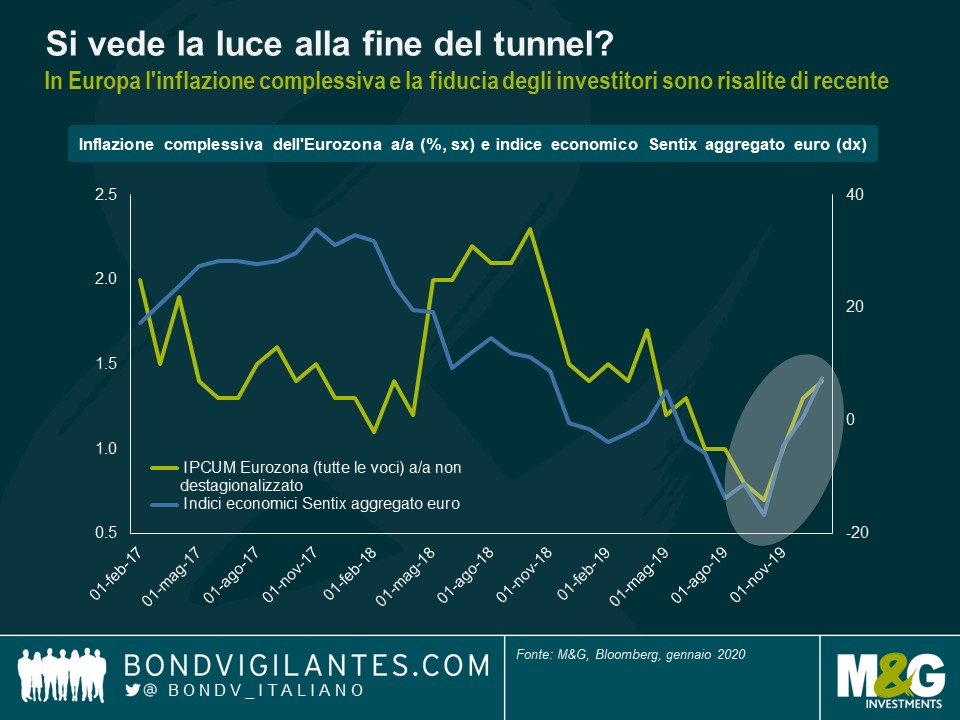

Ultimamente si stanno moltiplicando gli indicatori da cui sembrerebbe che l’economia europea sia ormai avviata verso una ripresa più robusta, dopo essersi lasciata il peggio alle spalle. Per esempio, mentre il livello di inflazione resta ampiamente al di sotto dell’obiettivo della BCE, vicino ma inferiore al 2%, vale la pena di notare che il tasso complessivo su base annua è di fatto raddoppiato dallo 0,7% di ottobre 2019 all’1,4% di gennaio 2020. Persino l’indice PMI manifatturiero dell’Eurozona, che era stato una delle maggiori fonti di preoccupazione per gli investitori europei durante il 2018, a quanto pare ha toccato il fondo a settembre dell’anno scorso per poi recuperare una traiettoria di tenue rialzo. Anche la fiducia è nettamente migliorata fra gli investitori europei: un parametro utile a tale riguardo è l’indice economico Sentix dell’Eurozona, che dal punto minimo toccato a ottobre del 2019 è rimbalzato raggiungendo a gennaio 2020 il livello più alto da novembre 2018.

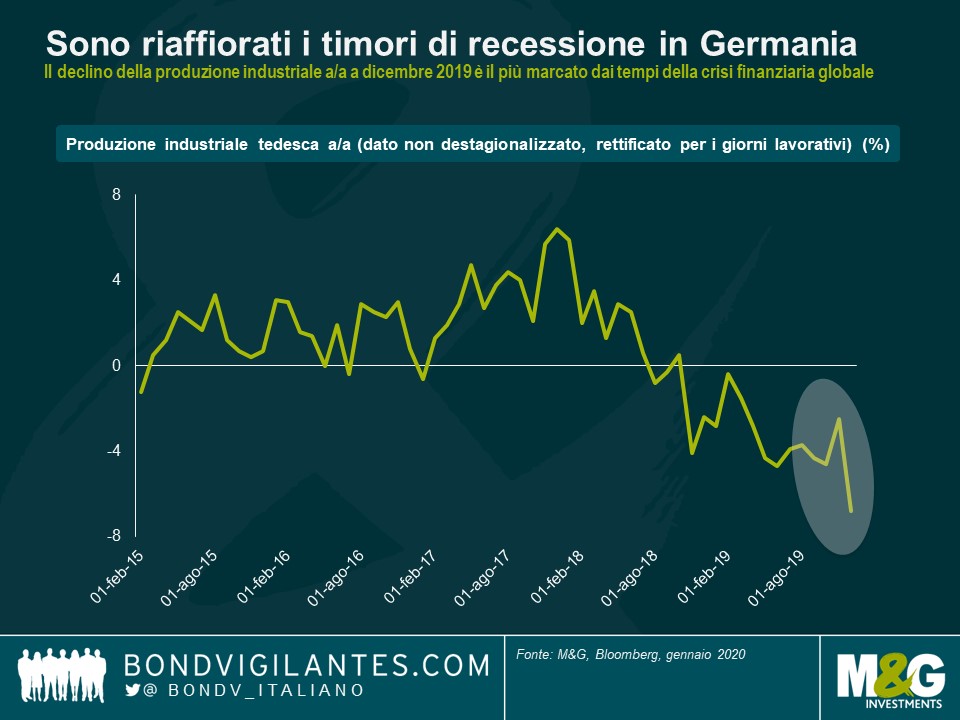

La domanda cruciale, ovviamente, è se l’Europa abbia davvero svoltato l’angolo oppure no. Dal mio punto di vista, è ancora troppo presto per dare il via libera. Prima di tutto, nonostante i segnali incoraggianti emersi di recente, la crescita economica in Europa è tuttora anemica e fragile, anzi, con un progresso di appena lo 0,1% del PIL reale, il quarto trimestre del 2019 è stato il più fiacco per l’Eurozona dalla prima frazione del 2013. In Francia e in Italia, c’è stata in realtà una contrazione (-0,1% e -0,3% rispettivamente), e in Germania i rischi di recessione sono tornati di prepotenza in primo piano. Su base annua, la produzione industriale tedesca è crollata del 6,8% a dicembre 2019, un record negativo che non si vedeva dai tempi della crisi finanziaria globale. Le cose, quindi, potrebbero peggiorare ancora prima di migliorare in Europa.

Tanto più che restano sullo sfondo diversi rischi di coda rilevanti che potrebbero peggiorare ulteriormente le prospettive della regione.

- Coronavirus. Naturalmente è troppo presto per formulare ipotesi affidabili sull’impatto effettivo che l’epidemia di coronavirus produrrà sull’economia cinese e, per estensione, sulle dinamiche di crescita globale, ma se la situazione dovesse effettivamente degenerare, è certo che il PIL europeo ne risentirebbe, considerando il possibile calo della domanda cinese di prodotti europei e le interferenze con la catena logistica globale. A parte l’effetto frenante sull’economia, qualsiasi segnale di peggioramento dell’epidemia potrebbe anche alimentare le tensioni sui mercati globali attraverso il ritorno dell’avversione al rischio, come sottolineato dal Consiglio della Federal Reserve nell’ultimo Rapporto sulla politica monetaria.

- Guerre commerciali. Nonostante i toni più concilianti adottati sia dagli Stati Uniti sia dalla Cina, che peraltro ha annunciato la settimana scorsa l’intenzione di dimezzare i dazi su oltre 1700 prodotti americani, il rischio di un improvviso deterioramento o una rottura dei negoziati resta. Quand’anche la disputa commerciale fra i due trovasse una soluzione definitiva, è più che possibile che l’amministrazione Trump rivolga subito l’attenzione all’Europa. Dopo tutto, è un anno di elezioni negli Stati Uniti e le misure protezioniste raccolgono ampi consensi in una fetta di elettorato tutt’altro che esigua.

- Brexit. Con l’uscita del Regno Unito dall’Unione Europea il 31 gennaio 2020, è iniziato il periodo di transizione di 11 mesi: i giorni passano e, in assenza di proroghe, resta davvero poco tempo per definire un accordo commerciale esaustivo fra le parti. Il rischio per l’UE ovviamente è che dal 1° gennaio 2021 in poi gli scambi commerciali con il Regno Unito siano regolati dalle condizioni dell’OMC, con potenziali turbative delle catene di fornitura e ricadute negative sull’attività economica.

- Politica italiana. Come già evidenziato in un post recente, anche se la Lega di Salvini è stata sconfitta alle elezioni regionali in Emilia Romagna, il governo nazionale resta sotto pressione a causa della crescente popolarità della Lega da un lato, e dell’emorragia di consensi del Movimento 5 Stelle all’estremità opposta dello spettro politico. Una crisi di governo in Italia avrebbe ripercussioni in tutti i mercati europei e produrrebbe un contesto politico ancora più incerto, destinato gravare pesantemente su un’economia già fragile.

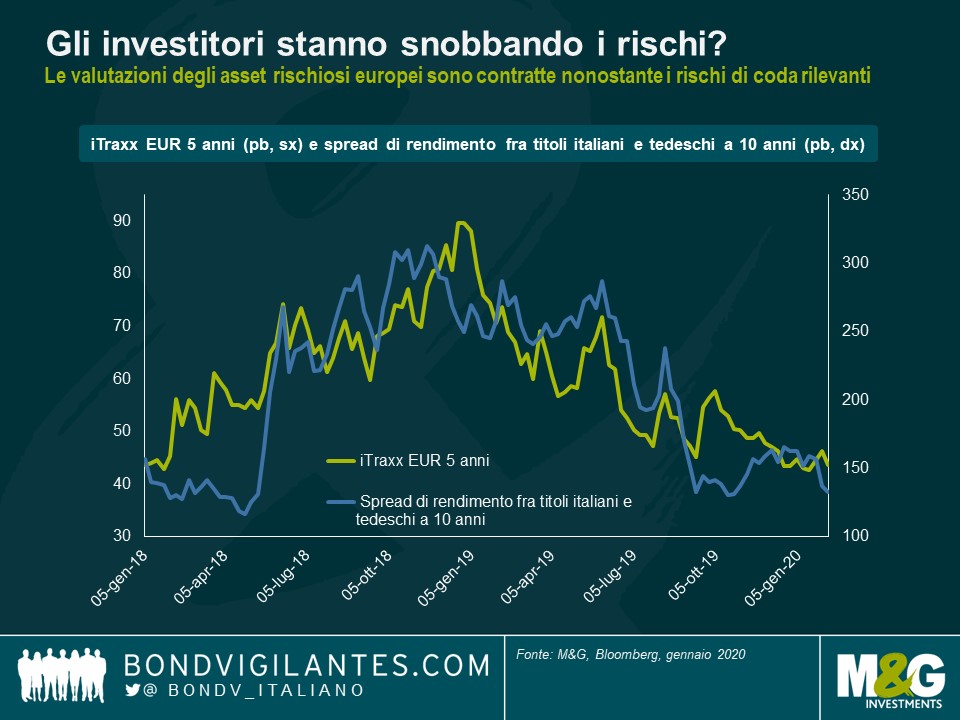

Alla luce di questi rischi, e considerando la debolezza persistente della crescita, trovo piuttosto sorprendenti le valutazioni degli asset rischiosi europei. Ai livelli attuali, non resta praticamente alcun margine di errore: per esempio, l’iTraxx EUR a 5 anni, cartina di tornasole del mercato del credito investment grade europeo, al momento è attestato ad appena 44 punti base (pb) mentre il rendimento offerto dai titoli di Stato italiani a 10 anni supera quello del bund di pari scadenza di soli 130 pb. In sostanza, siamo tornati quasi ai livelli di mercato visti l’ultima volta all’inizio del 2018. Ed è proprio questo a stupire, visto che rispetto a oggi, allora l’umore dei mercati era decisamente più ottimista, ai limiti dell’euforia, e i temi in primo piano erano la crescita sincronizzata globale e la ripresa europea, mentre praticamente nessuno parlava di rischi politici in Europa. Per farla breve, gli attori di mercato si sono convinti di poter dormire sonni tranquilli.

E sappiamo tutti cosa è successo dopo, nel 2018: le tensioni commerciali si sono improvvisamente inasprite, i partiti anti-establishment – Lega e 5 Stelle – hanno conquistato consensi straordinari alle elezioni di marzo in Italia e i dati economici sono crollati su scala globale. Di conseguenza, l’umore degli investitori è peggiorato e i mercati sono entrati rapidamente in una fase protratta di avversione al rischio, determinando un risultato annuale fortemente negativo per tutti gli asset rischiosi. Non sto dicendo che la storia debba ripetersi, ma non posso fare a meno di pensare che i mercati si siano spinti di nuovo troppo in là in un clima di dilagante sottovalutazione dei rischi. Certo, le banche centrali e la BCE in particolare assicurano un sostegno notevole, creando un contesto tecnico favorevole che a sua volta puntella i prezzi degli asset, ma vale la pena di ricordare che mentre la BCE acquistava titoli al ritmo di 30 miliardi di euro al mese (il 50% in più rispetto a oggi) fra gennaio e settembre 2018, i mercati hanno comunque subito una correzione piuttosto pesante. Per questo penso che la situazione attuale richieda una certa cautela sugli asset di rischio europei: ridurre l’esposizione al rischio di mercato e spostarsi su titoli di qualità migliore nell’ambito del credito mi sembrano misure prudenti a questo punto.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes