Questa volta è diverso: una recessione “a t” da flash crash e quarantena

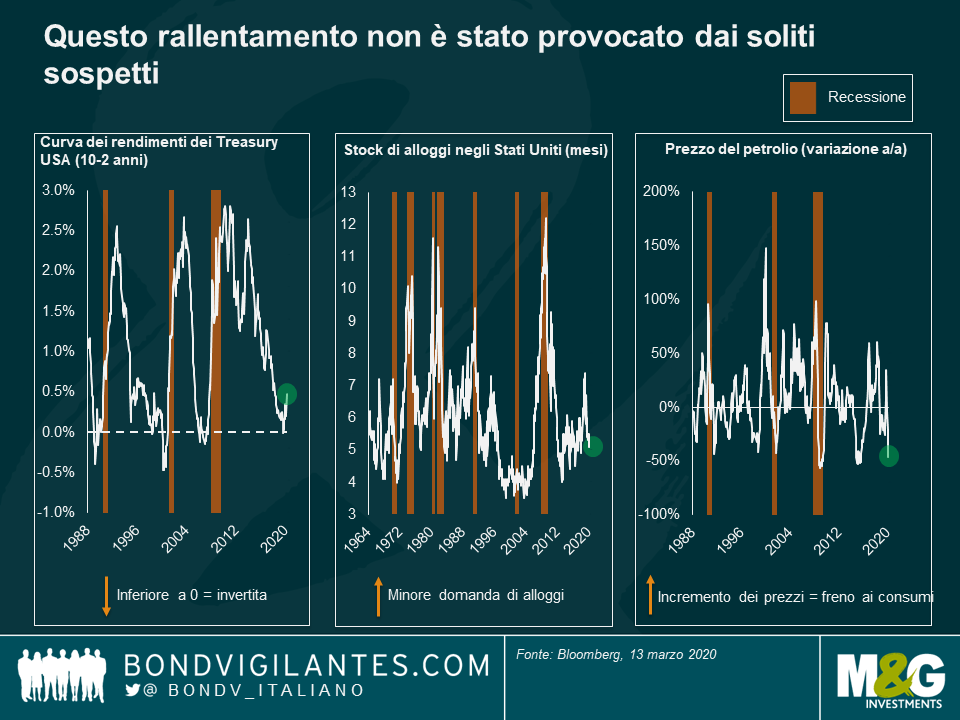

Quando c’è una recessione minacciata o reale, di solito lo schema che si ripete è lo stesso. All’origine ci sono condizioni finanziarie più rigide, lo scoppio di una bolla reale o di mercato, un’impennata del prezzo del petrolio o una combinazione di questi fattori. Questa volta no: è una recessione da quarantena.

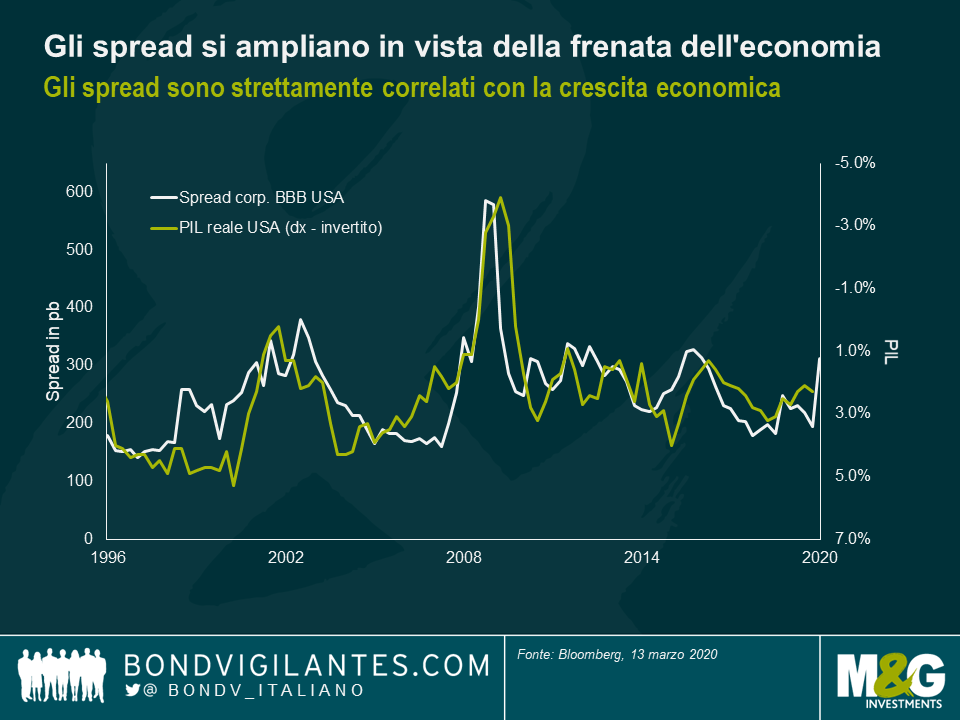

Il rallentamento economico del 2020 non è attribuibile a nessuno dei soliti sospetti, come l’inversione della curva dei Treasury USA, una battuta d’arresto del mercato immobiliare americano o il petrolio alle stelle: deriva piuttosto dal fatto che lo scoppio dell’epidemia ha provocato non un errore nelle politiche, ma una recessione legata alle politiche. In risposta alla diffusione del virus, i governi di tutto il mondo hanno reagito comprensibilmente incoraggiando la popolazione a limitare le attività quotidiane: per esempio, mentre scrivo durante il mio solito tragitto verso il lavoro, il parcheggio e il treno sono deserti. Avremo tutti qualche aneddoto su questo profondo cambiamento nella vita di tutti i giorni. Il risultato sarà un crollo del PIL. Gli spread del credito sono strettamente correlati con la crescita economica e hanno già reagito aggressivamente alle aspettative di PIL inferiori.

Per fortuna, entriamo in questa recessione con una politica monetaria già molto accomodante da parte delle banche centrali. Gli effetti della politica monetaria si fanno sentire sull’economia con un ritardo di circa due anni: per esempio, abbiamo visto un rallentamento nel 2018, un paio d’anni dopo la decisione della Fed di innalzare i tassi nel 2016. Ora l’economia ha un vantaggio, con la Fed che ha smesso di aumentare i tassi all’inizio del 2019 per poi iniziare ad abbassarli, e conserva tuttora un buon margine per continuare a farlo, come anche la BoE; la BCE, invece, ha meno spazio di manovra per reagire dato il livello già molto modesto dei tassi ufficiali.

Le recessioni si sviluppano in tre fasi: perché quella attuale sarà diversa?

Fase 1: entrata in recessione

Questa è la recessione più certa che abbiamo mai visto: possiamo osservare tutti come l’attività quotidiana intorno a noi sta colando a picco. La spesa discrezionale si è drasticamente ridotta e a risentirne di più sono stati i consumi voluttuari più costosi, come i viaggi e il turismo. Non è un’evoluzione lenta in cui i singoli scoprono gradualmente la nuova realtà economica, ma piuttosto un ordine di smettere di consumare rivolto a tutti, all’improvviso e su scala globale, qualcosa che non ha precedenti nella storia.

Le recessioni di solito vengono descritte come a V o a U. La prima fase di quella in corso somiglierà al tipo a U, verticale e drammatica, e in molti Paesi segnerà il crollo del PIL più pesante su base settimanale e mensile.

Fase 2: fine della recessione

Dato che la velocità e la profondità della recessione sono dovute al virus e alle misure adottate dai governi per impedire i contatti sociali, abbiamo un’idea insolitamente chiara di quando e come finirà. A quanto pare il virus mostra un andamento stagionale come l’influenza e, una volta che si sarà fatto strada fra la popolazione, potrà svilupparsi un’immunità; di conseguenza prima o poi, presumibilmente entro tre mesi, la linea del governo sarà modificata e dovremmo essere in condizioni di tornare a comportarci normalmente. Il rimbalzo sarà massiccio, appena verrà meno la raccomandazione di restare tutti a casa, pertanto i dati economici mostreranno una ripresa rapida: non sarà a V né a U, ma somiglierà piuttosto a una I. In molti Paesi, sarà il balzo del PIL più consistente di sempre su base settimanale e mensile.

Fase 3: post-recessione

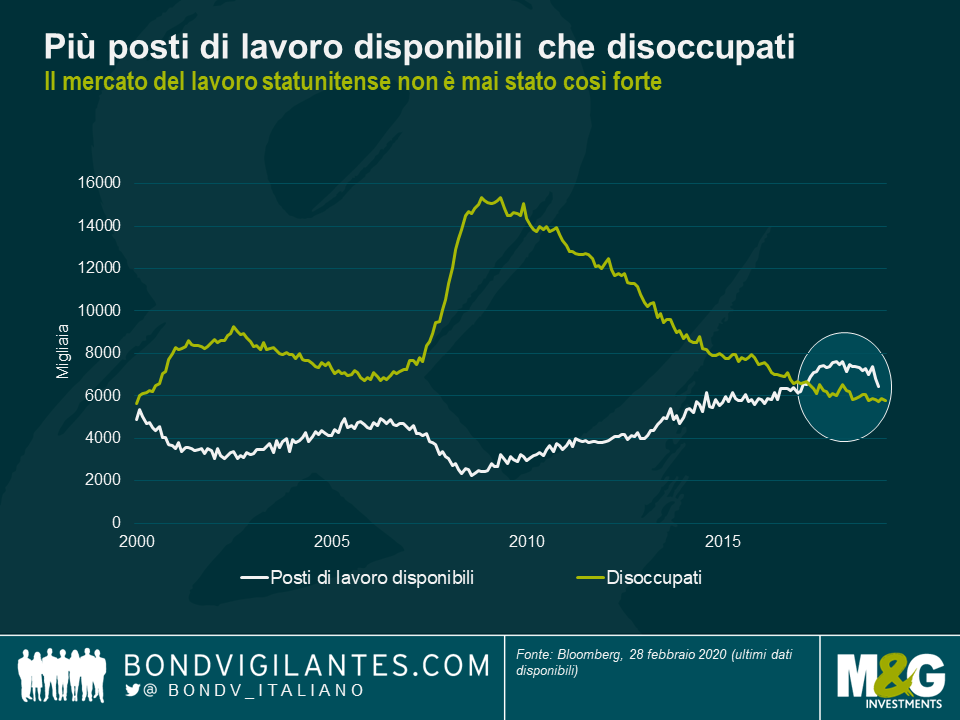

Il crollo violento e la ripresa rapida provocheranno danni a lungo termine nel sistema economico, prima di tutto dal punto di vista del livello complessivo di fiducia individuale e delle imprese e, secondariamente, a causa della profonda sofferenza immediata senza precedenti connessa a questa recessione. Il comportamento umano potrebbe cambiare e le società vulnerabili che fanno affidamento sulla spesa discrezionale a breve termine si troveranno indebolite e forse anche compromesse in modo permanente. Alcuni consumi, per esempio l’acquisto di un’auto, saranno solo rinviati, ma altri andranno persi, come nel caso di un biglietto del cinema. Sul fronte positivo, diversamente da quanto accaduto in quasi tutte le altre recessioni, oggi le economie sviluppate mostrano livelli di disoccupazione molto bassi, un’ampia fetta della popolazione manterrà il lavoro e molte attività rimarranno stabili, mentre si spera che ci saranno misure di sostegno fiscale per i più svantaggiati.

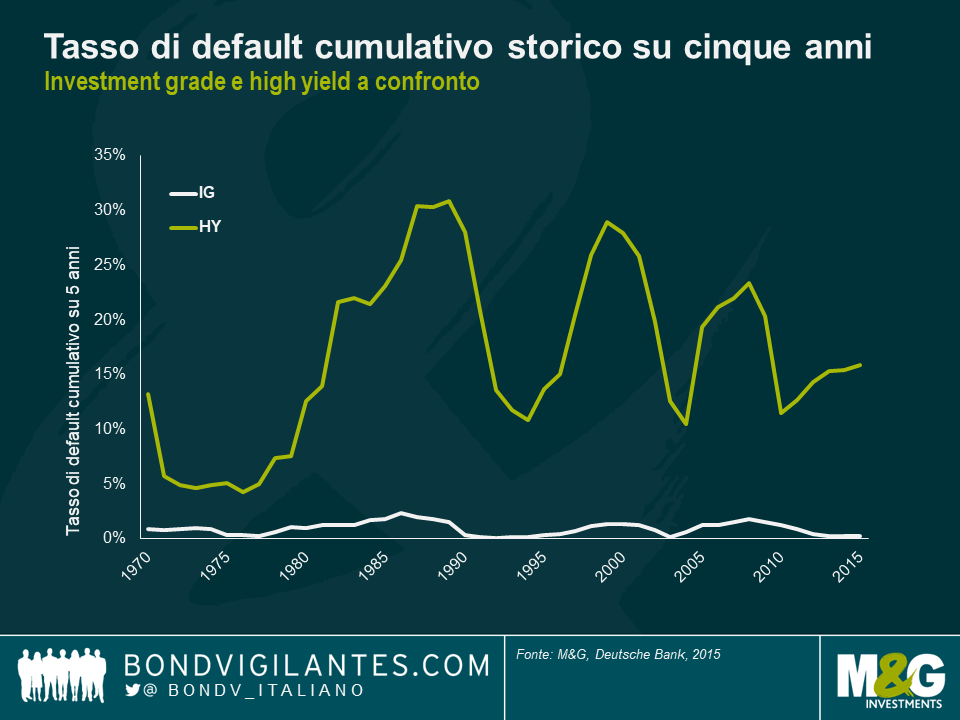

Di conseguenza, dopo la recessione la crescita tornerà nella norma, ma inizialmente è difficile che risalga ai livelli precedenti. Per questo parliamo di recessione “a t”: un declino precipitoso, un rimbalzo netto e poi un ritorno al ciclo economico normale, a un livello probabilmente inferiore a quello precedente, a meno che la risposta politica non si riveli più forte della corrente ribassista, nel qual caso torneremmo al punto di prima (T e non t). Per le economie più colpite questa t corrisponderà a un crollo e un rimbalzo più ampi, ma anche il danno permanente potrebbe risultare più profondo. Per chi investe nel credito in questo periodo è importante come sempre differenziare tra le fasce di qualità. Se è plausibile aspettarsi un aumento dei default nel segmento high yield (nelle recessioni precedenti il tasso di default fra le società high yield è arrivato al 30% nell’arco di cinque anni), gli emittenti investment grade si chiamano così perché dovrebbero sopravvivere (con i default limitati al 2% su cinque anni nei periodi di difficoltà).

Questa recessione è diversa: sappiamo perché sta accadendo, abbiamo un’idea molto più chiara del solito riguardo alla durata e possiamo ipotizzare con un buon margine di certezza come finirà. Vari governi e banche centrali stanno quindi lavorando per predisporre misure che ci aiutino a superare questo crollo flash del PIL nel breve termine, mettendo le autorità in condizioni di agire in modo deciso e aggressivo, cosa che già in sé costituisce una differenza. Lo stimolo senza precedenti probabilmente sarà mantenuto anche dopo lo shock, per garantire che l’economia abbia una chance di tornare quanto più possibile vicino al livello precedente.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes