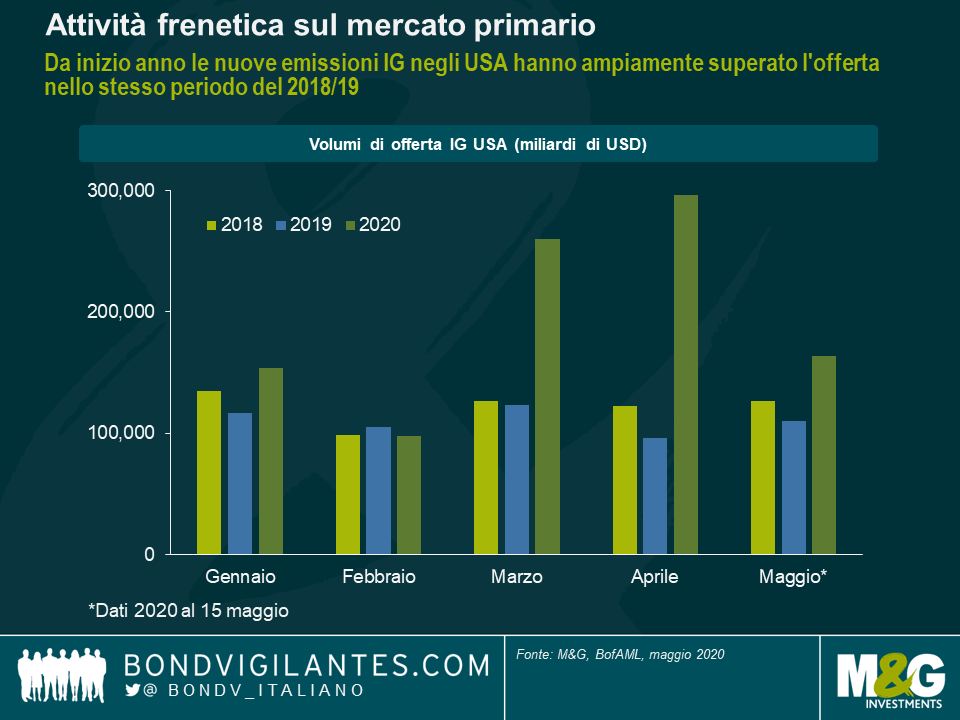

Uno dei temi dominanti nell’area dei titoli societari investment grade (IG) nelle ultime settimane è stato il livello frenetico di attività sul mercato primario. Ogni giorno, salvo poche eccezioni, c’è stato un flusso inarrestabile di nuove emissioni corporate: da inizio anno l’offerta IG è aumentata a circa 970 miliardi di dollari negli Stati Uniti e 310 miliardi di euro in Europa, superando ampiamente i volumi visti nello stesso periodo degli anni precedenti.

Dal punto di vista di un investitore obbligazionario, una tale vivacità dei mercati primari è simultaneamente una benedizione e una maledizione. Da una parte, come incentivo all’acquisto, gli emittenti offrono in genere le nuove obbligazioni a livelli di valutazione più attraenti in confronto al loro debito in essere e questo premio di nuova emissione può essere sostanzioso, specialmente nei periodi di turbolenza: i rapporti di ricerca dei broker hanno stimato che a marzo di quest’anno in media è stato di 25-40 punti base negli Stati Uniti come in Europa, che equivale a una concessione significativa nello spazio investment grade. Dall’altra, le valutazioni più allettanti sui mercati primari esercitano una notevole spinta al rialzo sugli spread del credito nel mercato secondario, che penalizza i detentori delle obbligazioni societarie esistenti, mettendo quindi in evidenza gli effetti di segno opposto di questa ondata di nuove emissioni.

Al di là delle valutazioni obbligazionarie, chi investe nel credito guarda con seria preoccupazione al fatto che così tante società stiano attingendo a piene mani alla possibilità di immettere debito sul mercato. In genere si pensa che un emittente obbligazionario che aggiunge leva finanziaria tramite il ricorso al debito diventa più vulnerabile, il che a sua volta fa aumentare la rischiosità dei suoi strumenti di debito e tende ad abbassare il merito di credito.

L’ingorgo di nuove emissioni è anche un segnale profondamente ribassista: quello che ci stanno dicendo di fatto le società è che hanno bisogno di prendere denaro in prestito per rafforzare il profilo di liquidità compensando il tracollo delle entrate dovuto al Covid-19. Va da sé che questo non è un modello di business sostenibile che può andare avanti per sempre.

Ma i livelli elevati di attività sul mercato primario non sono del tutto cattive notizie, direi anzi che la frenesia di nuove emissioni, di nuovo, è un’arma a doppio taglio. Rispetto al “picco di panico” visto nella prima metà di marzo, quando i mercati primari erano sostanzialmente chiusi, la situazione indubbiamente è migliorata. La presenza di un mercato primario funzionante, che consente alle società di reperire il capitale destinato a coprire le spese di gestione e rifinanziare il debito esistente, è una condizione indispensabile per superare la crisi attuale e la recessione globale incombente. È incoraggiante che persino le società fortemente ostacolate dal Covid-19 possano attingere ai mercati obbligazionari primari per fare fronte alle esigenze di finanziamento correnti. Un esempio lampante è il produttore di aeromobili Boeing, che ha raccolto 25 miliardi di dollari sul mercato primario statunitense alla fine di aprile.

In ultima analisi, credo che si riduca tutto all’orizzonte temporale. Nel breve termine, gli alti volumi di nuove emissioni sono un segnale di resilienza: i mercati primari lanciano alle società una cima di salvataggio sotto forma di liquidità che contribuisce a tenere i tassi di default a livelli molto bassi nell’universo IG impedendo un ulteriore aggravamento della crisi. Nel medio-lungo periodo, però, molte aziende si troveranno a fare i conti con un onere debitorio nettamente superiore. Alcune riusciranno ad agganciare la ripresa economica post-crisi e ridurre la leva rapidamente, ma altre arrancheranno con livelli di debito debilitanti e pagamenti di interessi che assorbiranno una quota significativa dei ricavi futuri soffocando il potenziale di crescita.

sarebbero sparite, visti i bilanci deboli e la scarsa produttività, riusciranno a sopravvivere grazie ai finanziamenti a debito facilmente accessibili e quindi ad aggirare il famoso principio di “distruzione creativa” di Schumpeter. È una tendenza destinata a continuare? Comporterebbe una minore spinta innovativa e tassi di crescita potenziale sottotono per le economie sviluppate, da qui in avanti, che potrebbe tradursi in difficoltà a servire il debito prima o poi in futuro. Da sempre uno dei nostri compiti, come gestori attivi di fondi investiti in obbligazioni societarie, è identificare i debitori buoni e quelli cattivi, i vincenti e i perdenti, ma nell’era post-Covid-19 la capacità di fare questa distinzione sembra destinata a diventare ancora più cruciale.