Quasi-sovrani nei Paesi Emergenti

Un’ asset class in ascesa

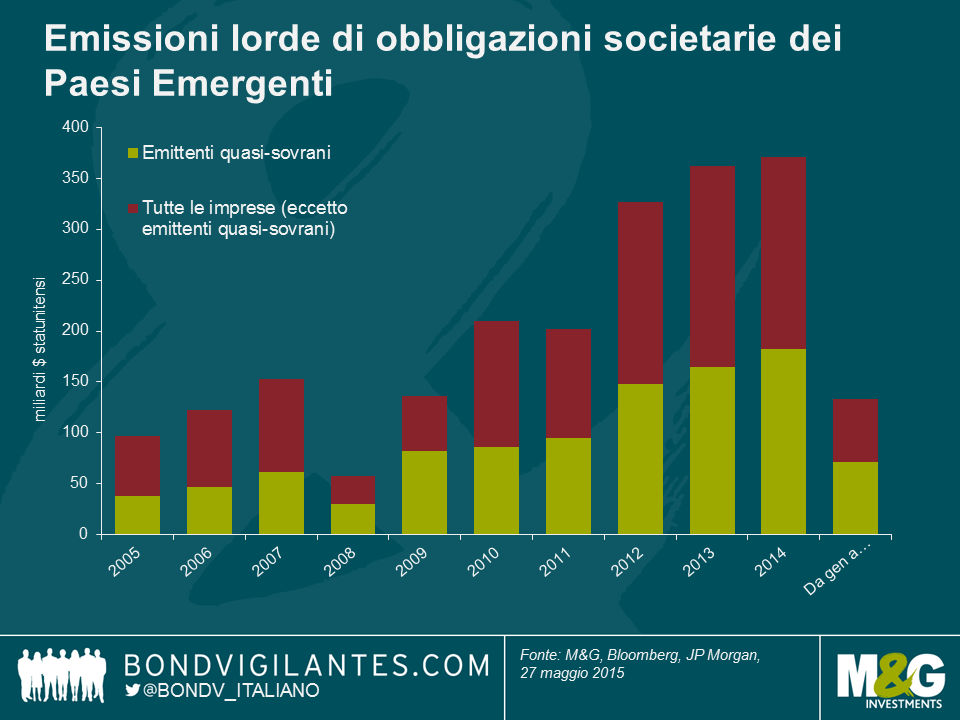

Il debito societario dei Paesi Emergenti (EM) ha rappresentato il segmento del reddito fisso a più rapida ascesa dell’ultimo decennio, crescendo di quasi sette volte rispetto al 2005, con un debito esterno delle imprese emergenti attualmente pari a circa 1.700 miliardi di dollari USA, maggiore del mercato del credito HY statunitense. Un notevole contributo a questo crescita negli ultimi anni è stato apportato dalla quota in aumento di emissioni quasi-sovrane, rappresentante il 49% dei 371 miliardi di dollari USA delle obbligazioni emesse nel 2014 (si veda grafico 1). Sostenuto da questa tendenza, il volume delle obbligazioni EM quasi-sovrane pari a 783 miliardi di dollari USA ha superato, per la prima volta nel 2014, il volume di titoli EM unicamente sovrani di 747 miliardi di dollari USA.

Anche se la definizione varia tra gli attori di mercato, un’entità o una compagnia vengono tipicamente definite come “quasi-sovrane” se un governo possiede oltre il 50% delle loro azioni o oltre il 50% dei loro diritti di voto. Storicamente, i Paesi in via di sviluppo hanno usato emissioni quasi-sovrane per adempiere funzioni politiche, sviluppare il mercato del debito corporate in valuta forte, o promuovere l’espansione internazionale di attori interni di punta.

Fonte: M&G, Bloomberg, JP Morgan, maggio 2015

Una delle migliori performance aggiustate per il rischio dei Paesi Emergenti

Le obbligazioni quasi-sovrane EM hanno generato buoni risultati dal 2005. Secondo JP Morgan*, hanno messo a segno un risultato annualizzato del 6,05% tra il 2005 e il 2014. Con un indice di Sharpe di 0,51 nello stesso periodo, questa sotto-classe di attivi ha conseguito il risultato aggiustato per il rischio migliore del segmento del debito EM (in valuta forte) dell’ultimo decennio. Le performance soddisfacenti hanno coinciso con un periodo di prosperità per i mercati emergenti, caratterizzato da fattori macroeconomici favorevoli per i Paesi in via di sviluppo e da fondamentali relativamente solidi nell’universo del debito corporate in continua ascesa.

Tuttavia, i tempi sono indubbiamente cambiati per i Paesi Emergenti e sono tornate a galla difficoltà, questa volta rappresentate dal dollaro statunitense più pesante, dai modesti prezzi delle materie prime, dai timori circa l’atterraggio duro dell’economia cinese e dai deflussi EM per via del tanto atteso aumento dei tassi di interesse da parte degli Stati Uniti, tra i vari fattori. In questo contesto, un ruolo importante per i titoli di credito quasi-sovrani è stato giocato dalla crescente differenziazione fatta dagli investitori in termini di fondamentali societari (un’analisi in un certo senso mancante, fondata sull’ipotesi che l’analisi sovrana fosse sufficiente e che i fondamentali societari quasi-sovrani quasi non contassero).

*Evoluzione dei Quasi-sovrani nell’Indice EMBI Global, JP Morgan, febbraio 2015

Valutare il rischio di credito degli emittenti quasi-sovrani

In buona parte dei casi, un titolo quasi-sovrano ha una cosiddetta garanzia “implicita” da parte del suo governo, ma ciò non significa che otterrà necessariamente una garanzia “esplicita” rispetto alle sue obbligazioni. Pertanto, gli investitori in obbligazioni devono assicurarsi di esaminare con attenzione la documentazione relativa ai bond per poter valutare se stanno investendo o meno in un’obbligazione esplicitamente garantita a livello sovrano. Ad esempio, anche se SriLankan Airline, una compagnia di bandiera, presenta fondamentali di credito poco solidi, le sue obbligazioni godono comunque di un rating pari a B+ da parte di Standard & Poor’s, in linea con il rating del governo dello Sri Lanka, per via della garanzia incondizionata e irrevocabile (e pertanto esplicita) offerta dal governo rispetto alle obbligazioni di SriLankan Airlines. Inoltre, una clausola relativa al cambio di controllo è di importanza primaria nel valutare il livello di protezione degli investitori in obbligazioni rispetto a un cambiamento del controllo statale. Ancora una volta, una due diligence relativa alla documentazione del credito è richiesta per individuare questi rischi.

Un altro elemento chiave per valutare il rischio quasi-sovrano è rappresentato dal livello e dalla probabilità di supporto governativo in caso di problemi di liquidità. Quanto più strategico sarà il ruolo di un’impresa per un Paese, tanto più probabile sarà il sostegno del governo per quell’impresa. Questo spiega la ragione per cui esiste una definizione più ampia di quasi-sovrano (anche se meno usata dagli attori di mercato) che include compagnie controllate da privati ma di importanza estrema per l’economia e che sarebbero probabilmente sostenute dai loro rispettivi governi. È il caso, ad esempio, della compagnia privata russa Alfa-Bank. Al contrario, un elevato livello di controllo azionario da parte dello Stato non significa necessariamente che un governo sarà di supporto in caso di default. Pertanto, valutare la volontà (ancor prima della possibilità) di intervento da parte di un governo è di importanza cruciale.

Il terzo fattore nel valutare il rischio quasi-sovrano è, ovviamente, rappresentato dal rischio di credito societario. Ciò include lo stesso lavoro che per i titoli corporate EM “puri” (ovvero prospettive di settore, performance operativa, profili creditizi, analisi di gestione, disallineamento valutario, analisi del rischio di rifinanziamento, covenant, stime di tassi di recupero obbligazionari in casi di default, etc) per poter misurare il cosiddetto “profilo di credito individuale” ( standalone credit profile, SACP) di un emittente. È buona pratica valutare un rating individuale del credito intrinseco, escludendo il sostegno straordinario di un governo in caso di default, ma includendo qualsiasi supporto governativo quotidiano o occasionale nell’attività giornaliera di una compagnia.

Come quotano le obbligazioni quasi-sovrane

Per comprendere in che modo quotano nel mercato le obbligazioni EM quasi-sovrane, una distinzione importante fatta dagli investitori consiste nel già menzionato livello di controllo statale e la presenza o non di garanzie governative, in quanto la correlazione di una quasi-obbligazione rispetto alla sua componente sovrana è fortemente dipendente da questi due elementi. In generale, i differenziali di emittenti quasi-sovrani che sono esplicitamente garantiti o controllati al 100% dai loro governi sono fortemente correlati al loro rispettivo spread sovrano.

Il riemergere di correnti avverse per i Paesi Emergenti

Il deterioramento dei fondamentali EM ha rappresentato un tema importante negli ultimi 18 mesi.

Da un punto di vista macroeconomico, tutti i Paesi chiave nelle regioni principali hanno mostrato una maggiore vulnerabilità: (i) Il Brasile, per l’America Latina, deve far fronte a enormi difficoltà economiche e politiche, (ii) La Russia, per l’Europa emergente, è ancora soggetta a sanzioni economiche da parte dell’Occidente per via del suo ruolo nella crisi ucraina e (iii) la Cina, per l’Asia, sta cercando di riacquistare competitività svalutando il renminbi.

Inoltre, i bassi prezzi delle materie prime incidono, seppur in modo eterogeneo, su una serie di Paesi in via di sviluppo. Il timore di conseguenze avverse del tanto atteso rialzo dei tassi da parte degli USA sul debito emergente non sta certo aiutando a risollevare il clima di fiducia. Tra gli aspetti positivi, i prezzi del greggio contenuti hanno giovato a buona parte dei Paesi asiatici importatori netti di petrolio, mentre l’America centrale, i Caraibi e il Messico stanno traendo vantaggio da un’economia statunitense più solida.

L’adeguamento rispetto agli spread obbligazionari quasi-sovrani dovrebbe proseguire

I fondamentali dei Paesi Emergenti sono peggiorati, ma i differenziali obbligazionari sono divenuti più allettanti nell’asset class. Gli investitori potrebbero, pertanto, valutare attualmente l’eventuale emergere di opportunità. A nostro avviso ciò non è ancora successo, e la nostra opinione a riguardo si basa sulle seguenti considerazioni:

- Guardando agli spread sui sovrani, le obbligazioni asiatiche quasi-sovrane sembrano attualmente le meno allettanti. Se da una parte i fondamentali corporate hanno dato prova di buona tenuta in tutta la regione, i differenziali sui sovrani non hanno, inaspettatamente, reagito al contesto macroeconomico in deterioramento in Asia. Ciò mostra che le imprese statali cinesi (note come SOEs) sono ancora considerate un porto sicuro per molti investitori, secondo i quali la Cina non permetterebbe a un’entità posseduta dal governo di andare in bancarotta. Dato il rallentamento dell’economia cinese e la mancanza di evidenza storica di salvataggio di governo in caso di default, un approccio cauto al credito quasi-sovrano cinese, con un’analisi attenta del profilo di credito individuale degli emittenti, sembra comunque essenziale, a nostro avviso.

- Nella regione EEMEA, il rialzo di spread offerto dai quasi-sovrani rispetto ai loro corrispondenti sovrani era allettante a inizio anno. Tuttavia, la distensione della situazione geopolitica in Ucraina nella prima metà del 2015 ha generato una forte sovraperformance e una contrazione di differenziale dei titoli quasi-sovrani (e corporate) russi in questo periodo.

- Infine, gli spread quasi-sovrani in America Latina appaiono, come prevedibile, ampi e al di sopra dei livelli storici. Ma questo elemento è principalmente attribuibile al Brasile e, in particolare a Petróleo Brasileiro (Petrobras), in seguito al deteriorarsi dei fondamentali del gruppo petrolifero e gassoso e allo scandalo di corruzione in cui è coinvolta l’impresa. Adeguati per il più grande Paese dell’America Latina, gli spread quasi-sovrani sui sovrani, escludendo il Brasile, sono stati relativamente stagnanti a partire da maggio 2014. Indubbiamente, stanno offrendo poco valore in quanto (a) gli spread degli emittenti sovrani latino-americani si sono ampliati di più a causa del peggioramento delle situazioni macro e (b) i profili di credito individuali degli emittenti quasi-sovrani si sono fortemente indeboliti negli ultimi diciotto mesi.

Nonostante tali fattori, il rialzo degli spread delle obbligazioni quasi-sovrane al di sopra dei rispettivi sovrani dovrebbe continuare ad offrire opportunità per gli investitori a caccia di rendimenti interessanti, ma comunque consapevoli di un aumento dei default nel segmento obbligazionario corporate emergente “puro”. Gli emittenti quasi-sovrani, rispetto alle imprese EM pure, offrono una probabilità più elevata di supporto statale per via della loro partecipazione e dell’importanza strategica generale per i loro Paesi di appartenenza. In tale contesto, un approccio selettivo è essenziale, associato ad un’attenta ricerca del credito societario e sovrana, mentre gli investitori potrebbero voler considerare strategie di copertura, quali l’acquisto di protezione tramite credit default swap (CDS) nel loro rispettivo Paese, al fine di ridurre il rischio sovrano.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes