I rendimenti dei Bund dovranno scendere a livelli molto negativi perché l’euro possa svalutarsi ulteriormente? Potrebbe anche succedere (aggiornamento)

In gennaio avevo scritto che i rendimenti negativi dei Bund sarebbero stati una risposta razionale alla crescente probabilità di frattura dell’eurozona e reintroduzione del marco in Germania (v. qui). Questo perché i titoli di Stato tedeschi hanno una notevole opzionalità. Ipotizziamo che l’eurozona sia costretta a reintrodurre le valute nazionali: per un investitore spagnolo, allora, un Bund a un tasso del -0,5% non necessariamente renderà il -0,5% alla scadenza, ma potrebbe offrire una plusvalenza anche del 40%, in quanto il marco si rafforzerebbe notevolmente rispetto alla peseta.

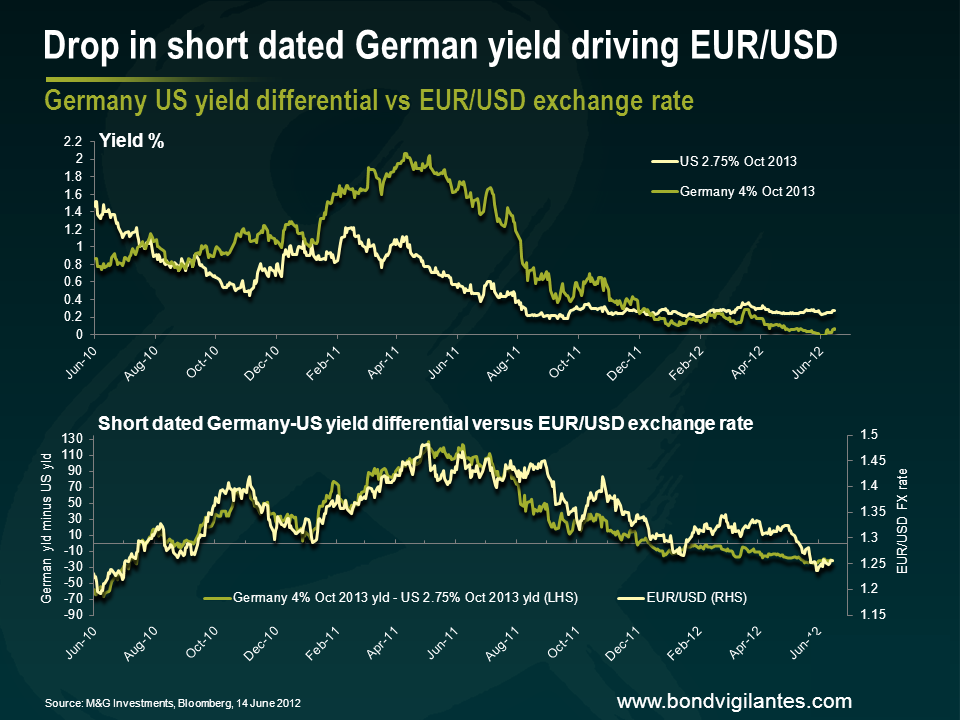

Il 31 marzo i rendimenti dei Bund a 2 anni sono effettivamente scesi in territorio negativo, mentre da gennaio i Treasury USA con la stessa scadenza non hanno subito sostanziali variazioni. Da inizio anno l’euro si è indebolito e la correlazione individuata in gennaio resta tutto sommato valida. Il grafico seguente fornisce un aggiornamento rispetto ai dati di gennaio.

Nelle ultime due settimane i rendimenti dei Bund sono crollati, tanto che il mercato ha cominciato a speculare sulla possibilità che il prossimo Paese dell’eurozona colpito dai bond vigilantes sia la Germania. Personalmente non sono d’accordo e ritengo sia molto meglio concentrarsi sulle operazioni di profit taking su alcune posizioni molto lunghe in vista delle elezioni greche. Gli investitori sembrano essere passati da un estremo sovrappeso a un marcato sovrappeso della Germania. Come prevedibile in caso di posizioni così popolari, il sell-off cominciato ai primi di giugno ha provocato un effetto domino su varie banche e investitori in leva, con una conseguente ulteriore ondata di vendite. Un fenomeno che ricorda la scossa subita dal mercato tedesco in novembre in seguito a un’asta di Bund poco riuscita, ma allora i titoli di Stato si erano ripresi in fretta. Il trend a lungo termine caratterizzato dalla fuga di depositi e capitali dal sud al nord Europa è ancora in atto e gli investitori sono sempre più preoccupati dei rischi di una frattura dell’eurozona, un timore che dovrebbe continuare a sostenere le obbligazioni governative tedesche.

Quanto possono scendere ancora i rendimenti dei Bund? Prendiamo la Svizzera, i cui titoli di Stato quinquennali offrono oggi rendimenti negativi, vale a dire che chi li acquista deve pagare per il privilegio di averli in portafoglio. Ciò si deve alle crescenti speculazioni sull’insostenibilità del cambio fisso fra euro e franco (o sulla fine della moneta unica) e sui guadagni che potrebbero realizzare i detentori di titoli di Stato elvetici se dovessero mutare gli equilibri attuali. Analogamente, il decennale danese rende 10 punti base in meno del Bund con la stessa scadenza, presumibilmente perché, se l’eurozona dovesse sfaldarsi, salterebbe subito anche il cambio fisso fra euro e corona danese. All’aumentare delle tensioni nell’eurozona, quindi, i rendimenti dei Bund potrebbero scendere a livelli molto negativi lungo tutta la curva.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes