High yield europeo: restare al tavolo da gioco, ma senza alzare troppo la posta

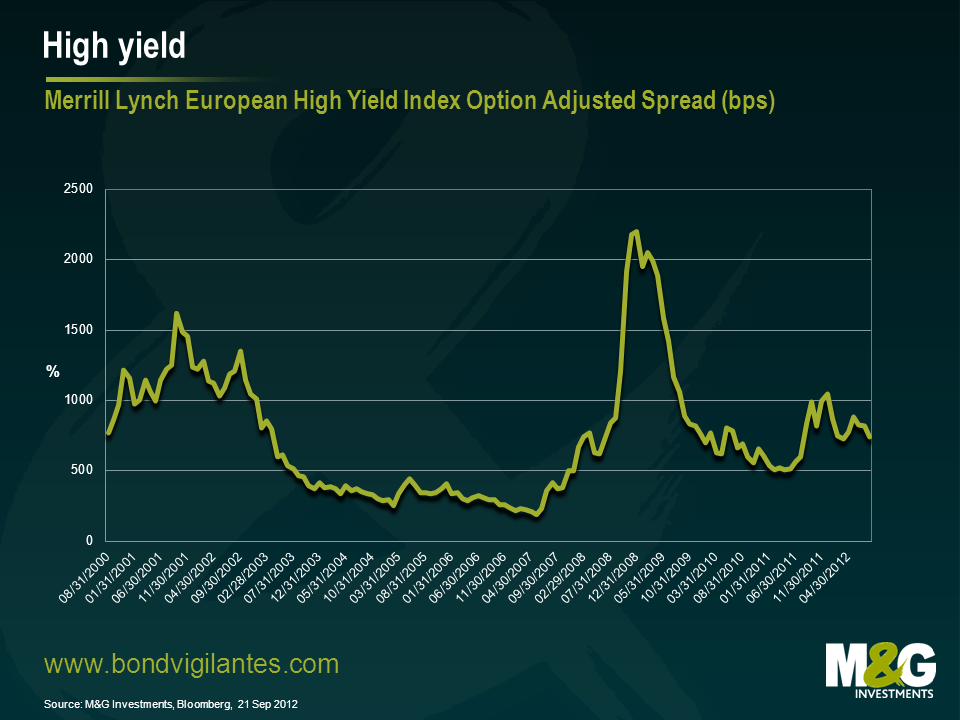

A fine 2011 sottolineammo l’attrattiva del mercato high yield, ove i differenziali di credito avevano superato i 1.000 punti base. Storicamente tali livelli hanno rappresentato un via libera per posizionarsi sull’asset class – ed è stato così anche questa volta. Ricorrendo ad un’analogia con il gioco del poker, è stato come ritrovarsi con un Full: le probabilità di vincere la mano erano tali che, pur senza certezze, valeva la pena di tentare la sorte.

In una corsa piuttosto accidentata, il mercato high yield europeo ha offerto un rendimento totale del 20,1%* da inizio anno, contro un rialzo del 15,8% dell’S&P 500, del 10,4% dell’Euro Stoxx 50 e del 4,8% del FTSE 100. In tutta franchezza, è un risultato migliore delle aspettative, spinto dall’intervento della BCE (gran parte dei guadagni di quest’anno sono stati infatti conseguiti nel primo trimestre grazie al programma di LTRO), dall’impegno di Draghi a “fare quanto necessario e dalle iniezioni di liquidità di altre banche centrali nel corso di un anno di scarsa crescita economica.

La domanda è: quale sarà il destino di high yield ora? Avremo rendimenti ancora così elevati nei prossimi mesi?

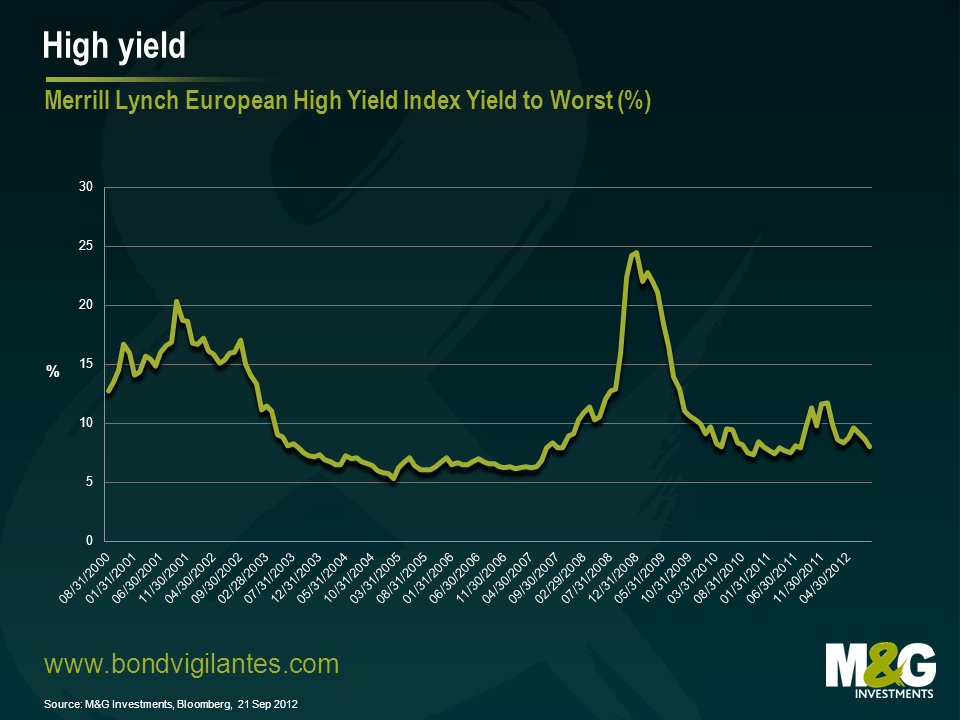

Partiamo dalle valutazioni. In termini di rendimenti complessivi, non siamo poi molto lontani dai livelli più bassi degli ultimi anni. Il mercato high yield europeo rende oggi il 7,3% circa a scadenza** rispetto ad un minimo decennale del 5,3% (febbraio 2005). Un dato che potrebbe diminuire ancora, ma l’entità della flessione non sarà comunque sufficiente a generare le stesse plusvalenze di capitale degli ultimi mesi.

In altre parole, chi acquista titoli high yield in questa fase del ciclo con l’intento di realizzare grandi guadagni rimarrà probabilmente deluso. Per generare un ulteriore reddito da capitale del 16% circa, ad esempio, i rendimenti dovrebbero scendere attorno a una media del 2%. Da qui ne consegue, dunque, che si debbano vendere immediatamente le posizioni HY? Non proprio. La regola è che un investitore venda titoli high yield se teme un forte rialzo dei rendimenti delle obbligazioni governative sottostanti, un significativo re-pricing degli spread o entrambe le cose.

La prima ipotesi appare valida, ma il rialzo sarebbe, a mio avviso, contenuto. Non credo infatti che vedremo presto i rendimenti decennali di Treasury, Bund e Gilt salire oltre il 5%. Governi e autorità hanno chiarito che continueranno ad intervenire sui mercati per mantenere bassi i tassi a lungo termine ancora per molto. Crescita nominale e mercato del lavoro hanno infatti la priorità, mentre il rischio inflazionistico resta in secondo piano. Ne consegue che un eventuale aumento dei rendimenti sovrani è poco probabile e quindi le perdite di capitale sulle emissioni HY sarebbero relativamente contenute. Attualmente la duration modificata del mercato high yield europeo è di 3,1 anni**, quindi se i rendimenti dei titoli di Stato registrassero un incremento generale dell’1%, si avrebbe una perdita di capitale intorno al 3%, a parità degli altri parametri. Se si aggiunge un differenziale del 6,7%, ipotizzando di non essere travolti da un’ondata di default (la grande incognita di sempre), la performance in high yield sarebbe ancora positiva.

La variazione degli spread e i livelli dei tassi di insolvenza saranno gli elementi chiave che genereranno performance. Diversamente dai rendimenti complessivi illustrati nel primo grafico, i differenziali di credito nel grafico seguente sono ancora lontani dai minimi. A fine agosto il rendimento incrementale rispetto ai titoli di Stato si attestava al 7,4% (1,9% a maggio 2007). Sembra esserci ancora spazio perché gli spreads scendano,generando quindi plusvalenze di capitale.

Ne consegue allora che si debbano aprire immediatamente posizioni HY? La risposta è ancora no. Guardiamo ai differenziali di credito nel contesto economico delle società europee. In gran parte dell’Europa la crescita è fiacca o inesistente e il credito scarseggia. Il prezzo del rischio di credito nei [NC1] titoli corporate (lo spread) dovrebbe rispecchiare tale situazione. Alla fin fine, gli investitori dovrebbero pretendere un differenziale che li ricompensi adeguatamente per l’illiquidità intrinseca dell’asset class e un modesto incremento dei tassi di default. Detto ciò, è estremamente improbabile che gli spread si avvicinino ai livelli del 2007 (1,9%) a breve. Inoltre, aleggia sempre lo spettro di una variazione della curva per effetto di eventi macroeconomici o politici, con una conseguente repentina diminuzione della propensione al rischio e quindi un ampliamento degli spread. Detto questo, alla luce dei fondamentali e delle valutazioni a medio termine, il segmento high yield mi sembra ora su un corretto valore di mercato.

Questo ci porta a una conclusione poco soddisfacente: anche se il mercato HY non sembra offrire più grandi guadagni, è bene mantenere le posizioni. Aggiungo anche che nel contesto attuale è preferibile un approccio difensivo. In termini di profilo rischio/rendimento, l’ago della bilancia pende ora verso un posizionamento meno aggressivo. In mancanza d’altro, questo significa ridurre il beta in attesa di tempi migliori.

Ritornando al poker, investire adesso in high yield sarebbe come giocare una mano con due coppie: vale la pena “vedere” perché si può guadagnare qualcosa, ma non è il momento di giocarsi la casa.

* Rendimento totale dell’indice Merrill Lynch Euro High Yield dal 31 dicembre 2011 al 21 settembre 2012. Performance del mercato azionario da inizio anno al 21 settembre 2012. Fonte: Bloomberg, Bank of America Merrill Lynch.

** Indice Merrill Lynch Euro High Yield al 21 settembre 2012, Fonte: Bloomberg, Bank of America Merrill Lynch.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes