Erklärungen für den Einbruch der weltweiten Inflationsraten: China, bitte vortreten!

Seit Jahren sorgen wir uns um einen möglicherweise heftigen Konjunkturabschwung in China sowie dessen potenzielle Auswirkungen auf jene Länder und Unternehmen, die im Laufe des letzten Jahrzehnts von einer starken chinesischen Wirtschaft immer abhängiger geworden sind. Dazu zählen beispielsweise Rohstoffexporteure, einige Schwellenländermärkte sowie insbesondere rohstoffexportierende Schwellenländer (siehe dazu auch „Falls die chinesische Wirtschaft einer Neuausrichtung unterzogen wird und das Wachstum nachlässt – was zweifellos geschehen muss – wer schaut dann dumm aus der Wäsche?“). Die lediglich mäßigen Handelszahlen, die am Wochenende veröffentlicht worden sind, haben sicher ebenso wenig dazu beigetragen, diese Besorgnisse zu lindern wie die uneinheitlichen Daten zum Kreditwachstum und zu den Devisenreserven von heute morgen.

Den möglicherweise größten Effekt hat der Konjunkturabschwung in China aber vielleicht in Form einbrechender Inflationsraten, wie sie derzeit weltweit fast überall festzustellen sind. Noch vor wenigen Jahren argumentierten die meisten Strategen, dass eine Überhitzung der chinesischen Wirtschaft mit ihren rasant steigenden Löhnen und ihrem aufwertenden Renminbi derInflation weltweit einheizen würde. Diese Einschätzung hat sich als völlig unzutreffend erwiesen. Stattdessen scheint China eher eine handfeste Deflation in den Rest der Welt zu exportieren – und zwar noch zusätzlich zu den Auswirkungen, die der Konjunkturabschwung in China bereits auf die Rohstoffpreise hat.

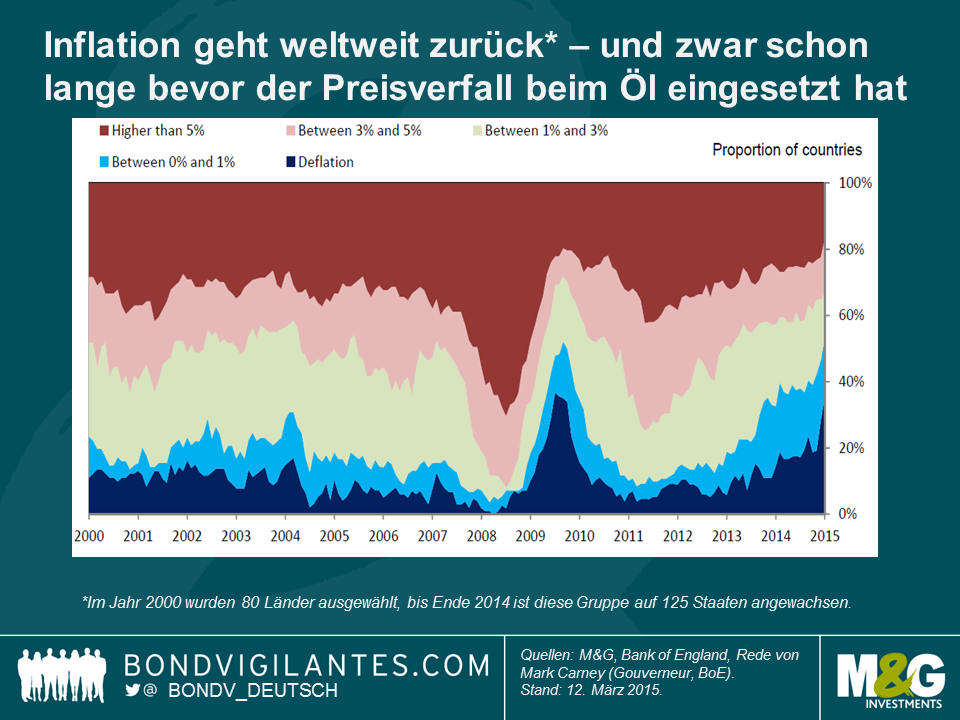

Bevor wir uns speziell mit China beschäftigen, müssen wir im Zusammenhang mit der globalen Inflationstendenz zunächst einmal darauf eingehen, dass die Teuerungsraten weltweit – wie ja jeder weiß – zuletzt deutlich gesunken sind. Diese Entwicklung hat sich seit dem Einbruch der Rohstoffpreise im letzten Sommer zwar noch beschleunigt, doch der Abwärtstrend bei der Inflation hat bereits lange vorher eingesetzt. Dies geht auch ganz eindeutig aus einer Grafik hervor, die der Gouverneur der Bank of England, Mark Carney, bei einer Rede im letzten Monat verwendet hat (nachfolgend haben wir diese Grafik reproduziert).

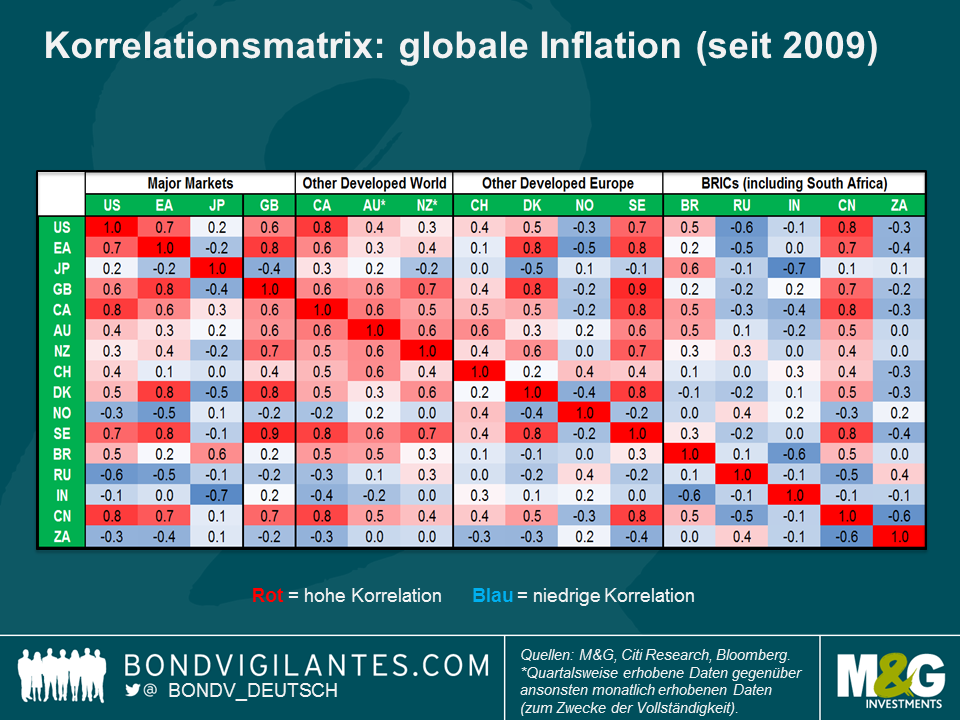

Außerdem möchten wir darauf hinweisen, wie synchron die Inflationsraten zuletzt gesunken sind. Die Globalisierung sowie die damit einhergehende wirtschaftliche Vernetzung haben dazu geführt, dass inländische Faktoren im Hinblick auf die Teuerungsraten einzelner Länder an Bedeutung verloren haben (mehr Informationen dazu finden Sie im Anhang an Carneys Rede, zu der Sie über den Link im vorherigen Absatz gelangen). Allerdings beschränkt sich das Phänomen rückläufiger Inflationsraten nicht nur auf die Eurozone oder auf die etablierten Märkte – auch die chinesische Inflation weist eine enge Korrelation zu den Teuerungsraten aller bedeutenden Volkswirtschaften auf – mit Ausnahme der BRIC-Staaten und Japans (die geringe Korrelation der BRIC-Länder und Japans zu allen anderen Staaten hat aber wahrscheinlich mehr mit den extremen Wechselkursschwankungen der entsprechenden Währungen zu tun). Jamie Searle und sein Team von Citi Research haben die letzte Grafik aus dem Anhang von Carneys Rede einmal analysiert und die Korrelationen der einzelnen Länder zueinander hervorgehoben. Wie die nachfolgende Grafik zeigt, weist die allgemeine Inflation in China seit 2009 eine Korrelation von +0,8 zur US-Inflation sowie von +0,7 zu den Teuerungsraten in Großbritannien und der Eurozone auf.

Es ist zwar ziemlich eindeutig, dass zwischen der chinesischen Inflation und den Teuerungsraten in anderen Ländern weltweit eine Korrelation besteht, doch haben wir es dabei auch mit einer Kausalität zu tun? Der chinesische Premierminister Li Keqiang erklärte im letzten Monat zwar, dass dem nicht so sei, aber eine Studie der Bank für internationalen Zahlungsausgleich (BIZ) aus dem Jahr 2014 spricht dafür, dass dies doch der Fall ist. In diesem Zusammenhang stellte man nämlich fest, dass die Abweichungen bei den Inflationsraten einiger ausgewählter Industriestaaten größtenteils auf einen einzigen grundlegenden Faktor zurückzuführen waren, und zwar auf die chinesischen Exportpreise für Nicht-Rohstoffe (siehe Seiten 54 und 55) .

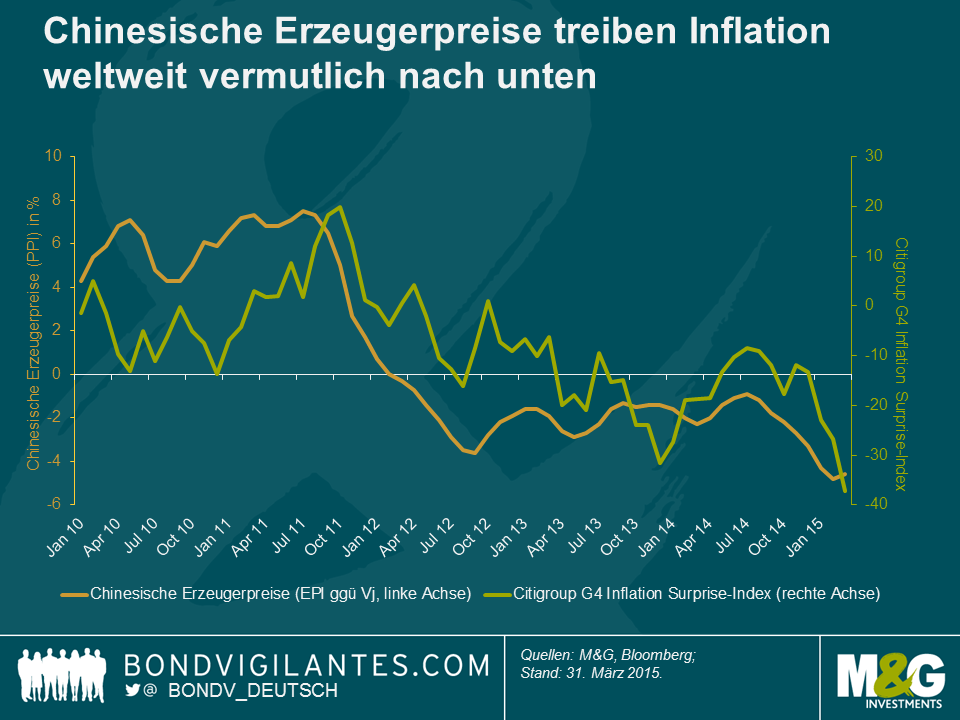

Die Untersuchungsergebnisse der BIZ werden auch durch die nachfolgende Grafik gestützt, in der ich die annualisierten chinesischen Erzeugerpreise (EPI) mit dem G4 Inflation Surprise-Index der Citigroup verglichen habe. Dieser Index misst, wie stark die tatsächlichen Inflationsraten in den wichtigsten Industriestaaten von den vorherigen Prognosen nach oben oder nach unten abgewichen sind. Bei den chinesischen Erzeugerpreisen lässt sich momentan eine ungebremste Deflation beobachten. So ist der EPI im 12-Monatszeitraum bis März um 4,6 Prozent und damit im 37. Monat in Folge gesunken (orangefarbene Linie, linke Achse). Gleichzeitig ist der Inflation Surprise-Index der Citigroup im vergangenen Monat auf den niedrigsten Stand seit Beginn dieser Erhebungen im Jahr 1999 zurückgegangen (grüne Linie, rechte Achse). Erstaunlicherweise spricht die nachfolgende Grafik eindeutig dafür, dass der EPI die Inflationsüberraschungen in den Industriestaaten leicht nach unten treibt. Berücksichtigt man, dass der EPI lediglich auf Jahresbasis ermittelt wird und deshalb auch Daten enthält, die bis zu einem Jahr alt sind, während der Inflation Surprise-Index der Citigroup auf Monatsbasis berechnet wird*, dann geht die Kausalität aus dieser Grafik nicht angemessen hervor.

Warum aber sind die Inflationsraten in China so niedrig? Und wird dieser Trend anhalten? Die deflationären Kräfte, die derzeit aus China heraus wirken, beruhen auf den Maßnahmen, welche die chinesischen Behörden als Antwort auf die Krise des Jahres 2008 ergriffen haben. Seinerzeit waren nämlich riesige Infrastruktur- und Investitionspakete geschnürt worden. Wie wir auch im Rahmen dieses Blogs bereits erläutert haben, hat sich diese „Investitionsblase“ aber als erschreckend ineffizient erwiesen. So führten die chinesischen Überinvestitionen zu einem Überangebot sowie zu Überschusskapazitäten, die einen disinflationären Effekt ausüben. Darüber hinaus muss China inzwischen auch mit einer stagnierenden Binnennachfrage fertig werden. Es dürfte schwierig werden, angesichts dieser Gemengelage auf kurze bis mittlere Sicht eine Trendwende herbeizuführen – und tatsächlich scheinen die chinesischen Behörden wegen des schwächeren Wachstums immer noch allzu gerne auf Infrastruktur- und Investitionsausgaben zurückgreifen zu wollen, die aber wahrscheinlich nicht helfen werden. Falls man sich in China aber einer Währungsabwertung bedienen sollte, wird sich das deflationäre Umfeld weltweit sogar noch deutlich verschlimmern.

Auf lange Sicht muss China die Binnennachfrage grundlegend ankurbeln, doch das wird bereits seit Jahren gepredigt, und die entsprechende Umstellung des Wirtschaftsmodells hat sich als äußerst schwierig erwiesen. Und nicht nur in China müssen neue politische Wege eingeschlagen werden – in den übrigen Industriestaaten muss aber genau das Gegenteil geschehen, also mehr investiert, mehr für Infrastruktur ausgegeben und vermutlich weniger konsumiert werden. Allerdings dürfte es auch diesen Staaten schwerfallen, ihre Wirtschaftsmodelle umzustellen. Kurz gesagt liegt die Wurzel dieser Probleme in den nach wie vor hartnäckigen Ungleichgewichten weltweit, die zuletzt zwar abgebaut, aber noch lange nicht eliminiert worden sind.

* Bei dem Citi G4 Inflation Surprise-Index handelt es sich um eine gleichgewichtete Kennzahl, die sich aus der allgemeinen Inflation der Verbraucherpreise, der Inflation der Erzeugerpreise sowie Lohnschocks in den USA, der Eurozone, Großbritannien und Japan zusammensetzt. Interessanterweise hat die Citigroup festgestellt, dass die verzögert einfließenden Rohstoffpreise bei der Vorhersage von Inflationsüberraschungen eine wichtige Rolle spielen. So ist die Volatilität dieses Index zu mehr als der Hälfte auf die Preisentwicklung bei Energie- und Agrarrohstoffen zurückzuführen. Dies deutet darauf hin, dass die Veränderungen der Rohstoffpreise sowie deren Folgen für die Consensus-Inflationsraten in die Consensus-Marktprognosen, auf welche die Märkte ein so großes Augenmerk legen, eigentlich gar nicht korrekt einfließen können.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden