Fünf Gründe für die Attraktivität von Schwellenmarktanleihen

Die übereinstimmende Einschätzung der Aussichten für Anleihen aus Schwellenländern (EM) ist pessimistisch. Viele Beobachter weisen auf die Risiken durch eine Zinserhöhung der Fed, fallende Rohstoffpreise, einen möglichen Grexit und eine schwächelnde Konjunktur in China hin, wenn sie auf die Gründe für die rückläufigen Allokationen in dieser Anlageklasse zu sprechen kommen. Dessen ungeachtet gibt es im Moment ein solides Anlageargument für Schwellenmarktanleihen, sobald man die Situation genauer unter die Lupe nimmt.

Erstens scheint es der Fall zu sein, dass sich die geopolitische Lage in vielen Regionen weltweit stabilisiert hat. Beispielsweise sehen wir erste ermutigende Anzeichen im ukrainischen Umstrukturierungprozess für Staats- und Unternehmensanleihen. Die Verhandlungen zwischen Gläubigern und der Regierung über die Ausweitung der Rückzahlungsbedingungen der staatlichen Bank Ukreximbank sind erfolgreich. In Brasilien hat Petrobas endlich seine Geschäftsergebnisse veröffentlicht. Die Bekanntmachung verzögerte sich aufgrund eines Bestechungsskandals für mehrere Monate, doch sind die befürchteten Ausfall- oder Vorfälligkeitsrisiken nun aus dem Weg geräumt. In Tunesien und Kenia – in beiden Ländern sahen wir in jüngster Zeit Terroranschläge – haben sich die Anleihen nach einer kurzen Periode mit Underperformance wieder erholt und liegen nun erneut auf ihrem ursprünglichen Niveau. Wir sind der Meinung, dass diese reduzierten Extremrisiken erst noch von den Anlegern in die Risikobewertungen besagter Länder eingepreist werden müssen.

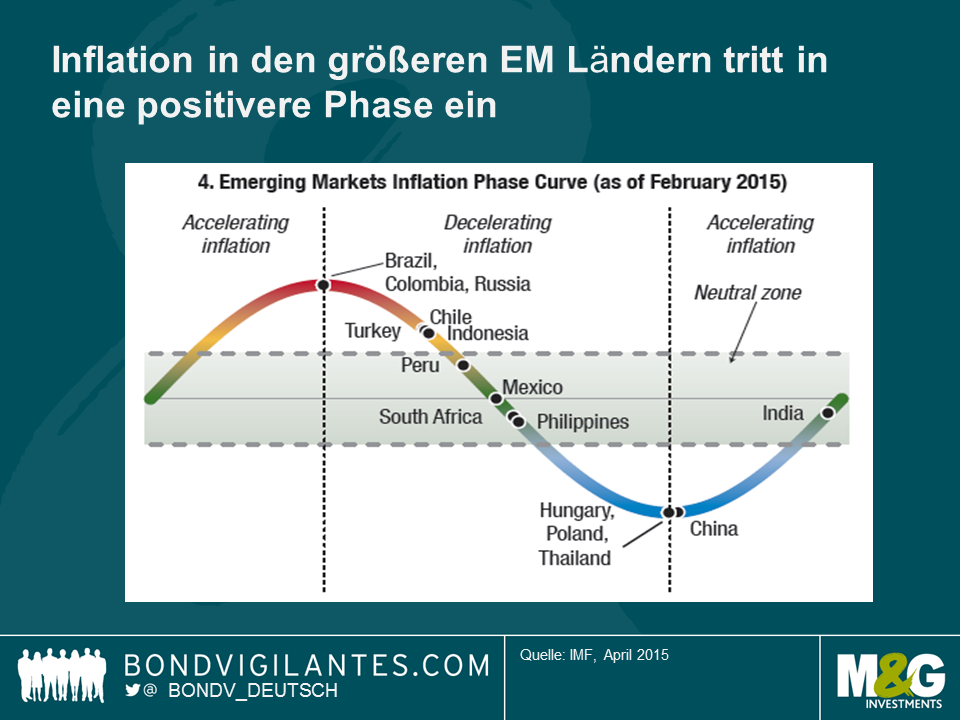

Zweitens befindet sich das Inflationsszenario in einigen der wichtigeren Schwellenmärkten nun in einer freundlicheren Phase. Die Zentralbanken genießen in der Folge eine größere geldpolitische Flexibilität. Es ist für sie nicht mehr notwendig, die Zinsen zu erhöhen, bevor die Fed ihr Marschsignal gibt.

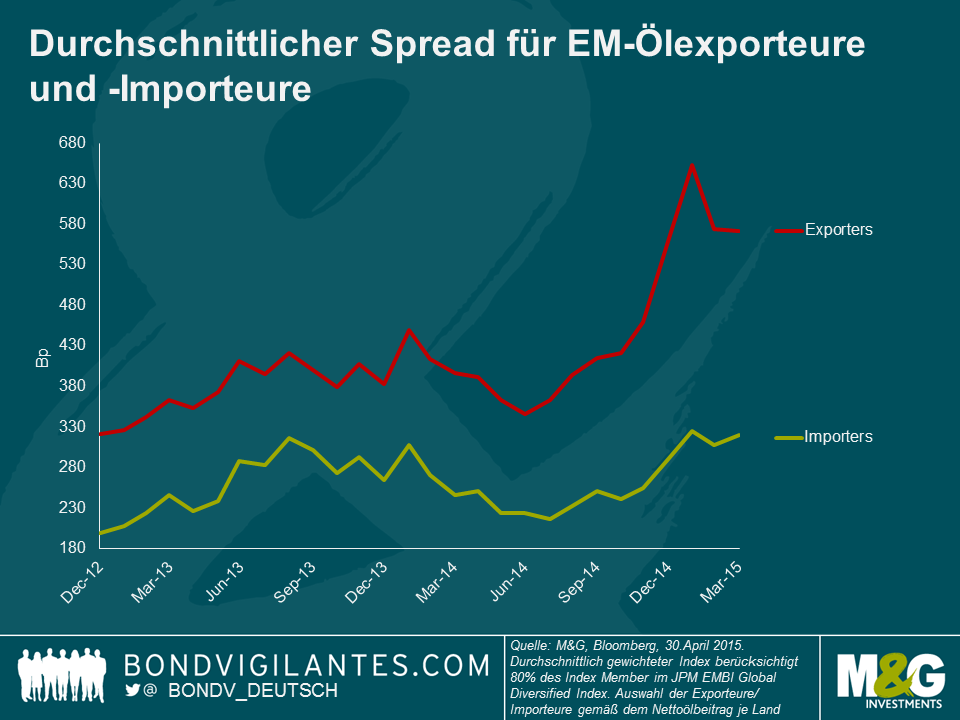

Drittens ist die Ölpreisentwicklung der jüngsten Zeit für einige Schwellenmärkte ermutigend. Länder wie Venezuela, Ecuador und Irak hängen stark von Öl für ihre Exporte und Fiskalerträge ab und hätten sich einem besonders ungünstigen Makro-Umfeld ausgesetzt gesehen, wenn der Preis für Rohöl auf um die 40 USD gefallen wäre. Vor dem Hintergrund der Ölpreiserholung wurde das in 2015 eingepreiste Ausfallrisiko für Venezuela weiter in die Zukunft verlegt (2016) und ein weiteres Extremrisiko beseitigt. Öl exportierende Länder wie Nigeria, die eine Abwertung ihrer Währung bisher verhindert haben, mussten in ihren Bemühungen erhebliche Verluste ihrer Devisenreserven hinnehmen. Durch die Erholung des Ölpreises auf eine Preisspanne zwischen 50-60 USD konnten sie ihre Underperformance wieder wettmachen. Der aber immer noch im Allgemeinen niedrige Preis für Rohöl ist überdies ein willkommenes Stärkungsmittel für US-Verbraucher und hilft Schwellenmärkten mit enger Wirtschaftsanbindung an die USA wie z.B. Zentralamerika, die Karibik, Mexiko und einige asiatische Exporteure.

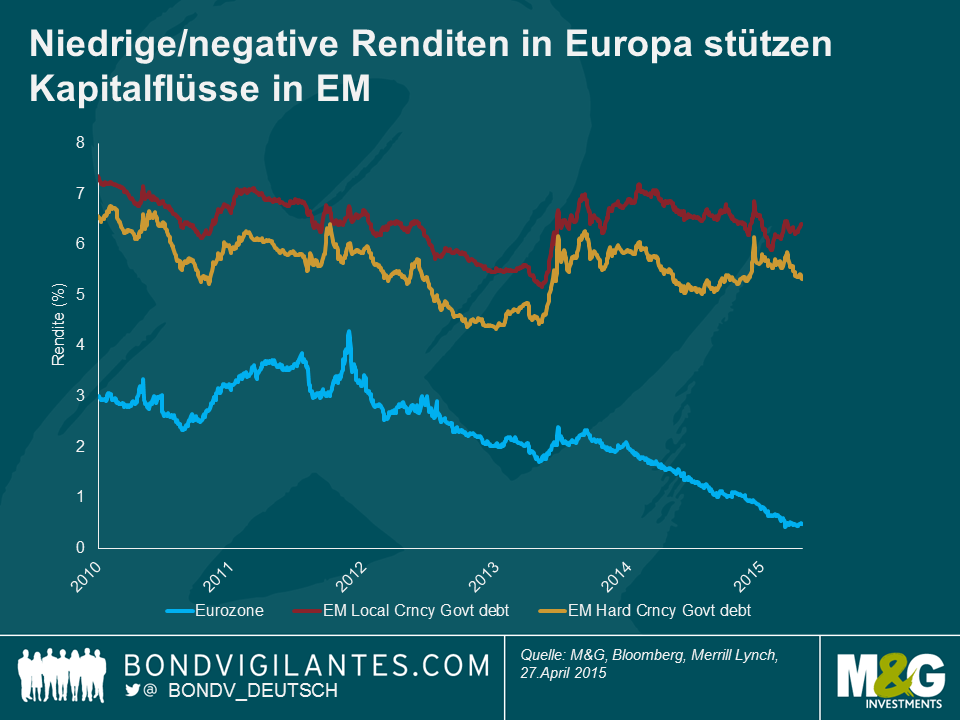

Viertens sind die Anleiherenditen in Schwellenmärkten auf relativer Basis weiterhin attraktiv. Anlegern bietet sich immer noch die Gelegenheit, Anlagen mit Renditen von mehr als 7% zu erwerben. Die Gelegenheiten durch relative Bewertungsunterschiede sind insbesondere angesichts der niedrigen Renditen von Staatsanleihen in den entwickelten Märkten interessant. Hinzu kommt, dass Emittenten aus den Schwellenmärkten die niedrigeren Renditen in Europa nutzen und sich nicht mehr in USD sondern in Euro finanzieren. Natürlich sind einige Staats- und Unternehmensanleihen mit großen Bilanzkongruenzen in diesem Umfeld anfällig. Es gibt allerdings auch Gewinner wie beispielsweise Exportunternehmen. Andere Gewinner sind Staatsanleihen, deren Emittenten bei der Neuausrichtung ihrer Leistungsbilanzdefizite bereits fortgeschritten sind. Dazu gehören u.a. Indien, Chile, Pakistan, Polen und Ungarn.

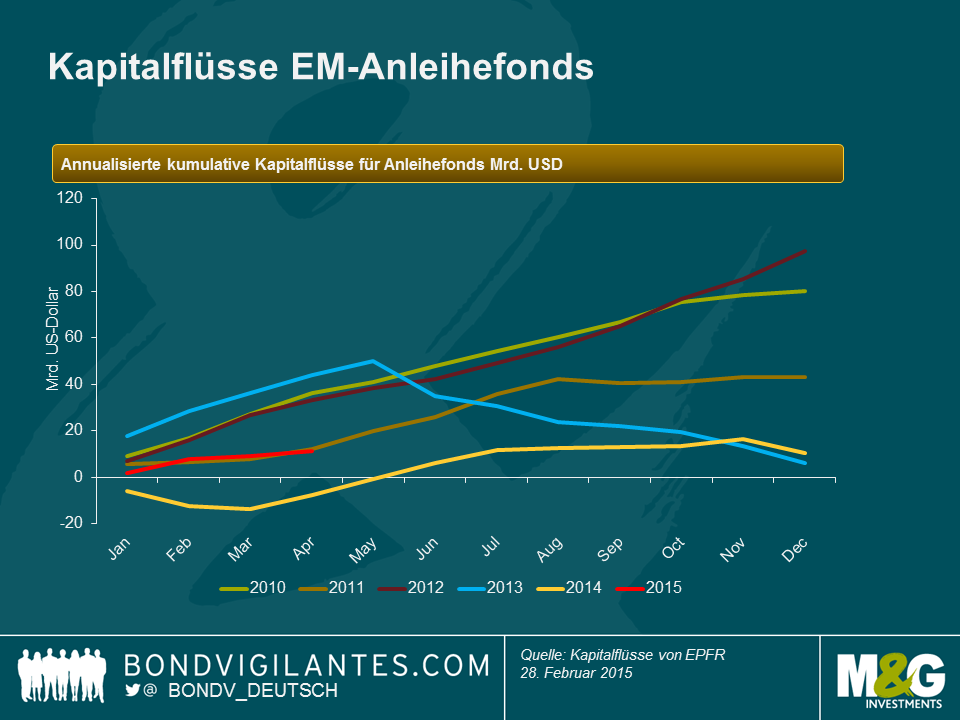

Letztlich und fünftens sei darauf hingewiesen, dass die Kapitalzuflüsse in Schwellenmarktanleihen seit 2013 deutlich nachgelassen haben, wodurch im Falle einer Zinserhöhung durch die Fed das Risiko durch Taper-Tantrum-Abflüsse reduziert wurde. Ein Teil des „Hot Money“ (Gelder, die aus Spekulationsgründen kurzfristig aus einem Land in ein anderes verlagert werden) wurde bereits aus der Anlageklasse abgezogen, was potenziell die zukünftige Volatilität reduziert.

In einer Welt mit extrem niedrigen Zinsen und einer gelockerten Geldpolitik gehe ich davon aus, dass Schwellenmarktanleihen ihre Attraktivität behalten werden. Die Abschwächung der geopolitischen Risiken, die niedrige Inflation, die Stabilisierung des Rohölpreises, die Gelegenheiten durch Bewertungsunterschiede und das reduzierte Risiko durch Kapitalabflüsse geben der Anlageklasse für den Rest des Jahres 2015 einen soliden Rückenwind.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden