In welchem Verhältnis sollten die Renditen inflationsgebundener Anleihen und die Aktienrenditen zueinander stehen?

Es sollte eine Verbindung zwischen den Renditen von Aktien (Gewinn- oder Dividendenrenditen) einerseits und den Renditen indexgebundener Gilts bzw. inflationsgebundener Anleihen andererseits bestehen. Auf risikobereinigter ex ante-Basis sollten die einzelnen Anlageklassen ähnliche erwartete Erträge aufweisen. Bei Aktien und indexgebundenen Anleihen bieten beide Anlageklassen „reale“ Erträge in Form von laufenden Einnahmen und einem Kapitalwachstum. Bei indexgebundenen Anleihen ist dies im Anleihenkontrakt ausdrücklich formuliert – so werden die Kupons ebenso wie der letztendliche Rückgabeerlös in Großbritannien durch den Einzelhandelspreisindex (RPI) bzw. an den meisten anderen Märkten durch den Verbraucherpreisindex (CPI) nach oben getrieben. Bei Aktien ist dieser Zusammenhang zwar nicht so ausgeprägt, aber durchaus relevant. Erwirbt man eine Aktie, so sollte dies mit einer Ausrichtung auf die „reale“ Wirtschaft einhergehen. Wenn die Inflation dann steigt, können Unternehmen die Preise der Waren, die sie verkaufen, anheben. Gleichzeitig sollte auch der Wert ihrer Aktiva (Lagerbestände, Maschinen, Immobilien, Patente) nach oben klettern. Parallel dazu sinkt der reale Wert einiger Verbindlichkeiten – zum Beispiel Schulden (was für andere Verbindlichkeiten wie etwa Löhne und an den RPI gebundene Pensionsansprüche aber nicht gilt). Da der Besitz der Aktien eines Unternehmens im Prinzip aber dasselbe ist wie der Besitz eines Teils der Realwirtschaft, sollten Gewinne und Dividenden bei einem Anstieg der Inflation ebenfalls zulegen.

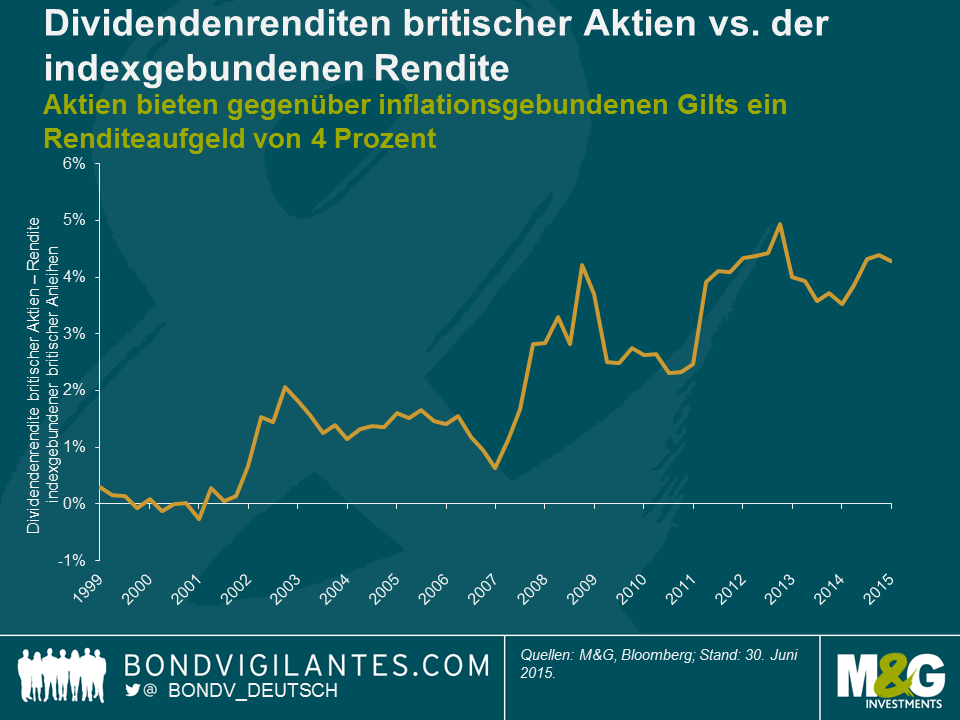

Deshalb sollte auf mittlere Sicht ein Zusammenhang zwischen den Renditen von Linkern und denen von Aktien bestehen. Die nachfolgende Grafik zeigt jedoch, dass die Dividendenrendite des FTSE 350-Index derzeit über 400 Basispunkte höher ist als die von 10-jährigen indexgebundenen Gilts (die momentan sogar eine negative Rendite aufweisen). Auf dem Höhepunkt der dotcom-Blase war dieses Verhältnis kurzzeitig umgekehrt – seinerzeit erhielt man für britische Staatsanleihen höhere Renditen als für vergleichsweise riskante Aktien. Seitdem sind die Aktienrenditen gegenüber den Anleihenrenditen aber tendenziell wieder angestiegen.

Diese beträchtliche Bewertungsdiskrepanz könnte dafür sprechen, dass Aktien im Vergleich zu Anleihen mittlerweile als wesentlich riskanter wahrgenommen werden als noch vor einem Jahrzehnt. Tatsächlich aber liegen die Zinsdifferenzen mit Blick auf den aktuellen Zyklus derzeit in etwa auf einem Tief (so dass eine hohe Dividendenrendite vielleicht doch nicht bedeutet, dass der Aktienmarkt von einer Vielzahl von Unternehmenspleiten ausgeht). Gleichzeitig befindet sich auch der VIX-Index (eine Kennzahl für die implizite Volatilität von Aktien) in der Nähe eines Rekordtiefs. Wir möchten aber darauf hinweisen, dass sich Aktien in den 1970er Jahren – einer Phase der galoppierenden Inflation – trotz des Zusammenhangs zwischen den Dividenden und der Teuerungsrate wirklich schrecklich entwickelt haben. Denn obwohl die Dividenden seinerzeit angestiegen sind, wurden die Erträge durch einen Zusammenbruch der Aktien-KGVs wieder zunichte gemacht. Könnten die Erwartungen, dass eine hohe Inflation die Aktienkennzahlen belasten könnte, auch der Grund für die aktuelle Renditedifferenz zwischen Aktien und Linkern sein? Auch dies ist unwahrscheinlich, denn für die nächsten 10 Jahre geht der Markt von einer RPI-Inflation von etwa 2,5 Prozent aus (und diese Prognose ist wegen des erneuten Rückgangs des Ölpreises von 2,8 Prozent aus dem Juni zuletzt sogar noch gesunken). Gleichzeitig erwarten die Märkte für die Zukunft aber auch kein deflationäres Umfeld, welches dann Dividendenkürzungen zur Folge hätte. Vielleicht muss man im Hinblick auf eine wirklich abschließende Erklärung für das 4-prozentige Renditeaufgeld die außerordentlichen geldpolitischen Maßnahmen (einschließlich der QE-Politik) berücksichtigen, die weltweit umgesetzt worden sind. Angesichts einer wahren „Ersparnisschwemme“ haben diese Maßnahmen nämlich zu negativen nominalen Renditen geführt. Dadurch wiederum sind auch die realen Anleihenrenditen in Mitleidenschaft gezogen worden. In diesem Zusammenhang war auch eine ungewöhnlich hohe Nachfrage von Pensionsfonds nach „sicheren Häfen“ zu beobachten. Nachdem diese über Jahre hinweg strukturell sozusagen „auf der falschen Seite“ der Aktien/Anleihen-Gleichung gestanden haben (also im Vergleich zu ihren an die Anleihenrenditen sowie die Inflation gekoppelten Benchmarks zu viele Aktien hielten), findet bei den Pensionsfonds derzeit ein Risikoabbau statt, weil leistungsorientierte Vorsorgeprogramme allmählich fällig werden. Vor diesem Hintergrund ist bei indexgebundenen Anleihen momentan eine strukturelle Nachfrage zu verzeichnen, und zwar insbesondere in Großbritannien und den Niederlanden.

Als Handelstool wäre die obige Grafik nicht besonders hilfreich gewesen – vermutlich hätte man sich Anfang des letzten Jahrzehnts aus Aktien zurückgezogen, aber wann wäre man dann wieder eingestiegen? 2003? 2009? 2013? Dank der ungebremsten Rallye bei indexgebundenen Gilts sind die Rendite-Spreads am Markt auf immer neue Hochs geklettert. Mit Blick auf das Bewertungsniveau würde man aber wahrscheinlich die Dividendenrendite von 3,8 Prozent plus das Wachstum des FTSE 350-Index einer inflationsgebundenen Rendite 10-jähriger indexgebundener Gilts in Höhe von -0,8 Prozent vorziehen.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden