Vorsicht bei Hochzinsanleihen von US-Einzelhändlern!

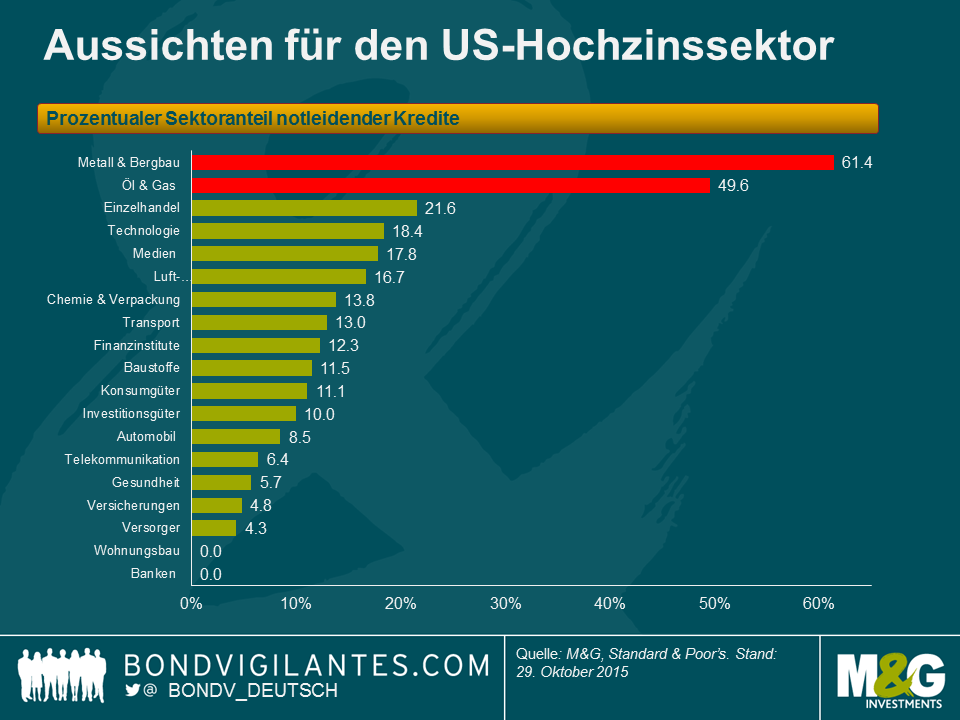

Die Tatsache, dass rohstoffnahe Bereiche wie Metall & Bergbau sowie Energie in diesem Jahr die Sektoren mit der stärksten Verzinsung und der schlechtesten Wertentwicklung waren, überrascht nicht. Aufgrund der derzeit niedrigen Rohstoffpreise gibt es in diesen Sektoren zahlreiche notleidende Kredite. S&P hat kürzlich eine entsprechende Aufstellung der Sektoren mit dem höchsten prozentualen Anteil solcher notleidenden Kredite veröffentlicht (d.h. mit dem höchsten Anteil von Emittenten, bei deren Anleihen der sogenannte „Option-Adjusted Spread“ (OAS) größer als 1.000 ist). Erwartungsgemäß rangieren Metall & Bergbau sowie Energie mit Quoten von 61,4% bzw. 49,6% ganz oben.

Auffällig ist allerdings die Tatsache, dass der Einzelhandelssektor mit einer Quote von 21,6% den dritten Platz belegt, obwohl die US-Wirtschaft in ganz passabler Verfassung ist und die verfügbaren Einkommen dank wachsender Beschäftigungszahlen und niedrigerer Gaspreise gestiegen sind.

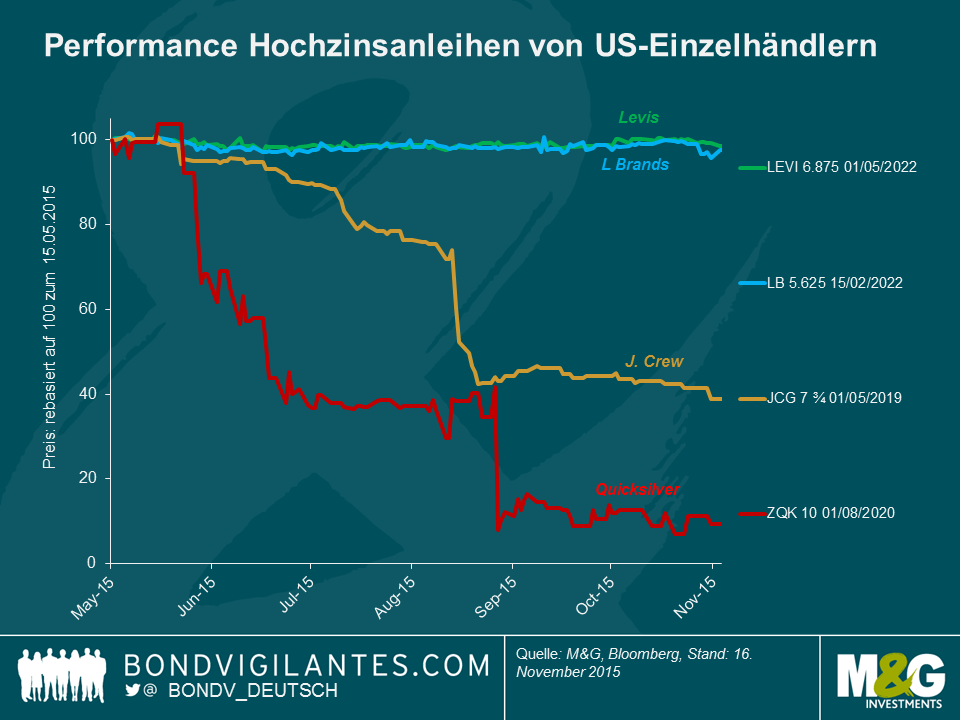

Zurückzuführen ist dies primär auf eine Reihe stark notleidender Einzeltitel, die das Gesamtbild verzerren. Der Rest des Sektors wird nämlich zu Kursen gehandelt, die eher oder sogar genau denen des allgemeinen High-Yield-Index entsprechen. Die nachfolgende Tabelle zeigt eine Momentaufnahme einiger der erfolgreichen und weniger erfolgreichen Titel dieses Sektors. Sie verdeutlicht, wie wichtig es ist, potenzielle Fallgruben zu meiden.

Auch wenn der Wandel zum E-Commerce zu weniger physischen Geschäftsbesuchen und Umsatzeinbußen bei den von den meisten, von diesen Einzelhändler genutzten traditionellen Kanälen (Einkaufszentren, Fachmärkte usw.) geführt hat, so sind doch etliche Probleme hausgemacht. Manche Unternehmen haben sich bei Werbeaktionen und/oder Modetrends schlicht verschätzt, andere haben ihr Geschäftsmodell in einer für die Kundschaft befremdlichen Weise geändert.

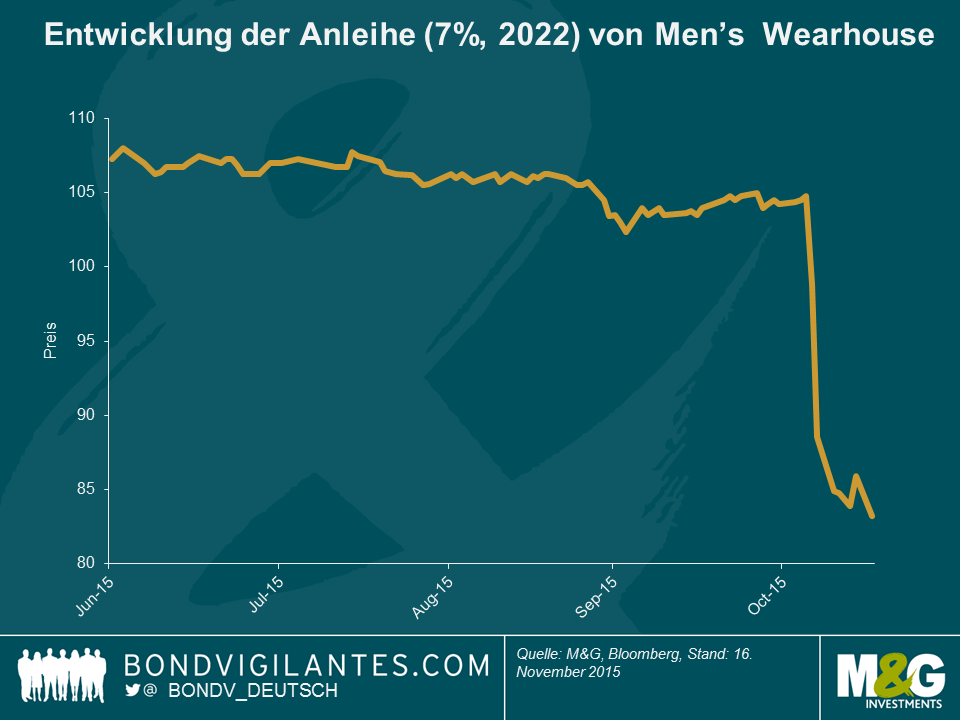

Ein Beispiel für die letztgenannte Kategorie ist Men’s Wearhouse, ein auf Herrenanzüge und Accessoires spezialisierter Einzelhändler: http://www.cnbc.com/2015/11/06/mens-wearhouse-shares-tank-40-percent.html. Der Aktienkurs des Unternehmens ist seit Oktober um nahezu 50% eingebrochen, und seine 7%-Anleihe mit Fälligkeit in 2022 hat um rund 20 Punkte nachgegeben, nachdem das Unternehmen für das dritte Quartal vorzeitig überraschend schlechte Ergebnisse bekannt gab.

Schuld an dieser Entwicklung war der unerwartet niedrige Umsatz seiner Marke Jos A. Bank (JAB), die Men’s Wearhouse im vergangenen Jahr für rund 1,5 Mrd. USD erworben hatte. JAB war für eine Werbeaktion bekannt, bei der Kunden beim Kauf eines Anzugs drei weitere gratis dazu bekamen. Nach Übernahme von JAB beschloss Men’s Wearhouse die Aktion abzuschaffen. Das Ausmaß des anschließenden Umsatzrückgangs traf das Management nach eigenem Bekunden überraschend. Die Aktion „3 für 1“ war für die positive Entwicklung von JAB weitaus wichtiger, als die Unternehmensleitung meinte. Es handelt sich somit um ein Paradebeispiel dafür, wie ein Unternehmen seine Kernkundschaft verprellt.

Ein weiteres Beispiel ist J.Crew Group (JCG). Die Umstellung seines Basisstils befremdete die Bestandskunden und erwies sich als schädlich für das Geschäft – ein typischer Fehlschuss.

Bei Quicksilver (ZQK) wiederum verlor das Management die Kontrolle über den Großhandelskanal, was starke Preisnachlässe und eine Schädigung der Marke zur Folge hatte. Zudem ist die Kapitalstruktur von ZQK nicht nachhaltig gewesen (d. h. die Verschuldung war zu hoch). Trotz der Bemühungen der neuen Unternehmensführung beantragte ZQK im September zur Konkursabwendung die Reorganisation und Schuldenrestrukturierung nach US-Insolvenzrecht (Chapter 11).

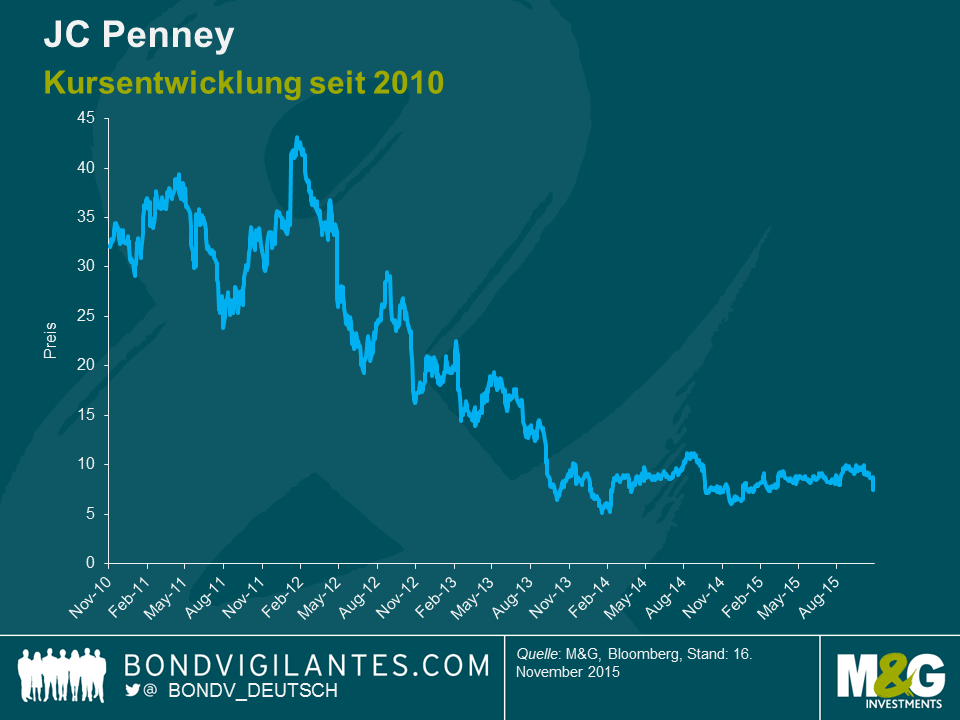

JC Penney (JCP), ein Betreiber von Fachmärkten, hatte bereits mit dem Strukturwandel wie z. B. der zunehmenden Bedeutung des E-Commerce zu kämpfen, als das Unternehmen durch Einführung eines „Store-in-the-Store“-Konzepts eine Änderung seines Kerngeschäftsmodells vornahm. Individuelle Marken wie z. B. die bekannte Marke Martha Stewart erhielten dabei in bestehenden JCP-Märkten eigene Verkaufsflächen. Auch wenn dieses Konzept nicht besonders bahnbrechend war, kam es bei den langjährigen, eher konservativen Bestandskunden nicht an, die das 1902 gegründete Unternehmen als traditionellen Discounter der alten Schule sehen. Die langfristigen Aussichten von JCP werden nach wie vor unterschiedlich eingeschätzt. Dieses Beispiel zeigt jedoch, dass es etliche Jahre dauern kann, bis sich ein Einzelhändler von strategischen Fehlern erholt – insbesondere, wenn sich gleichzeitig Strukturänderungen vollziehen.

Hinweis: Wir gehen hier auf die Aktie von JCP und nicht auf dessen Anleihen ein, da das Unternehmen im Laufe des Betrachtungszeitraums eine Refinanzierung vorgenommen und seine Kapitalstruktur geändert hat. Die Aktienperformance zeigt somit deutlicher, wie die Erholungsbemühungen von JCP seit Jahren andauern. Das Unternehmen will die Marke wieder aufbauen und Kunden zurückgewinnen.

Die Liste lässt sich weiter fortsetzen. Weitere notleidende Einzelhandelsketten mit ausstehenden Anleihen mit einem Wert von mehr als 400 Mio. USD sind z. B. BI-LO Holdings, Claire’s Stores, Jo-Ann Stores, The Bon-Ton Department Stores, The Gymboree Corp und Toys R Us.

Die Anleihe mit Fälligkeit 2022 von Men’s Wearhouse wird nun mit einer Verzinsung von 10,6% oder +872 Basispunkten auf OAS-Basis gehandelt, da der Markt derzeit festzustellen bzw. abzuschätzen versucht, ob sich das Unternehmen erholen kann. Also gemäß Definition von S&P nicht wirklich notleidend, aber auch nicht eine Million Meilen davon entfernt.

Men’s Wearhouse erholt sich möglicherweise recht schnell. Somit könnte sich der Ausverkauf als Kaufgelegenheit erweisen, wenn man von der Entwicklungsperspektive des Unternehmens und seiner Fähigkeit, Kunden zurückzugewinnen, überzeugt ist. Es könnte aber auch sein, dass seine Probleme anhalten, wenn Umsatz und Kundenzahlen weiter zurückgehen. In dem Fall müssten Anleger auf ein langfristiges Engagement eingestellt sein und abwägen, ob sie für das höhere Risiko des weiteren Geschäftsverlaufs angemessen entschädigt werden sowie abschätzen, wie hoch ihrer Ansicht nach die Wahrscheinlichkeit einer Umschuldung ist.

So oder so verdeutlicht dieses Beispiel das Risiko strategischer Fehler, die ein ansonsten florierendes Unternehmen schädigen können. Zudem wird damit ein Thema in den Fokus gerückt, das wir bereits des Öfteren angesprochen haben, nämlich die Wichtigkeit von Kreditresearch und Titelauswahl. Anleger müssen sich nicht nur der Kreditrisikoprofile und Kreditkennzahlen bewusst sein, sondern auch der spezifischen und mit dem Geschäftsmodell verbundenen Risikoprofile.

Offenlegung: Die Anleihen von L Brands (5,625 2022) und Levis (6,875 2022) sowie Aktien von JC Penney gehören zu den Portfoliobeständen von M&G-Fonds.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden