Ist es an der Zeit, Bundesanleihen zu verkaufen?

Deutsche Staatsanleihen sind in der letzten Zeit immer stärker geworden, ganz wie die deutsche Mannschaft bei der Weltmeisterschaft – schön wär‘s! Aber ist die jüngste Rally bei Bundesanleihen nachhaltig? Ich denke nicht.

Fangen wir mit dem Hausse-Szenario an. In einem kürzlichen Blog-Artikel erklärte ich, wie deutsche Staatsanleihen aufgrund der negativen Korrelation zwischen den Renditen auf deutsche und italienische Staatsanleihen als effiziente Absicherung gegen die zunehmenden politischen Unsicherheiten in Italien dienen. Bei all den politischen Unruhen in der europäischen Peripherie erscheint Deutschland wie ein Hort der Stabilität, aber was ist mit politischen Risiken in Deutschland selbst? Kanzlerin Angela Merkel ist seit fast dreizehn Jahren im Amt, in der letzten Zeit wird ihre Autorität jedoch immer mehr infrage gestellt. Nach dem Streit mit ihrem Innenminister über die Flüchtlingspolitik in Deutschland sieht sich die Bundesregierung von Angela Merkel (deren Bildung fünfeinhalb Monate dauerte) ihrer bisher größten Krise gegenüber. Ein Ende ihrer Kanzlerschaft scheint plötzlich nicht mehr allzu weit hergeholt.

Aber selbst, wenn Merkel entmachtet wird – was zugegebenermaßen ein großes Wenn ist – könnten deutsche Staatsanleihen sogar davon profitieren. Das mag sich unlogisch anhören. Normalerweise erzeugen politische Unsicherheiten mit Blick auf einen Mitgliedstaat der Eurozone eine starke Minderperformance der Staatsanleihen des entsprechenden Landes, wie wir im Falle von Italien sehen konnten. Sind Bundesanleihen aufgrund ihres Status als „sicherer Hafen“ die Ausnahme? Weitere Spannungen in Europa, selbst die, die ihren Ursprung in Deutschland haben, würden die Bewertungen von Bundesanleihen aufgrund des „Flucht in Qualität“ Reflexes der Anleger aller Wahrscheinlichkeit nach stärken. Dazu kommt, dass im Falle eines Auseinanderbrechens der Eurozone Bundesanleihen womöglich in einer neuen Version der Deutschen Mark redenominiert werden, die mit Sicherheit gegenüber den meisten anderen Währungen aufwerten würde und somit die Gesamtrenditen für Anleger in Bundesanleihen in die Höhe treiben würde. Deshalb der Gedanke – je höher die politischen Risiken in Europa, desto höher die Wahrscheinlichkeit für eine neue Denominierung von Bundesanleihen.

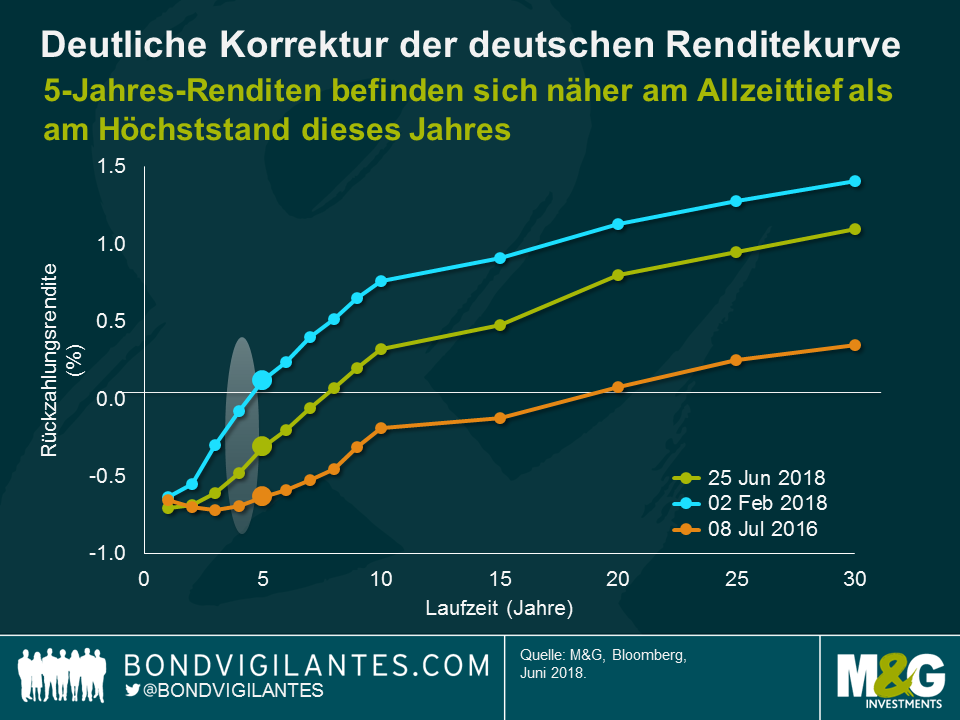

Aber wie viel stärker können die Renditen von Bundesanleihen noch fallen? Erwähnenswert an dieser Stelle ist, dass die Renditen auf deutsche Staatsanleihen in den letzten Monaten bereits eine starke Korrektur erfahren haben, insbesondere am vorderen Ende der Kurve. Die derzeitige Rendite über fünf Jahre beispielsweise (-0,3%) liegt näher an dem Allzeittief von Anfang Juli 2016 (-0,6%) als an dem Höchststand des laufenden Jahres, der im Februar erreicht wurde (+0,1%). Die mittleren Laufzeiten der deutschen Renditekurve sind seit Februar um etwa 45 Basispunkte gestiegen, gleichzeitig hat sich das lange Ende um mehr als 30 Basispunkte eingeengt. Es handelt sich dabei um überaus bedeutende Bewegungen am Markt für deutsche Staatsanleihen und ich würde behaupten, dass mit Blick auf das aktuelle Bewertungsniveau ein relativ hohes Maß an anhaltenden politischen Unsicherheiten und Risikoaversion vollständig eingepreist ist.

Natürlich könnten die Renditen von Bundesanleihen theoretisch noch unter die Tiefststände aus dem Jahr 2016 fallen, sollte die „Risk-off“-Stimmung bestehen bleiben. Man sollte sich jedoch in Erinnerung rufen, wie außergewöhnlich die Situation damals war. Direkt im Anschluss an das Brexit-Referendum schossen Zweifel an der Integrität der Eurozone hoch, und infolgedessen profitierten Bundesanleihen von dem bereits zuvor erwähnten Impuls zur „Flucht in Qualität“ sowie den Spekulationen über eine Redenominierung. Zusätzlich fluteten die Zentralbanken den Markt mit Liquidität. Die europäische Zentralbank (EZB) kaufte pro Monat Wertpapiere im Wert von 80 Mrd. Euro, und Bundesanleihen standen ganz oben auf ihrer Einkaufsliste. Und nach dem dramatischen Ölpreisabsturz Anfang 2016 unter die Marke von 30 US-Dollar je Barrel war die Inflation in Europa praktisch nicht mehr existent. Tatsächlich war eine Deflation Gegenstand der Besorgnis, da der harmonisierte Verbraucherpreisindex (HVPI) im April 2016 auf -0,2% im Vergleich zum Vorjahr gefallen war. Kurzum – die Sterne standen gut. Es war ein einzigartiger Moment in der Geschichte, in dem die Bedingungen für deutsche Staatsanleihen nicht besser hätten sein können.

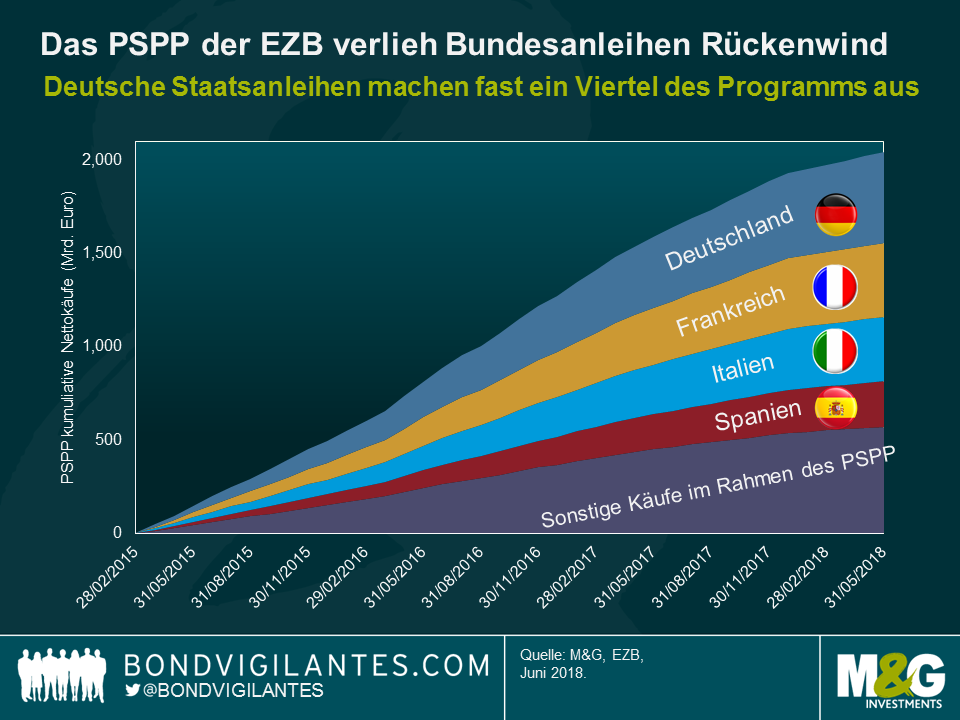

Aus diesem Grund bin ich skeptisch, dass Bundesanleihen das Niveau von Mitte 2016 in naher Zukunft erreichen werden – wenn überhaupt. Die Inflation in Europa stieg leicht an, der HVPI kletterte auf 1,9% im Vorjahresvergleich und entspricht damit der Definition der EZB für Preisstabilität, gleichzeitig werden die geldpolitischen Stimulusmaßnahmen langsam reduziert. Nettovermögenswertkäufe laufen im vierten Quartal dieses Jahr allmählich aus und werden am Jahresende dann vollständig eingestellt. Insbesondere deutsche Staatsanleihen haben vom Programm zum Ankauf von Wertpapieren des öffentlichen Sektors (PSPP) der EZB profitiert (die kumulierten monatlichen Nettokäufe deutscher Anleihen erreichten Ende Mai einen Wert von mehr als 485 Mrd. Euro, was beinahe einem Viertel der gesamten Nettokäufe im Rahmen des PSPP entspricht). Auch wenn Tilgungszahlungen von fälligen Wertpapieren in naher Zukunft reinvestiert werden, wird sich der Rückenwind ausgehend von der EZB zukünftig deutlich abschwächen.

Der Markt scheint jedenfalls großen Trost in der Ankündigung zu finden, dass die EZB effektiv Zinserhöhungen ausgeschlossen hat, zumindest für den Zeitraum bis zum Sommer im nächsten Jahr. Diese Maßnahmen dürften das vordere Ende der Kurve sicherlich fixieren, Bundesanleihen mit einer Laufzeit von mehreren Jahren sind meiner Ansicht nach jedoch nach wie vor anfällig. Sobald die allgemeine Marktstimmung weniger nervös ausfällt, werden die Renditen von deutschen Staatsanleihen meiner Einschätzung nach mittelfristig einen harten Kampf vor sich haben. Aus diesem Grund ist jetzt vielleicht ein guter Zeitpunkt, um Gewinne mitzunehmen und die Positionierung in Bundesanleihen zu reduzieren.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden