Que nous apprennent les obligations d’entreprise indexées sur l’inflation à l’heure actuelle ?

J’ai par le passé reçu des appels de banquiers un peu comme Chad « Ace » Jefferson III (« Le meilleur des mondes : des obligations d’entreprise à rendement zéro ») qui me faisaient part de leur intérêt pour les émissions d’obligations d’entreprise indexées sur l’inflation (« linker » en anglais). Je leur répondais souvent en citant un vieil adage. Ce dogme bien connu postule que le taux d’une obligation d’entreprise indexée sur l’inflation devrait être supérieur d’environ 25 points de base au taux nominal d’une obligation d’entreprise comparable.

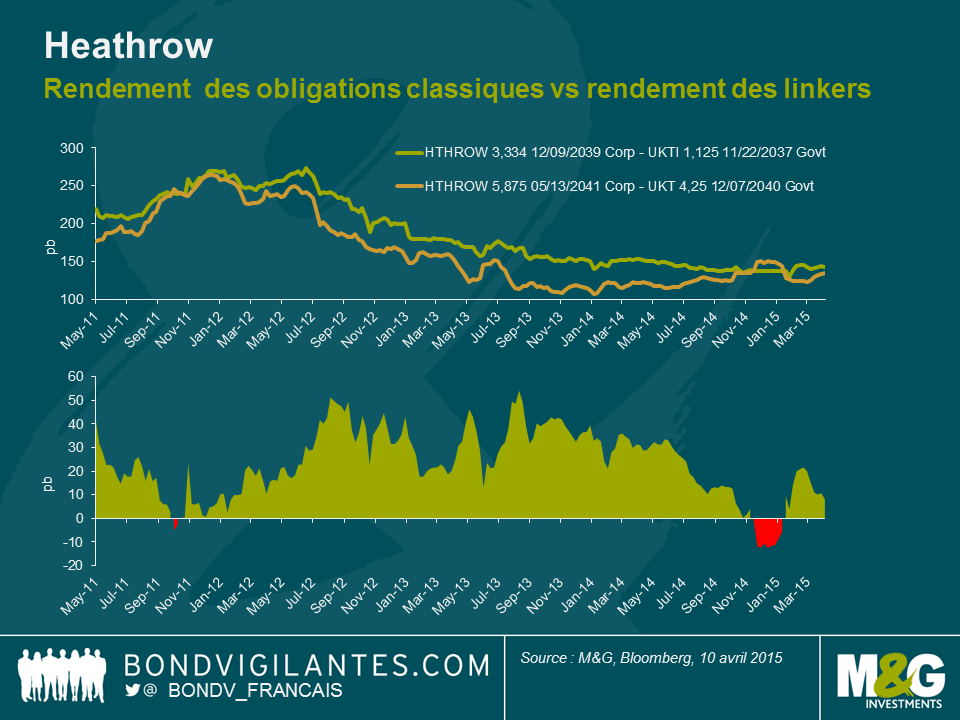

Partant, si Ace m’avait proposé une obligation Heathrow indexée sur l’inflation à échéance 2039 assortie d’un taux de 3,334 % au début de l’année 2012, je me serais renseigné sur l’écart de crédit (« spread ») entre cette obligation et l’obligation classique Heathrow pour m’assurer que la rémunération offerte par le linker était supérieure d’au moins 25 points de base au rendement de l’obligation classique. À cette époque, l’obligation classique Heathrow à échéance 2041 offrait un rendement de 5,875 %. L’écart de crédit par rapport aux emprunts d’État britanniques (« Gilt-edged securities » ou « Gilts ») s’établissait approximativement à 255 points de base et Ace me proposait un linker Heathrow assorti d’un écart de crédit de 270 points de base. Avec une prime de rendement de seulement 15 points de base sur le linker, il est fort à parier que la discussion n’aurait débouché sur aucune transaction.

Toutefois, si Ace m’avait fait la même offre sur le linker Heathrow fin 2013, l’écart de crédit entre le linker et le Gilt serait ressorti à 150 points de base tandis que l’écart de crédit entre l’obligation classique Heathrow à échéance 2041 et le Gilt se serait établi à 110 points de base. Par conséquent, Ace m’aurait proposé un linker Heathrow offrant une prime de rendement de 40 points par rapport à l’obligation classique. Après avoir appliqué le cadre de valorisation dogmatique susmentionné, j’aurais été bien plus enclin à acheter le linker.

Qu’est-ce qui pourrait inciter les investisseurs à chercher une prime de rendement supérieure pour un linker que pour une obligation d’entreprise classique ? En premier lieu, les primes de rendement compensent l’illiquidité relative des obligations d’entreprise indexées sur l’inflation par rapport aux obligations d’entreprise classiques. Les linkers sont émis en quantités plus limitées, détenus par un nombre réduit d’investisseurs, la plupart des fonds d’obligations d’entreprise privilégiant les obligations classiques aux obligations indexées sur l’inflation sur le long terme. C’est donc précisément cette prime de liquidité qui correspond aux 25 points de base supplémentaires recherchés par les investisseurs lors d’une acquisition de linkers sur le long terme. Il convient de préciser que les linkers induisent un risque de défaut plus élevé, ou plus précisément, un risque de perte plus élevé en cas de défaut (les linkers Heathrow et les obligations classiques Heathrow affichent un risque de défaut identique). Dans la mesure où l’inflation est accumulée au cours de la vie de l’obligation d’entreprise, le cours de ladite obligation ou le montant de la prime d’inflation augmente. Mais en cas d’événement de défaut, le détenteur d’un linker jouit du même droit au remboursement du capital que le détenteur d’une obligation d’entreprise classique, c’est-à-dire un droit au remboursement au pair (à la valeur nominale). Ce risque supplémentaire doit être compensé par une prime de rendement.

Par conséquent, je ne suis pas disposé à acheter des linkers dès lors que je ne suis pas rémunéré pour leur illiquidité relative par rapport aux obligations classiques. Dans la même logique, je suis plus enclin à en acheter lorsque leur rendement est supérieur de 25 points de base au rendement des obligations classiques, comme ce fut le cas lorsque les linkers Heathrow se négociaient avec une prime de rendement de 50 points de base par rapport aux obligations classiques Heathrow à échéance 2041. Le graphique ci-après montre, pour autant que l’on puisse se fier à l’historique des rendements, que plus tôt dans l’année les linkers offraient un rendement supérieur à celui des obligations classiques. Dans ce genre de situation, il nous faudrait être plus enclins à vendre. Après tout, les investisseurs payaient une prime pour l’illiquidité !

Néanmoins, des facteurs secondaires peuvent entraîner une hausse ou une baisse de cette prime de rendement, comme les prévisions d’inflation et les niveaux d’inflation globale y afférents. Ces facteurs expliquent peut-être la compression des spreads observée début 2012 par rapport à l’élargissement survenu fin 2013. Après tout, l’indice des prix de détail ressortait à près de 4 % début 2012 après avoir frôlé les 6 % quelques mois auparavant. Avancez dans le temps jusqu’à fin 2013 : ce même indice se repliait à 2,7 %, contribuant de fait à apaiser les craintes des investisseurs vis-à-vis de l’inflation.

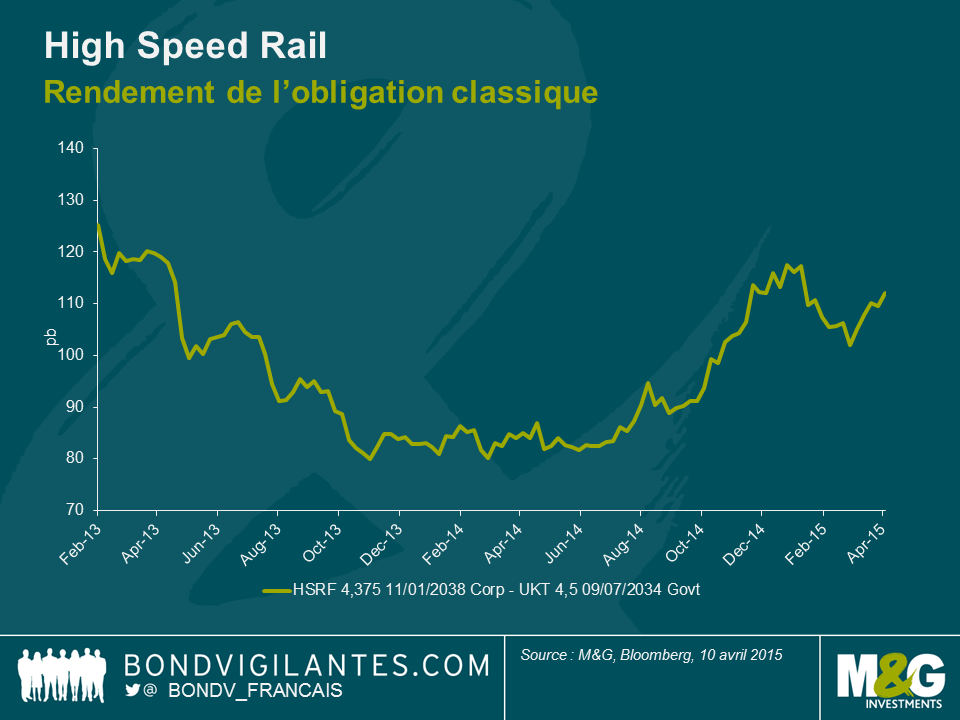

Le 14 avril 2015, High Speed Rail Finance, qui opère la concession de liaison ferroviaire à grande vitesse entre St Pancras et l’Eurotunnel, a émis des obligations indexées sur l’inflation dans le cadre d’une émission continue. En février 2013, la société émettait pour la première fois 610 millions GBP d’obligations classiques et 150 millions de linkers, avec des écarts de crédit respectifs de 150 et 175 points de base par rapport aux emprunts d’État britanniques et aux emprunts d’État britanniques indexés sur l’inflation. Les linkers offraient donc une prime de rendement de 25 points de base par rapport aux obligations classiques émises en plus grand nombre. Cela ne vous rappelle-t-il pas quelque chose ? Les linkers émis dans le cadre de l’émission continuelle qui a eu lieu le 14 avril offraient un rendement de 107 points de base. Comme le montre le graphique ci-après, il s’agit d’un chiffre peu ou prou en adéquation avec le rendement des obligations classiques et, partant, proche de la prime de rendement la plus faible observée entre les linkers et les obligations classiques.

Que nous apprennent toutes ces informations ?

Tout d’abord, comme nous l’avons vu sur le graphique Heathrow auparavant, la prime de rendement des obligations indexées sur l’inflation par rapport aux obligations non-indexées sur l’inflation (classiques) a eu tendance à baisser depuis janvier 2014. L’émission continue réalisée le 14 avril suggère que les investisseurs sont enclins à renforcer leur protection contre l’inflation à long terme. D’aucuns pourraient également arguer que les points bas historiques atteints par les emprunts d’État indexés sur l’inflation constituent une preuve supplémentaire qu’il existe une forte demande de protection contre l’inflation, même dans un contexte caractérisé par de faibles rendements. Cette quête de protection pourrait être motivée par la crainte d’une hausse de l’inflation à l’avenir ou par la possibilité de voir les obligations indexées sur l’inflation surperformer les obligations classiques en termes relatifs (ou, en d’autres termes, par la crainte que les points morts d’inflation soient trop bas).

Deuxièmement, il est possible que les investisseurs souhaitent se débarrasser des risques liés à une hausse de l’inflation à l’avenir : quiconque achète et conserve un emprunt d’État britannique à 30 ans indexé sur l’inflation percevra un rendement correspondant au niveau de l’indice des prix de détail minoré de 1 % (soit le rendement correspondant au niveau de l’indice des prix à la consommation, peu ou prou). Parallèlement, quiconque achète un emprunt d’État britannique à 30 ans classique verra son rendement baisser (augmenter) si l’inflation augmente (baisse) au cours des trente prochaines années.

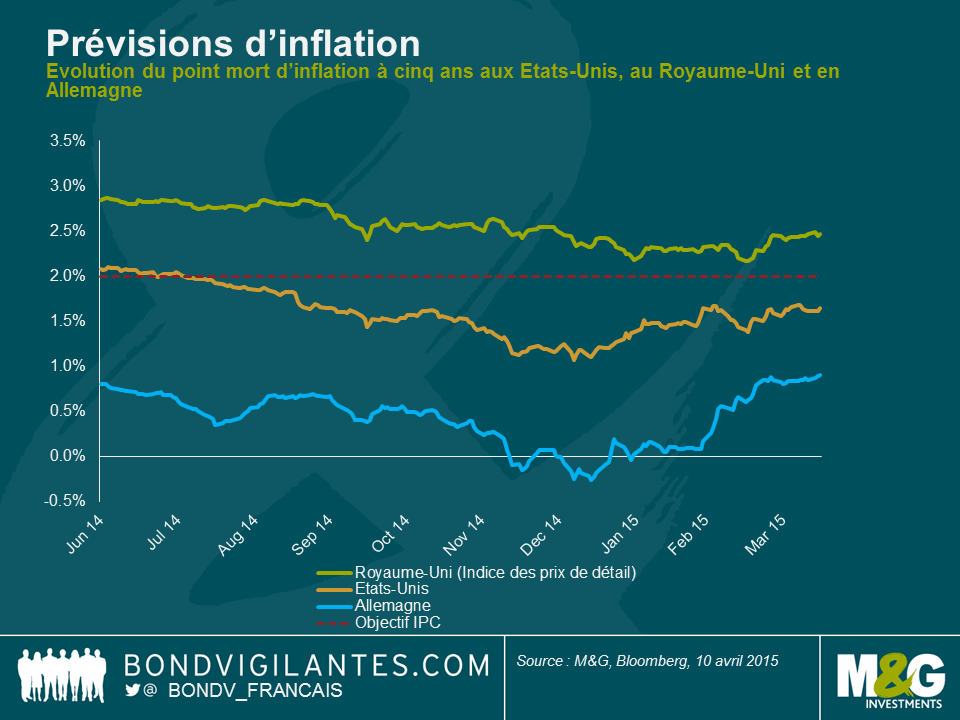

Enfin, il se pourrait que les investisseurs aient pris bonne note des mouvements haussiers des points morts d’inflation observés aux États-Unis et en Europe depuis le début de l’année et espèrent voir les linkers britanniques rattraper leur retard. Le point mort d’inflation du bund à cinq ans a augmenté de 100 points de base depuis le début de l’année. Dans le même temps, le point mort d’inflation des bons du Trésor américain protégés contre l’inflation à cinq ans a progressé de 60 points de base de plus que le point mort d’inflation de l’indice des prix de détail britannique.

La vigueur du marché des obligations indexées sur l’inflation, tant sur le segment des emprunts d’État que sur celui des obligations d’entreprise, pourrait s’expliquer par le fait que les investisseurs adoptent des stratégies d’investissement de type « liability driven » (c’est-à-dire reposant sur la gestion du passif), lesquelles sont relativement insensibles à l’évolution des prix. Les stratégies de type « liability driven investment » contribuent à n’en pas douter à soutenir le marché de l’inflation britannique. Néanmoins, elles ne constituent qu’un facteur opportun supplémentaire en sus des facteurs favorables que j’ai mentionnés ci-dessus. M’est avis que le point mort d’inflation britannique pourrait permettre aux investisseurs de réaliser des opérations assez rentables et qu’il justifie la demande croissante de protection contre l’inflation.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes