L’augmentation des défauts des obligations locales en Chine pourrait entraîner la correction du marché obligataire « offshore »

Les sociétés Chaori Solar et Baoding Tianwei resteront à jamais dans l’histoire du marché obligatoire chinois. En mars 2014, Chaori Solar est devenu le premier émetteur chinois défaillant du marché obligataire local. De son côté, Baoding est devenu en avril 2015 la première entreprise détenue par l’Etat chinois (« SOE ») à faire défaut. Depuis, 24 autres obligations ont fait défaut dans le pays, dont la majorité dans les secteurs de la fabrication, de la sidérurgie, et des métaux. Ces défauts reflètent le phénomène de basculement du pays vers une économie de services.

Environ 90 % des obligations d’entreprises chinoises sont libellées en monnaie locale (yuan). Elles forment ce qu’on appelle le marché obligataire local (« onshore »). Les deux tiers de ce marché sont composés de dettes quasi-gouvernementales. Le reste correspond à des obligations d’entreprises, dont 90 % sont des entreprises détenues par l’État. L’IFI (Institut de Finance Internationale) a récemment indiqué qu’il s’agissait du troisième plus grand marché local en valeur, avec une taille de 48 000 milliards de yuans (7 500 milliards de dollars) représentant 65 % du PIB. Seuls le marché américain avec ses 35 000 milliards de dollars (plus de 200 % du PIB) et le marché japonais avec ses 11 000 milliards de dollars (250 % du PIB) se hissent devant la Chine. En principe, si l’on considère la proportion par rapport au PIB, le marché obligataire local chinois pourrait encore croître. Dans la pratique, c’est l’arbre qui cache la forêt, car le pays doit faire face à gros problème d’endettement des entreprises : la dette des sociétés non financières représente 125 % du PIB. Le fait même qu’il y ait une recrudescence des défauts obligataires au sein du marché local chinois (un segment relativement restreint composé des plus grosses sociétés chinoises) suggère que les principales banques sont confrontées à une augmentation de leurs ratios de prêts non performants.

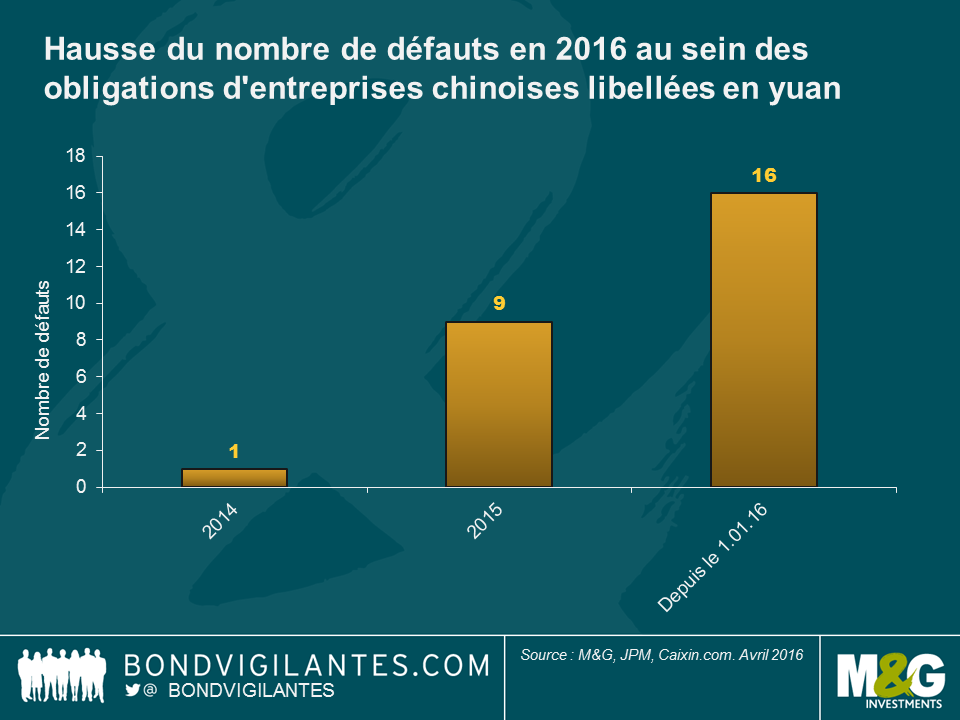

Les investisseurs obligataires internationaux ont tendance à considérer une hausse des taux de défaut comme un processus naturel d’assainissement en Chine, qui doit permettre une plus grande différenciation entre les crédits. Par conséquent, le rythme des défaillances d’entreprises cette année suscite des doutes croissants vis-à-vis de ce marché, les investisseurs se demandant si les valorisations reflètent bien ce risque. Comme on peut le voir sur le graphique ci-dessus, il y a eu davantage de défaillances d’entreprises sur le marché obligataire local depuis le début de l’année qu’au cours des deux années précédentes. L’incertitude quant à savoir si le gouvernement continuera de soutenir les entreprises d’État, qui représentent une grande part du marché obligataire local, est une autre source de préoccupation. En septembre 2015, le gouvernement chinois a créé deux segments d’entreprises d’État : les « prestataires d’intérêt général » d’une part, et les « entreprises publiques commerciales » d’autre part. Cette distinction a soulevé la question suivante : ce deuxième segment va-t-il recevoir moins d’aide exceptionnelle de l’Etat qu’anticipé par les participants de marché ? Dans l’affirmative, cela entrainerait un changement significatif de perception par les investisseurs locaux. En outre, la récente ouverture du marché local aux investisseurs internationaux du marché (qui ne représentent actuellement que 2 % des participants), bien que positive à long terme, est susceptible de créer une plus grande différenciation entre les crédits sur l’ensemble de la courbe des taux : les nouveaux investisseurs disposeront en effet d’un univers de référence plus vaste, et nous pourrions être témoins de l’arrivée de « covenants » (clauses de sauvegarde) dans la documentation portant sur les obligations locales.

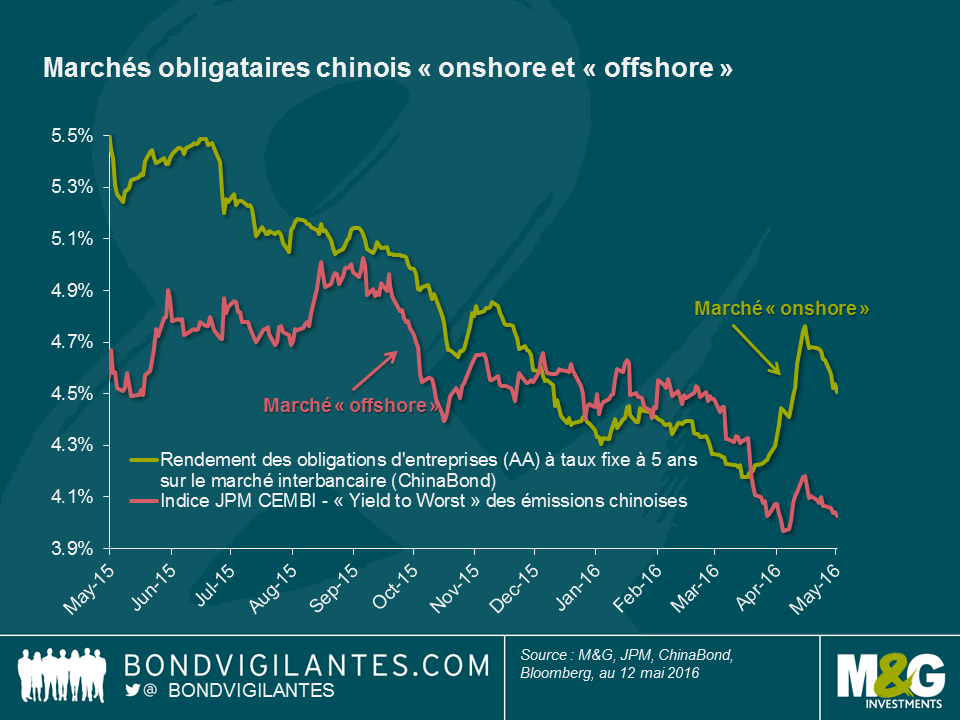

En théorie, le contexte économique moins porteur en Chine et le risque accru de défaut auraient dû entraîner une hausse des rendements sur le marché obligataire local. La réalité est toute autre. Les rendements des obligations d’entreprises ont sensiblement reculé en 2015. Cette détente a été alimentée par les baisses de taux directeurs et par les achats progressifs d’émissions par les banques du secteur privé, achats qui ont fait suite à l’effondrement des marchés boursiers. Ce découplage entre les fondamentaux et les valorisations a également été observé dans les rendements des obligations libellées en dollar et émises par les entreprises chinoises. Ces dernières se sont très bien comportées au cours de l’année 2015 grâce au soutien des facteurs techniques de marché, et ce malgré une dégradation des fondamentaux (c’est-à-dire un contexte macroéconomique plus terne, une détérioration de la qualité des actifs des banques, une offre excédentaire et une baisse des taux de croissance pour les promoteurs immobiliers, un endettement accru d’un certain nombre d’entreprises d’Etat, etc.).

Les faibles coûts de financement en yuan ont contribué à créer un environnement technique favorable pour le marché « offshore » des obligations d’entreprises chinoises, marché qui comprend un grand nombre de promoteurs immobiliers. Ces émetteurs ont profité de la faiblesse des rendements et d’une notation moyenne étonnamment flatteuse du marché local pour refinancer leurs dettes émises en dollar, ce qui leur a permis de réduire les écarts d’exposition en devises inscrits au sein de leurs bilans. Par exemple, en 2015, le promoteur immobilier Chinois Evergrande a émis une obligation locale de 5 milliards de yuans à un rendement de 5,38 %, obligation notée AAA localement par l’agence chinoise Dagong. Les obligations libellées en dollar d’Evergrande (offrant un rendement supérieur à 8 % pour les échéances les plus courtes) sont actuellement notées B3 par Moody’s et CCC+ par S&P. Il est donc aisé de comprendre pourquoi les promoteurs immobiliers se sont précipités sur le marché obligataire local pour se financer. En conséquence, l’offre d’obligations émises en dollar par les entreprises chinoises s’est réduite alors que, dans le même temps, la demande des investisseurs locaux pour des obligations en dollar est restée élevée en raison de la faiblesse du yuan et de marchés boursiers peu porteurs.

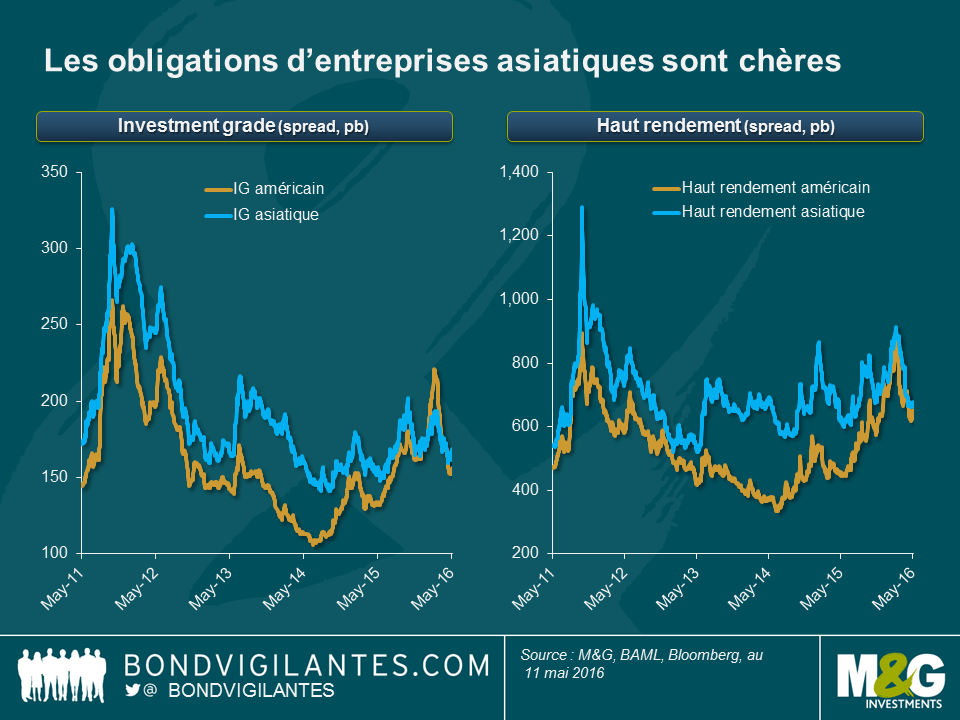

Du point de vue d’un investisseur mondial, cela a conduit à une valorisation assez peu attrayante des obligations « offshore ». Tout d’abord, les investisseurs en dette des marchés émergents peuvent trouver des rendements obligataires supérieurs hors de Chine : ils peuvent capter à la fois du portage et un potentiel d’appréciation du capital via des crédits dotés de fondamentaux solides (en particulier s’agissant des titres qui ont été injustement punis par le sentiment négatif envers la classe d’actifs prise dans son ensemble). Deuxièmement, les ajustements de valorisation réappréciation des obligations d’entreprises des marchés développés, notamment aux États-Unis, rendent les obligations chinoises libellées en dollar très coûteuses, surtout en tenant compte du risque de subordination (par rapport aux obligations locales) que supportent les investisseurs étrangers en Chine. Le graphique suivant reflète bien les valorisations tendues en Asie (dont une part importante en Chine) par rapport aux obligations américaines, aussi bien « Investment grade » qu’à haut rendement.

Si le taux de défaut des obligations locales chinoises continue de progresser au rythme actuel (ce qui est très probable), et si nous constatons la hausse anticipée des rendements obligataires domestiques, il existe un risque réel que les émetteurs Chinois délaissent le marché obligataire local au profit du marché « offshore ». Cela augmentera l’offre d’obligations libellées en dollar et mettra fin aux conditions techniques favorables en matière de flux d’émissions. Abstraction faite de l’aspect technique, les facteurs fondamentaux reprendront le dessus à long terme (comme ils le font toujours). Outre un endettement accru induit par le contexte macroéconomique morose, l’augmentation des émissions de titres libellés en dollar générera un surcroit de risque de change dans les bilans en cas de dépréciation future du yuan. La correction du marché obligataire « offshore » ne sera alors qu’une question de temps. Cette correction ne devrait pas être uniforme. Dans un marché où les faibles rendements ne compensent plus l’augmentation du risque de défaut, les obligations à haut rendement libellées en dollar devraient être les plus fragilisées, la demande des banques locales du secteur privé et des investisseurs internationaux se portant avant tout sur les crédits de meilleure qualité.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes