Les obligations « investment grade » en 2017– une année qui a profité à toutes

Soyons honnêtes, 2017 ne restera pas dans les annales comme l’année la plus enthousiasmante pour les marchés des obligations d’entreprises « investment grade » (IG). Les spreads de crédit des obligations IG n’ont plus ou moins évolué que dans un seul et unique sens : vers le bas. Pour autant, il existe quelques précieuses leçons à tirer. Voici les principales à retenir.

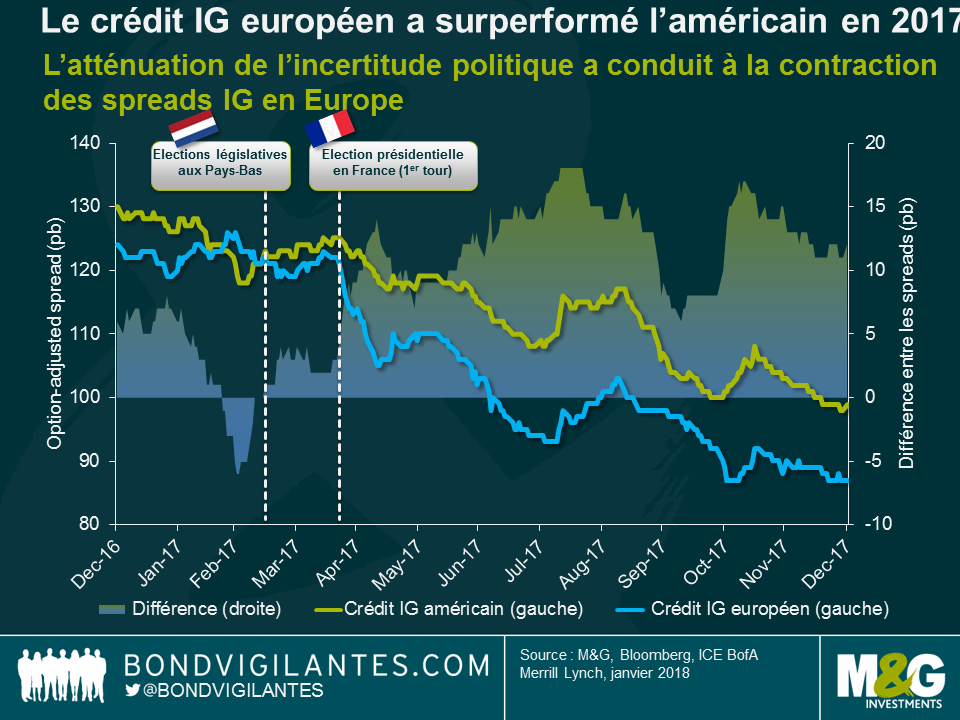

L’amélioration du sentiment en Europe a conduit à une surperformance des titres IG européens sur leurs homologues américains.

Au début de l’année 2017, la logique qui prévalait était la suivante : après le vote en faveur du Brexit au Royaume-Uni et la victoire électorale de Donald Trump aux États-Unis, les mouvements populistes anti-establishment allaient probablement gagner également du terrain en Europe continentale et exercer de fortes forces centrifuges sur la zone euro et l’Union européenne. En conséquence, les spreads de crédit des obligations « investment grade » européennes ont initialement éprouvé des difficultés et ont sous-performé les spreads des titres américains équivalents au cours des deux premiers mois de l’année. Toutefois, le sentiment à l’égard des actifs risqués européens s’est nettement amélioré lorsque les risques politiques se sont atténués grâce aux résultats des élections aux Pays-Bas et en France. Après la victoire d’Emmanuel Macron sur Marine Le Pen en France, la tendance des spreads de crédit IG européens s’est nettement inversée. Sur l’ensemble de l’année, ils se sont en effet contractés de 37 points de base (pb) et ont ainsi surperformé les spreads IG américains (-31 pb). En outre, le crédit IG européen a bien évidemment été également soutenu par le programme d’achat d’obligations d’entreprises de la Banque centrale européenne. Les spreads IG britanniques ont eux aussi enregistré une bonne année (une contraction de 26 pb), mais ont néanmoins sous-performé ceux des titres IG américains et européens. Il n’y a en cela rien de très surprenant compte tenu des incertitudes persistantes liées au Brexit.

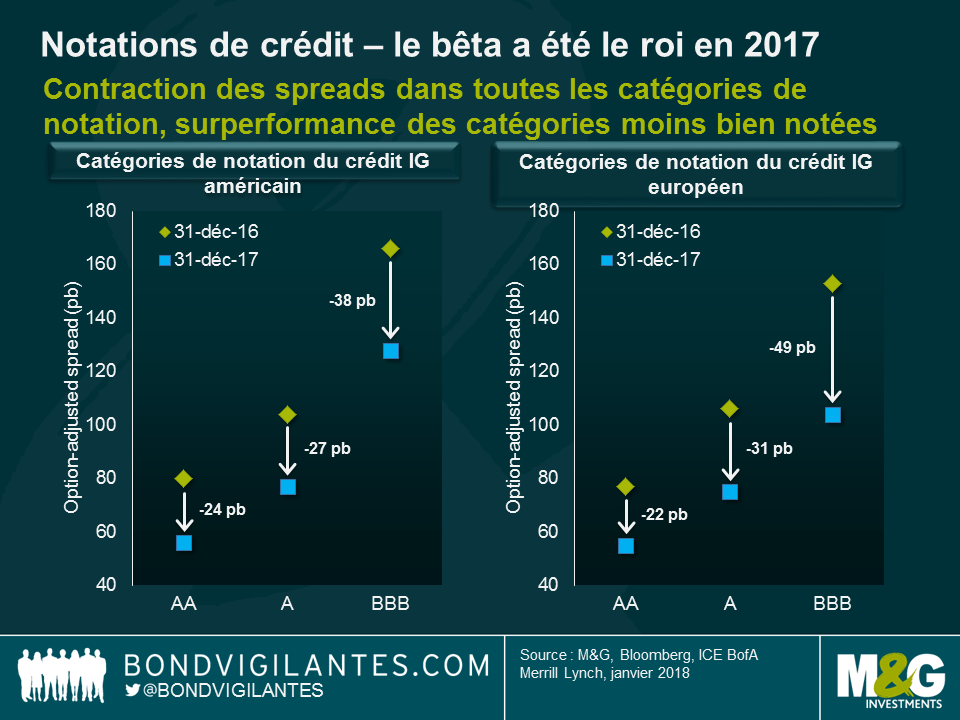

Les obligations d’entreprises à bêta élevé, telles que celles moins bien notées, ont généralement surperformé.

Au cours de l’année 2017, les stratégies de crédit à bêta élevé ont généralement été plus performantes que les approches à faible bêta. En conséquence, même si toutes les catégories de notation des obligations d’entreprises IG américaines et européennes ont vu leurs spreads se resserrer, les titres notés BBB ont toutefois surperformé ceux notés A qui, à leur tour, ont surperformé ceux notés AA. Il convient de souligner que les obligations notées BBB ont signé une excellente année avec une contraction de 49 pb. Et, au sein de la catégorie de notation BBB des obligations européennes, le segment au bêta le plus élevé, à savoir celui noté BBB-, a de nouveau enregistré la plus forte contraction (-70 pb).

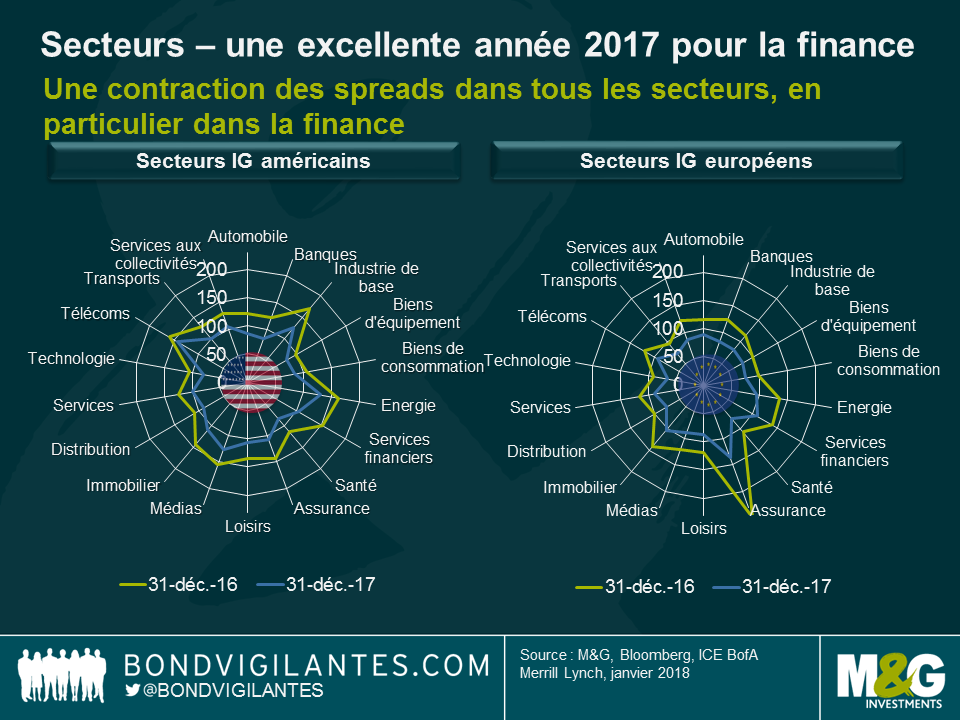

Tous les secteurs ont été les témoins d’une contraction des spreads, en particulier le secteur de la finance.

L’une des caractéristiques les plus remarquables du crédit IG en 2017 est la contraction intervenue dans chacun des différents secteurs au cours de l’année, tant aux États-Unis qu’en Europe. Ce fut tout particulièrement le cas au sein du secteur financier. Les spreads des émissions bancaires IG se sont resserrés de 39 pb outre-Atlantique et de 41 pb en Europe. Au sein du segment de l’assurance, les spreads IG se sont contractés de 35 pb sur l’année aux États-Unis et ont été les plus performants de la catégorie « investment grade » en Europe avec une contraction de 113 pb. Les émissions IG au sein du segment européen de l’assurance contiennent une très forte proportion de dette subordonnée et de dette junior subordonnée (une part cumulée d’environ 64 % au 31 décembre 2017) qui, en tant qu’instruments à bêta plus élevé, ont largement bénéficié de l’appétit pour le risque sur le marché. Outre la finance, d’autres secteurs cycliques se sont également très bien comportés en 2017, à l’instar de l’industrie de base (-44 pb pour le spread IG aux États-Unis et -33 pb pour le spread IG en Europe) et de l’énergie (respectivement -32 pb et -42 pb). Certains des secteurs les plus défensifs, comme par exemple les biens d’équipement (-19 pb outre-Atlantique et -21 pb en Europe) et les biens de consommation (respectivement -22 pb et -23 pb) se sont quant à eux contractés de manière moins significative.

Perspectives 2018

Compte tenu de l’ampleur de la contraction des spreads de crédit intervenue en 2017, à quoi peut-on s’attendre des obligations d’entreprises « investment grade » en 2018 ? Bien qu’une réédition de la solide performance de l’an dernier ne semble pas particulièrement réaliste, il existe néanmoins des raisons de continuer à investir dans le crédit IG. La croissance économique et les bénéfices des entreprises sont solides dans la plupart des régions du monde. Les taux de défaut des entreprises restent extrêmement bas. De nombreuses banques centrales ont certes commencé à réduire légèrement la voilure de leurs mesures de soutien, mais les politiques monétaires demeurent très accommodantes par rapport aux cycles précédents.

Pour autant, je ne m’attendrais pas à une nouvelle contraction fluide des spreads de crédit. En effet, la volatilité pourrait facilement s’accroître en raison d’un certain nombre de risques politiques persistants : les élections législatives en Italie, les négociations sur le Brexit et les élections de mi-mandat aux États-Unis, pour n’en citer que quelques-uns. Par conséquent, il semble prudent à ce stade de réduire le risque de crédit en privilégiant des secteurs plus défensifs et de meilleure qualité de crédit ou en achetant de la protection sur des indices de « credit default swaps » afin de diminuer le bêta. Il y aura probablement de meilleures opportunités d’achat au sein du crédit IG au cours de l’année. Enfin, comme le bêta crédit est désormais valorisé moins avantageusement qu’il y a un an, la surperformance en 2018 pourrait bien être principalement attribuable à l’analyse crédit fondamentale et à la sélection de titres « bottom-up ».

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes