Marchés émergents : 5 questions à surveiller en 2019

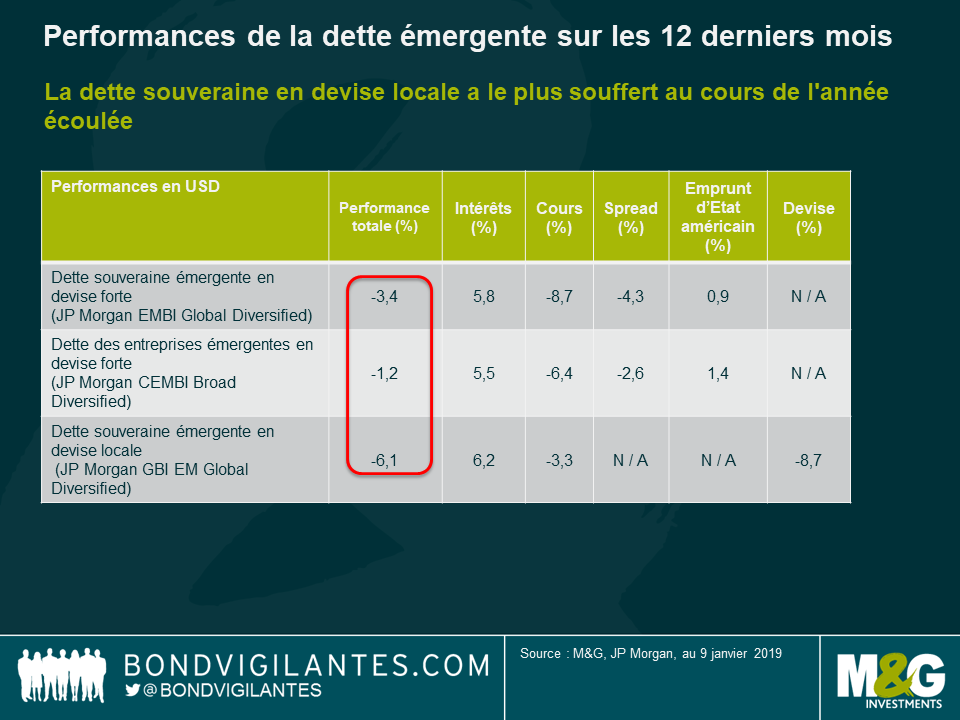

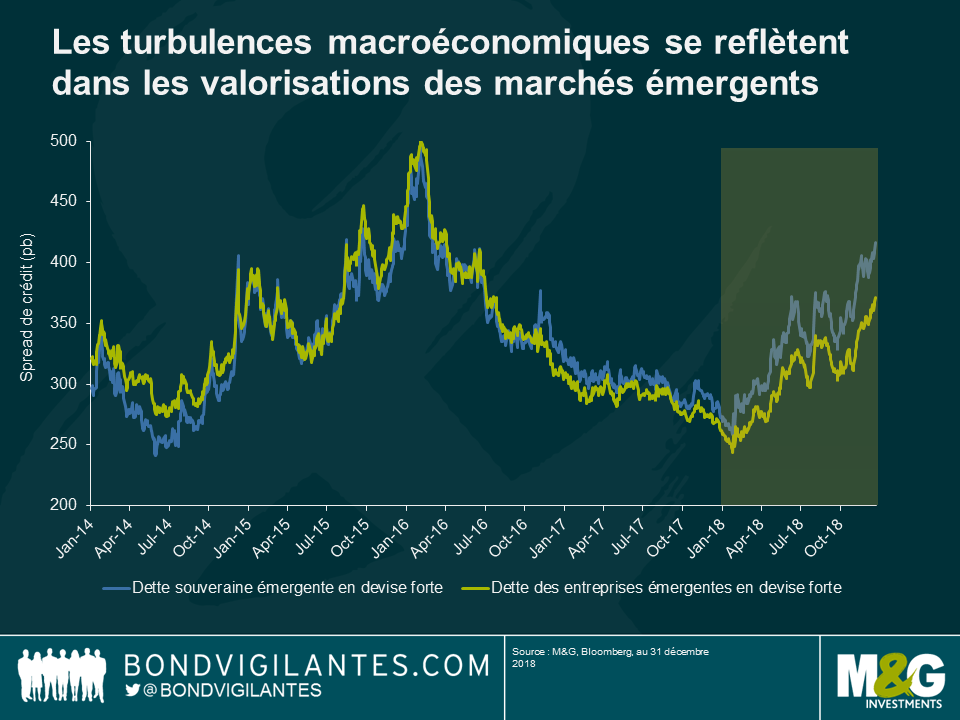

La dette émergente a connu une année 2018 particulièrement houleuse, les risques macroéconomiques mondiaux (contexte géopolitique et guerres commerciales, notamment), le ralentissement de la croissance dans les régions émergentes et les événements spécifiques (Argentine, Turquie) ayant contribué à redéfinir les valorisations relativement élevées de ces marchés au début de l’année. Les cours actuels reflètent-ils mieux les fondamentaux ? La réponse dépendra en grande partie de l’évolution de 5 événements clés.

- Chine/États-Unis – une bonne surprise ? Le conflit commercial qui oppose actuellement ces deux pays constitue un moteur important dans l’évolution des cours des actifs mondiaux dans la mesure où les tensions qui en résultent impactent le commerce international et les résultats des entreprises (dont Apple). Si les discussions actuelles ne mènent nulle part, il est légitime de s’attendre à ce que la croissance mondiale poursuive son ralentissement, impactant potentiellement les marchés émergents, comme nous l’avons démontré l’été dernier dans notre article « How vulnerable are EMs to Trade Wars ? ». Ce conflit tombe à une période difficile pour l’économie chinoise, car le rapport coût/bénéfices d’un nouveau plan de relance est inférieur à son niveau atteint dix ans auparavant compte tenu de la hausse du niveau d’endettement dans le système (l’inflation est une méthode utile pour limiter la dette, mais elle a un coût très élevé sur la compétitivité). Même lors des événements négatifs, les investisseurs ne doivent pas exclure l’émergence potentielle de facteurs positifs : les relations pourraient se stabiliser entre les États-Unis et la Chine cette année, ce qui jouerait en faveur du cours des actifs, et notamment de la dette émergente.

- Réserve fédérale américaine (Fed) – une approche plus accommodante, mais hausse des émissions ? Les marchés ont rapidement intégré dans les cours de nouvelles hausses de taux de la part de la Fed cette année. Néanmoins, l’effondrement des prix du pétrole, l’approche plus accommodante de la Fed et la publication de statistiques en demi-teinte les incitent aujourd’hui à anticiper la fin du cycle de resserrement. Toutefois, en l’absence d’un réel ralentissement aux États-Unis, les cours des bons du Trésor américains semblent refléter à peine les primes de risque, en particulier dans la mesure où l’offre se maintient à de bons niveaux (un facteur habituellement négatif pour les cours obligataires). La dette souveraine américaine devrait rester chère, car les prévisions actuelles tablent sur un déficit budgétaire aux États-Unis et certains acheteurs naturels, tels que les banques centrales, ont récemment diminué leur exposition à cette classe d’actifs. À titre d’exemple, la Chine, qui n’a plus de soldes excédentaires excessifs dans sa balance courante, est moins encline à investir ailleurs ses quelques « dollars en trop ».

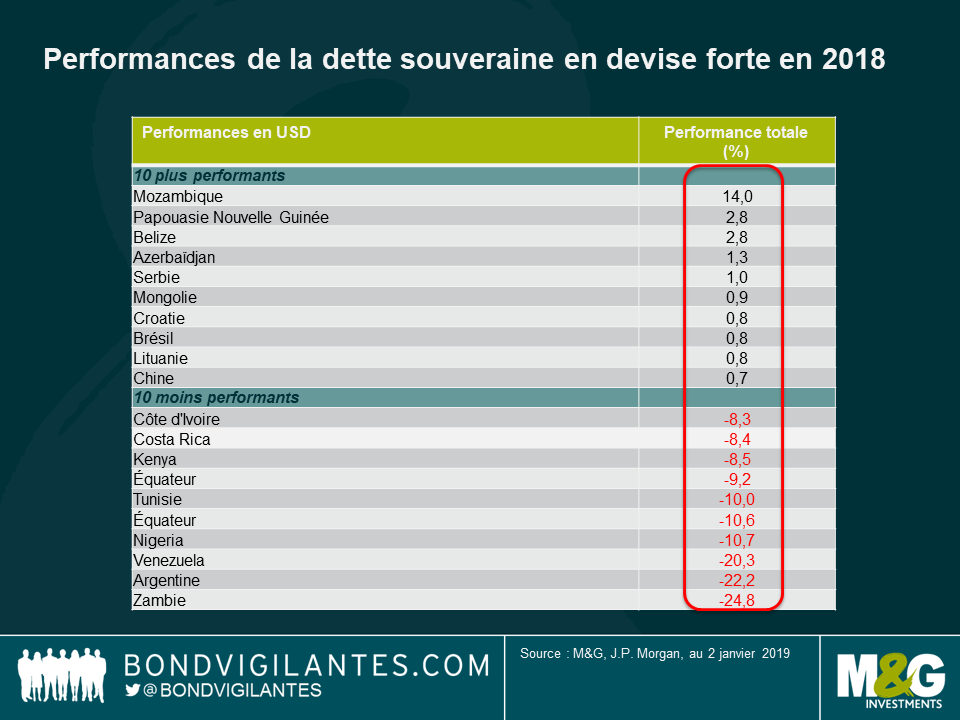

- Élections et risques spécifiques – volatilité et opportunités : Plusieurs élections générales sont prévues en 2019 dans l’univers émergent, ce qui pourrait bien entrainer des pics de volatilité et, par conséquent, des opportunités. En ce qui concerne les réactions probables des marchés, le scrutin organisé en Argentine en octobre, pourrait apporter une réponse des plus binaires : le candidat (et actuel président), dont la politique est favorable aux marchés, devrait chercher à se faire réélire (hausse pour les marchés), mais il affrontera vraisemblablement l’ancienne présidente Christina Kirchner (réaction négative probable des marchés si elle est élue), tandis que le parti péroniste espère lui aussi représenter la nation (réaction neutre possible des marchés si le parti décide de poursuite l’ajustement initié par le FMI, et réaction négative s’il y met un terme). D’autres élections prévues en Ukraine (mars), en Indonésie (avril), en Inde (avril/mai) et en Afrique du Sud (mai) pourraient également entrainer une hausse de la volatilité. Dans d’autres pays, les élections importantes étant passées, les regards seront portés sur la mise en place (ou non) des promesses de campagne. Par exemple, nous surveillerons l’évolution de la réforme hautement anticipée sur les retraites au Brésil et attendrons davantage de précisions quant aux politiques économiques promises par le Mexique. Les élections constituent bien entendu un enjeu crucial car les mesures des gouvernements peuvent engendrer ou réduire les risques spécifiques potentiels. Comme toujours dans l’univers émergent, il est de la plus haute importance que ces risques (généralement induits par les pays les moins performants) soient écartés. L’année passée, par exemple, les moins bonnes performances n’ont pas été attribuées à aucune des thématiques considérées comme courantes, mais plutôt à des questions spécifiques et idiosyncratiques telles que les importants besoins de financement en Argentine, l’effondrement des cours pétroliers (Nigéria, Équateur et Venezuela) ou encore l’ajustement budgétaire peu convaincant en Zambie et au Costa Rica.

- Matières premières – symptôme ou cause ? Contrairement à l’idée répandue selon laquelle il existe un lien étroit entre le pétrole et les marchés émergents, la sensibilité aux prix du pétrole est plutôt inégale parmi ces régions. Dans le cas d’une hausse du pétrole, la Turquie, l’Inde et autres importateurs observeront une dégradation de leur balance courante, tandis que le Moyen-Orient et autres exportateurs de pétrole émergents (Russie et Nigéria, par exemple) connaîtront une amélioration de leurs soldes. Par conséquent, la volatilité des prix du pétrole devrait permettre des performances diverses et variées parmi les actifs. D’un autre côté, la baisse marquée des matières premières à base de métaux implique la plupart du temps un impact négatif sur la majorité des marchés émergents, non seulement en raison de leur statut d’exportateur, mais aussi parce qu’elle indique souvent un affaiblissement de la demande de la part des importateurs (à l’instar des grands consommateurs tels que la Chine) et, par conséquent, un ralentissement de la croissance mondiale. Le ralentissement observé sur le marché de l’immobilier en Chine a par exemple pénalisé les prix de l’acier et du minerai de fer à l’échelon mondial.

- Fondamentaux des entreprises – une nouvelle éclaircie ? Les faibles taux de défaut et l’amélioration des conditions de crédit des sociétés émettrices ont positivement marqué les marchés émergents au cours de l’année écoulée (pour plus d’informations, consultez l’article de Charles de Quinsonas « Emerging Markets High Yield: is there value after the sell-off? »). Les solides résultats et la maîtrise des dépenses d’investissement ont permis une réduction des niveaux de dette nette tout au long de l’année : à fin juin (dernières données disponibles), l’endettement net des entreprises émergentes était inférieur à 2,75 fois les bénéfices (contre 3,5 fois les bénéfices lors du pic de 2016). Pour cette nouvelle année, les fondamentaux devraient selon nous commencer à se stabiliser et les taux de défaut des obligations émergentes à haut rendement devraient s’accélérer légèrement en passant de 2 à 3 % (ils étaient inférieurs à 2 % en 2018) en raison de fondamentaux macroéconomiques plus difficiles dans certains pays, comme en Turquie, en Chine ou encore en Argentine. Les taux de défaut devraient cependant rester en-deçà de leur moyenne historique.

Ainsi, si les risques macroéconomiques mondiaux ne devraient pas reculer en 2019, le rendement offert par la dette émergente (près de 7 % pour les obligations souveraines en dollar américain) est à son niveau le plus haut depuis la crise financière mondiale de 2007/2008, renforçant ainsi les perspectives d’une amélioration des performances par rapport à l’année écoulée. En réalité, depuis 1994, les obligations libellées en devise forte n’ont jamais connu de performances négatives sur deux années consécutives.

La dette locale est une autre affaire. Les ajustements des devises s’étendent généralement sur plusieurs années selon le cycle économique, la politique monétaire et les perspectives liées à la balance des paiements. Néanmoins, si l’on prend en considération les valorisations, l’ajustement de la balance courante qui a été opéré dans de nombreux pays et la hausse des rendements réels, nous pensons que la correction de la dette en devise locale est dans sa plus grande partie derrière nous. La dette en devise forte ayant également perdu de sa valeur, nous restons cependant neutres dans notre allocation devise forte vs. devise locale. 2019 apportera son lot d’opportunité dans ces deux classes d’actifs.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes