L’essor des obligations d’entreprises des marchés émergents

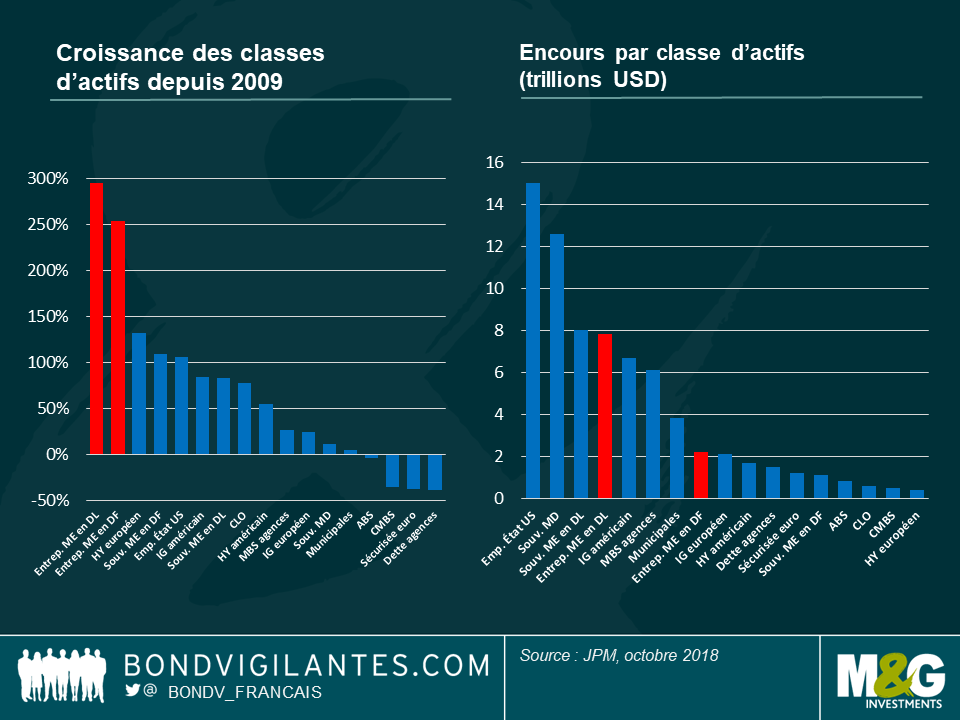

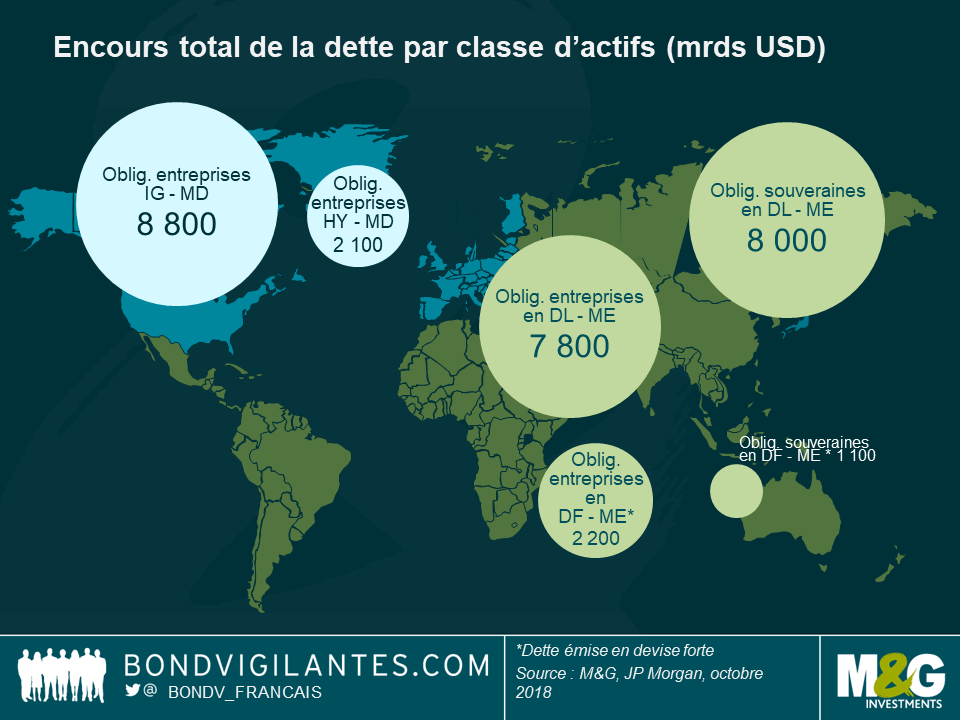

Peu d’investisseurs auraient parié sur les obligations d’entreprises des marchés émergents il y a quinze ans de cela. En 2004, l’univers de la dette extérieure (également appelée en « devise forte ») des entreprises des marchés émergents était relativement modeste à près de 270 milliards de dollars. En 2009, la classe d’actifs avait vu son poids plus que doubler pour atteindre 600 milliards de dollars, sous l’effet de la forte croissance des économies émergentes, notamment des pays BRIC. Depuis la crise financière mondiale, les obligations d’entreprises des marchés émergents ont enregistré la plus forte croissance de tous les marchés obligataires (Graphique 1). L’encours de l’univers des obligations d’entreprises émergentes en devise forte a ainsi atteint 2 200 milliards de dollars à la fin de l’année dernière.

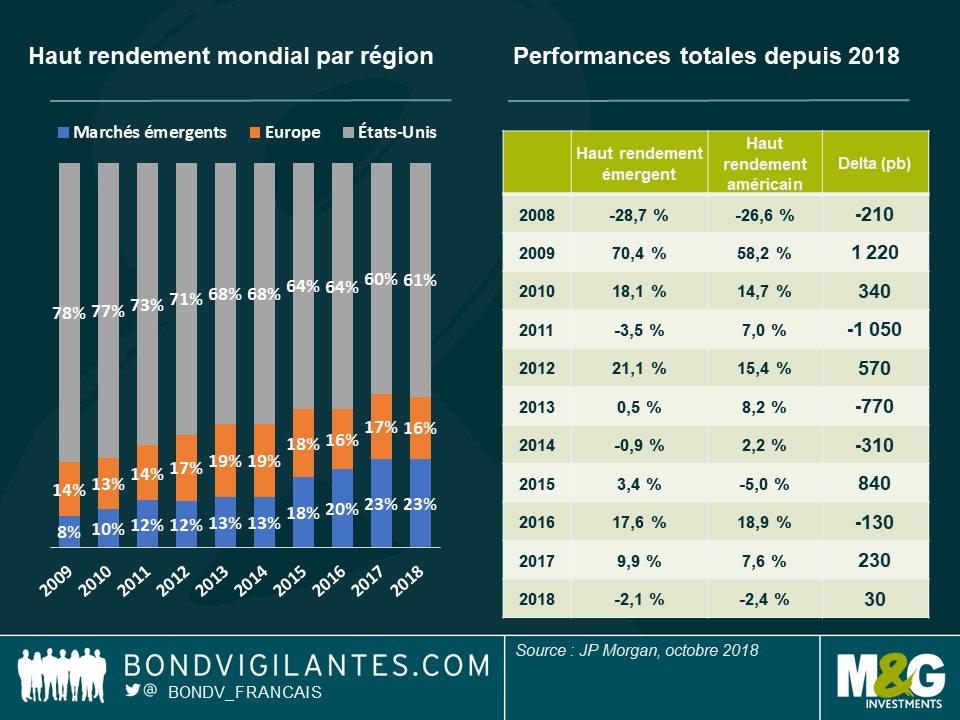

L’essor du crédit des marchés émergents a fait de ce dernier une classe d’actifs à part entière (Graphique 2) et, ce faisant, un nouveau centre d’intérêt pour les investisseurs internationaux dans les obligations d’entreprises. Par exemple, les obligations à haut rendement des marchés émergents représentent aujourd’hui 23 % des opportunités d’investissement à haut rendement mondiales, contre seulement 8 % en 2009 ; nous sommes convaincus que la part des marchés émergents dans les indices internationaux va continuer d’augmenter sur un horizon à moyen terme. L’univers beaucoup plus vaste des obligations d’entreprises émergentes en devise locale a également enregistré une croissance impressionnante (+300 % depuis 2009) et sa taille avoisine désormais les 8 000 milliards de dollars ; il est ainsi comparable à celui des obligations souveraines émergentes en devise locale et plus grand que le marché « investment grade » américain. Pourtant, la part « investissable » de ce marché demeure modeste pour les investisseurs internationaux.

Dans le présent document, nous étudions les perspectives des trois segments qui méritent d’être suivis avec attention au cours des prochaines années : l’univers mature des obligations d’entreprises émergentes en devise forte, son segment à haut rendement en forte croissance et l’énorme, mais illiquide, marché des obligations d’entreprises émergentes en devise locale.

Figure 1 (left). Figure 2 (right).

Obligations d’entreprises émergentes en devise forte : le marché déjà bien établi.

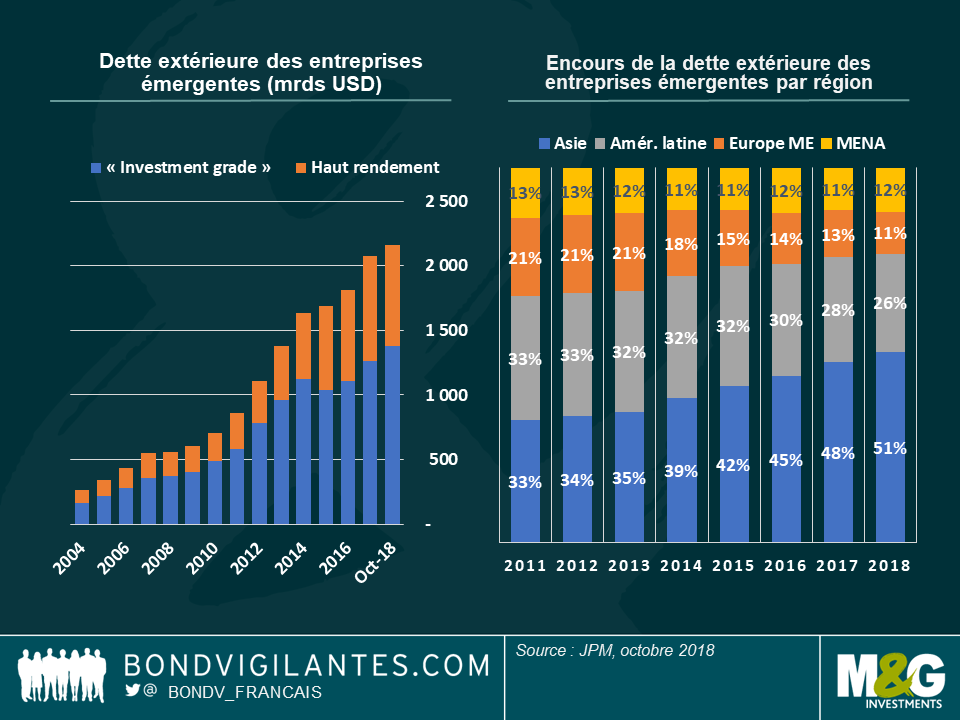

La croissance impressionnante des obligations d’entreprises émergentes libellées en dollar américain au cours de la dernière décennie (Graphique 3) s’est fait attendre, surtout au regard de la petite taille des marchés obligataires émergents par rapport à leur contribution au PIB mondial (plus de 50 %). Les émissions en dollar américain et dans d’autres devises fortes ont été le résultat de trois facteurs distincts. Premièrement, certains émetteurs émergents opèrent dans des secteurs « dollarisés » (par exemple les matières premières) ou dans des pays dont les devises sont à taux de change fixe, comme les Émirats Arabes Unis. Ils préfèrent donc naturellement emprunter dans une devise qui ne crée pas d’asymétrie de change au sein de leurs bilans. Deuxièmement, les besoins de financement pour des investissements ont augmenté parallèlement à l’expansion économique des pays émergents, mais les marchés locaux de la dette (les prêts bancaires et le marché obligataire en devise locale) manquaient de profondeur. Des financements par emprunt à long terme et importants pour des grandes entreprises – comme les groupes de services aux collectivités – n’étaient en général pas disponibles au niveau national. En conséquence, les émetteurs émergents ont commencé à se tourner vers les marchés obligataires internationaux. Troisièmement, les facteurs techniques des marchés se sont améliorés grâce à l’apparition d’une demande en provenance des investisseurs obligataires internationaux, en plus des gérants dédiés à la dette émergente, en raison des avantages procurés en matière de diversification après que la crise financière mondiale ait durement touché de nombreux portefeuilles.

Figure 3. (left) / Figure 4. (right)

S’agissant des obligations d’entreprises, la croissance de leur encours a été favorisée par les émissions « investment grade » et les émissions à haut rendement. Néanmoins, la répartition favorise toujours les émissions « investment grade ». En date du mois de janvier 2019, le crédit à haut rendement représentait 36 % de l’encours du marché (43 % de l’indice CEMBI BD de JP Morgan). Les émetteurs quasi-souverains représentent environ la moitié de l’univers et leur encours s’établit aujourd’hui à un peu plus de 1 000 milliards de dollars, soit une taille similaire aux obligations souveraines émergentes en devise forte. Pour plus d’informations sur les obligations quasi-souveraines, vous pouvez lire ce blog : https://bondvigilantes.com/francais/panoramic-outlook/les-obligations-quasi-souveraines-des-marches-emergents/?noredirect=fr_FR

Une tendance notable au sein de la classe d’actifs a été l’augmentation importante de la part des obligations asiatiques dans l’univers (Graphique 4) sous l’effet de l’abondance des émissions en provenance de Chine au cours des 10 dernières années. Hors Asie, la classe d’actifs affiche une croissance plus modeste depuis 2011 (+83 %) et minime par rapport à 2014 (+6 %). L’encours des obligations d’entreprises asiatiques en devise forte, y compris des obligations quasi-souveraines, s’élevait à 1 100 milliards de dollars à la fin de l’année 2018 – un montant supérieur à l’ensemble de l’univers des obligations souveraines émergentes en devise forte et équivalent à 51 % du total de la classe d’actifs des obligations d’entreprises émergentes en devise forte. Cette situation contraste fortement avec le fait que l’Asie ne représente qu’une faible proportion de l’encours des obligations souveraines émergentes en devise forte. Sur le marché de la dette extérieure de 650 milliards de dollars américains, la Chine compte pour 30 % dans la classe d’actifs (tout en étant plafonnée à 8,1 % dans l’indice CEMBI BD) et est la plus importante économie des 50 pays de l’indice des marchés émergents. Le Mexique (8,8 % de l’encours total), le Brésil, la Corée, la Russie, Hong Kong, les Émirats arabes unis et l’Inde sont également d’importants pays contributeurs. Grâce à cette diversité géographique, seule une offre nette négative en provenance de Chine modifierait la taille de la classe d’actifs.

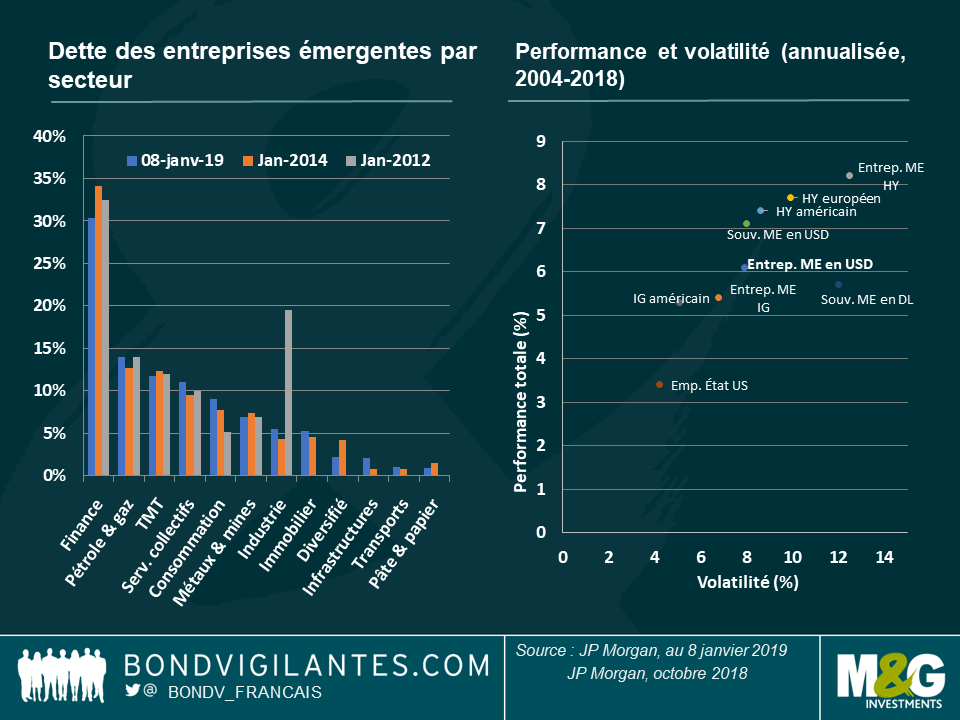

En termes de secteurs, la croissance impressionnante de l’Asie a eu peu d’impact sur la diversité de la classe d’actifs (représentée par l’indice CEMBI BD) (Graphique 5). Le secteur de la finance continue de représenter un tiers de l’indice et, contrairement aux marchés développés, il est moins exposé au risque de contagion (par exemple, les banques colombiennes sont peu susceptibles d’être touchées par une crise bancaire en Indonésie), même si les institutions financières chinoises sont systémiquement importantes pour l’Asie. Les matières premières représentent environ 20 % (pétrole et gaz 14 %, métaux et mines 7 %), généralement moins que ce que la plupart des investisseurs s’attendraient d’un emprunteur émergent. Les secteurs des TMT et des services aux collectivités sont également importants et, parallèlement à l’expansion économique, le secteur de la consommation (9 %) a enregistré une croissance plus rapide que les secteurs industriels.

Figure 5. (left) Sectors / Figure 6. (right) Returns vs Vol

En ce qui concerne les performances (Graphique 6), les obligations d’entreprises émergentes en devise forte ont généré des performances satisfaisantes au cours de leur existence relativement courte. Depuis 2004, la performance totale de -1,65 % en 2018 (indice JP Morgan CEMBI BD) n’a constitué que la troisième performance annuelle négative (après 2008 : -16,8 % et 2013 : -1,3 %), tandis que la performance cumulée sur l’ensemble de la période (2004 à oct. 2018) s’est établie à +145 %. La performance annualisée de l’indice a quant à elle été de 6,1 %, tandis que sa volatilité annualisée s’est établie à 7,9 %. Pour une classe d’actifs ayant une notation de crédit moyenne de BBB-, les performances apparaissent plus élevées que celles des équivalentes des marchés développés, mais la volatilité l’est tout autant. Le ratio de Sharpe de 0,6 de la classe d’actifs se révèle moyen, voire meilleur, que celui d’autres classes d’actifs sur la même période (2004 à octobre 2018), mais inférieur à celui des obligations souveraines émergentes en devise forte (0,7), à haut rendement américaines (0,7) ou « investment grade » américaines (0,7).

Obligations à haut rendement émergentes : la taille compte

Le substantiel essor des obligations d’entreprises émergentes en devise forte a eu des répercussions sur d’autres classes d’actifs, notamment sur les obligations à haut rendement internationales. Historiquement, les obligations d’entreprises des marchés émergents n’ont eu qu’une modeste pondération au sein des mandats d’investissement internationaux à haut rendement dont beaucoup se concentrent principalement sur le marché à haut rendement américain, puis sur le marché européen. En 2009, les investisseurs ont justifié leur plus petite exposition aux marchés émergents par la pondération de 8 % dans l’indice (Graphique 7). En 2015, le haut rendement émergent a dépassé la taille du haut rendement européen dans l’indice pour deux principales raisons. Premièrement, les émissions d’obligataires à haut rendement des marchés émergents ont sensiblement augmenté entre 2009 et 2015, tout comme le reste du marché de la dette émergente en devise forte. Deuxièmement, beaucoup d’obligations émergentes ont été dégradées dans la catégorie à haut rendement après que de nombreux émetteurs souverains aient perdu leur statut « investment grade » (par exemple, le Brésil et la Russie) à la suite du « Taper Tantrum ». Ce faisant, de nouveaux émetteurs tels que la compagnie pétrolière nationale brésilienne Petrobras ou des banques turques ont fait leur entrée dans l’indice à haut rendement international.

Figure 7 (left) / Figure 8 (right)

Aujourd’hui, les obligations à haut rendement émergentes représentent 23 % de l’indice BofAML Global High Yield et les perspectives laissent entrevoir une part de plus en plus importante des marchés émergents à l’avenir. Un autre élément intéressant est la composition de l’indice qui révèle que les marchés émergents ne sont pas synonymes de modestes pondérations dans l’indice. Les émetteurs émergents représentent 20 % de la valeur de marché des 150 premiers émetteurs (soit 47 % de l’indice à haut rendement mondial). En outre, Petrobras et la société pharmaceutique israélienne Teva sont respectivement les premier (2,1 %) et cinquième (1,2 %) plus importants émetteurs de l’indice.

Etonnamment, les investisseurs américains évitent néanmoins toujours les marchés émergents avec une exposition estimée à 2,2 % aux obligations à haut rendement émergentes au sein des portefeuilles à haut rendement américains. Mais, cela ne semble pas être dû aux valorisations puisque l’exposition au haut rendement émergent a oscillé entre seulement 2 % et 4 % depuis 2011. Cette sous-exposition s’explique plutôt par le biais géographique et sectoriel des gérants à haut rendement américains et européens. Cela tend à être confirmé par l’importance des expositions aux pays géographiquement proches du pays d’origine (par exemple, le Mexique) ou aux secteurs de portée mondiale (par exemple, les matières premières, les TMT) et vis-à-vis desquels les analystes et les gérants de portefeuille à haut rendement non émergent se sentent plus à l’aise. La perception d’une qualité de crédit inférieure et l’approche « top-down » supplémentaire nécessaire pour analyser les obligations d’entreprises émergentes sont également des facteurs qui pourraient expliquer pourquoi la classe d’actifs demeure sous-représentée.

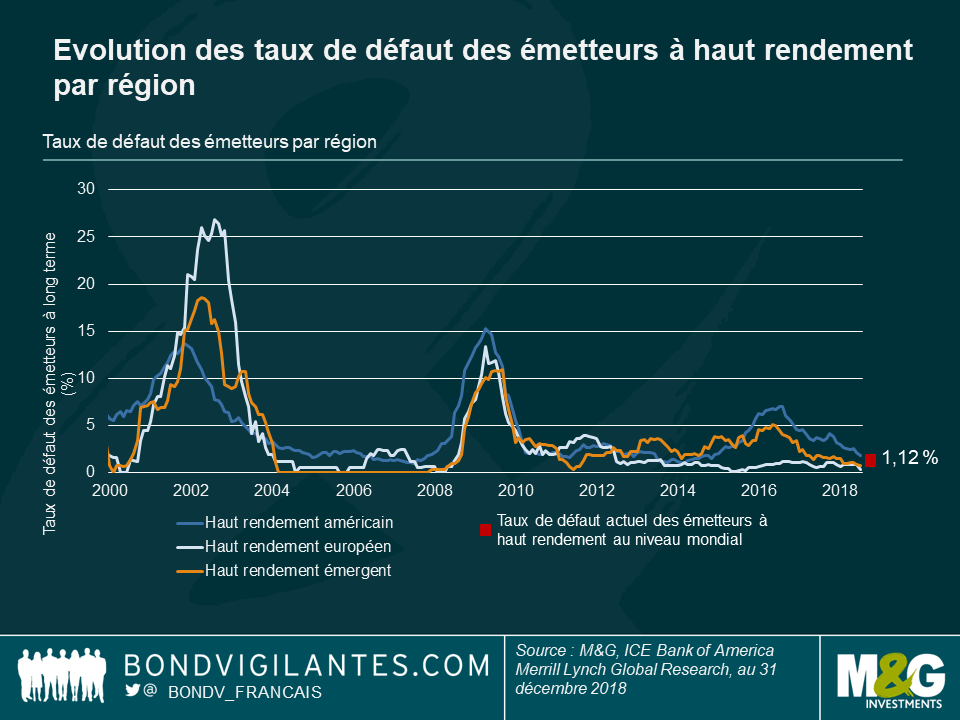

Pour autant, le risque de défaut des émetteurs à haut rendement émergents (Graphique 9) et les taux de recouvrement ne sont pas pires que ceux de leurs homologues américains et européens. Pour en savoir plus, veuillez cliquer ici : https://bondvigilantes.com/blog/panoramic-outlook/emerging-market-corporate-bonds/. Sur le front des performances, la tendance depuis 2008 suggère que les performances du haut rendement américain et émergent peuvent être très diverses (Graphique 8). A mesure que le haut rendement émergent continue de gagner en taille, l’allocation d’actifs au sein des fonds obligataires à haut rendement internationaux est susceptible de devenir une source beaucoup plus importante des performances futures.

Figure 9.

Obligations d’entreprises émergentes en devise locale : le marché de niche.

Cela pourrait surprendre les investisseurs des marchés développés, mais la taille de l’univers des obligations émergentes en devise locale (d’entreprises et d’État) est presque cinq fois plus importante que celle du marché obligataire en devise forte (Graphique 10). Mais, comme toujours sur les marchés émergents, ne vous laissez pas berner par les apparences. Le marché des obligations d’entreprises libellées en devise locale a été celui qui a enregistré la croissance la plus rapide ; il pèse ainsi aujourd’hui près de 7 800 milliards de dollars, contre 2 200 milliards de dollars pour celui des obligations d’entreprises en devise forte. Toutefois, les marchés des obligations d’entreprises en devise locale demeurent des marchés de niche en raison de deux facteurs principaux : le risque de change et la faiblesse de la liquidité.

Il existe deux types d’obligations d’entreprises émergentes en devise locale : les obligations en devise locale domestiques et internationales.

Les obligations d’entreprises en devise locale domestiques sont des obligations émises localement et soumises aux règles fiscales et réglementaires locales, qui exigent des comptes de dépositaire nationaux. Elles représentent plus de 90 % de l’univers des obligations d’entreprises émergentes en devise locale, dont la moitié est constituée de dette chinoise onshore. Les obligations locales attirent surtout les investisseurs nationaux parce qu’ils n’ont pas à encourir de risque de change. En règle générale, les obligations ont également tendance à offrir un rendement supérieur à celui des obligations souveraines en devise locale et les participants locaux bien avertis (courtiers, négociateurs, investisseurs, analystes) aident à naviguer entre les écueils du marché. A l’inverse, les investisseurs étrangers pourraient trouver difficile d’investir en raison de la fiscalité, du risque de change, du manque de liquidité et de la disponibilité limitée d’informations à l’extérieur du pays.

Figure 10.

Les obligations d’entreprises en devise locale internationales sont des obligations locales dont le règlement intervient via Euroclear lorsque les investisseurs n’ont pas besoin de comptes locaux et qui, en général, sont des obligations non imposables. Elles représentent moins de 10 % de l’univers des obligations d’entreprises en devise locale. Ce marché comprend également des obligations à double devise qui sont des obligations en devise locale dont le règlement intervient dans une devise différente (souvent le dollar américain). Elles sont souvent affublées de noms bizarres, comme par exemple les obligations masala en Inde ou les obligations komodo en Indonésie. Les investisseurs étrangers privilégient généralement ce marché parce qu’il permet de supprimer la pression fiscale. La liquidité demeure néanmoins un obstacle de taille. Environ la moitié des obligations éligibles à Euroclear peuvent prétendre intégrer l’indice en raison principalement du manque de liquidité (absence de valorisation active ou de filtre de taille des obligations). Si l’on prend l’indice LCCD de BofAML comme représentant des émetteurs les plus liquides, l’encours de l’univers « investissable » des obligations en devise locale mondiales s’élevait à seulement 245 milliards de dollars américains. Il ne s’agit là que d’une fraction de l’énorme marché de 7 800 milliards de dollars américains des obligations d’entreprises émergentes en devise locale et la plupart des obligations de l’indice ne verront une certaine liquidité que dans de modeste proportion (à savoir, moins de 1 million de dollars), ce qui contraste fortement avec une liquidité bien meilleure ailleurs au sein de la dette des marchés émergents. Les investisseurs étrangers restent également exposés au risque de change. L’analyse de l’indice révèle que la volatilité de la classe d’actifs est la plus proche de celle des obligations souveraines émergentes en devise locale et plus éloignée de celle des obligations d’entreprises émergentes en devise forte. Cela signifie que le risque de change – par opposition au risque de crédit – est l’un des principaux facteurs de volatilité, tandis que la liquidité est plus faible que celle de l’univers très liquide des obligations souveraines émergentes en devise locale. En outre, le manque de diversification par pays et par devise peut ne pas convenir à tous les portefeuilles. La Chine, le Mexique, l’Afrique du Sud, la Russie, la Malaisie, l’Inde, la Colombie et Singapour représentaient 85 % de l’indice LCCD de BofAML au 15 janvier 2019. Enfin, l’absence d’analyse et de couverture des indices par les agences de notation (28 % de l’indice n’est pas noté) pourrait constituer un obstacle supplémentaire pour les investisseurs étrangers qui, ce faisant, préfèrent favoriser le marché plus diversifié et liquide de la dette des entreprises en devise forte.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes