Sarà la Fed a spingere i mercati emergenti oltre l’orlo del precipizio?

I mercati emergenti ci preoccupano molto già da un paio d’anni. Inizialmente, le cause erano l’impennata dei flussi di portafoglio, le migliori prospettive del dollaro USA e uno scarto delle valutazioni storicamente modesto (vedi The new Big Short – EM debt, not so safe, settembre 2011). Ma di recente, i nostri timori si sono concentrati sul deterioramento dei fondamentali dei mercati emergenti (vedi Ecco perché puntiamo sul dollaro e non sulle valute dei Paesi emergenti, gennaio 2013). In maggio il pensiero della Fed, maldestramente comunicato e largamente frainteso, ha fatto precipitare la situazione e il debito dei mercati emergenti è crollato nel periodo maggio-luglio (vedi Rimborsi record per i fondi obbligazionari emergenti: solo una scossa o il Big One? giugno 2013), anche se l’asset class da allora ha recuperato circa metà delle perdite. Dunque, a che punto siamo adesso?

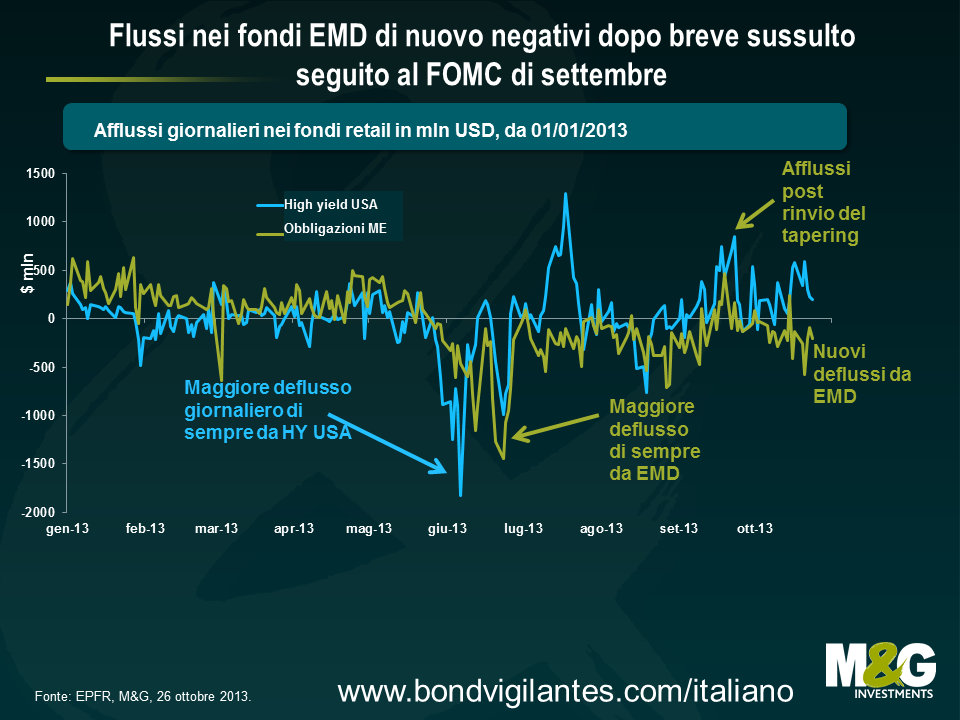

Prima di tutto, i dati sui flussi dei fondi. I deflussi dai fondi investiti nel debito dei mercati emergenti (EMD) fra luglio e agosto si sono trasformati brevemente in afflussi a metà settembre, immediatamente dopo il mancato avvio dei tagli al QE, ma da allora il saldo è tornato complessivamente in territorio negativo (vedi grafico sotto). L’entità dei deflussi dal 23 maggio è stata notevole: ben 28 miliardi di dollari, di cui più di 3 usciti successivamente al 23 settembre.

Tuttavia, come spiegato nel commento di giugno, i dati sui flussi dei fondi di EPFR, ora molto citati, riguardano soltanto i fondi comuni e, per quanto se ne possa trarre un’idea generale, rappresentano solo una piccola parte del quadro complessivo. Giusto per enfatizzare questo punto, ormai appare chiaro che le vendite scattate sulle valute dei mercati emergenti sono riconducibili in larga misura alle banche centrali. Il database trimestrale Cofer del Fondo monetario internazionale, che fornisce informazioni (limitate) sulla composizione valutaria delle riserve, ha rilevato una straordinaria contrazione (-27 miliardi di dollari nel T2) delle posizioni detenute dalle banche centrali delle economie avanzate in “altre valute”, un paniere probabilmente costituito in prevalenza da valute liquide dei mercati emergenti. Questo crollo sarà anche imputabile per metà a effetti di valutazione, ma per il resto probabilmente è derivato dalla liquidazione delle riserve in divise emergenti. I limiti dei dati EPFR sono evidenti anche nel fatto che la lenta emorragia dai fondi comuni EMD vista questo mese non trova riscontro nei prezzi di mercato, che in ottobre si sono mossi verso l’alto per il debito e le valute dei Paesi emergenti. Una maggiore propensione al rischio dei gestori di fondi EMD potrebbe spiegare questa incongruenza, anche se è più probabile che gli investitori, istituzionali e non, siano stati acquirenti netti.

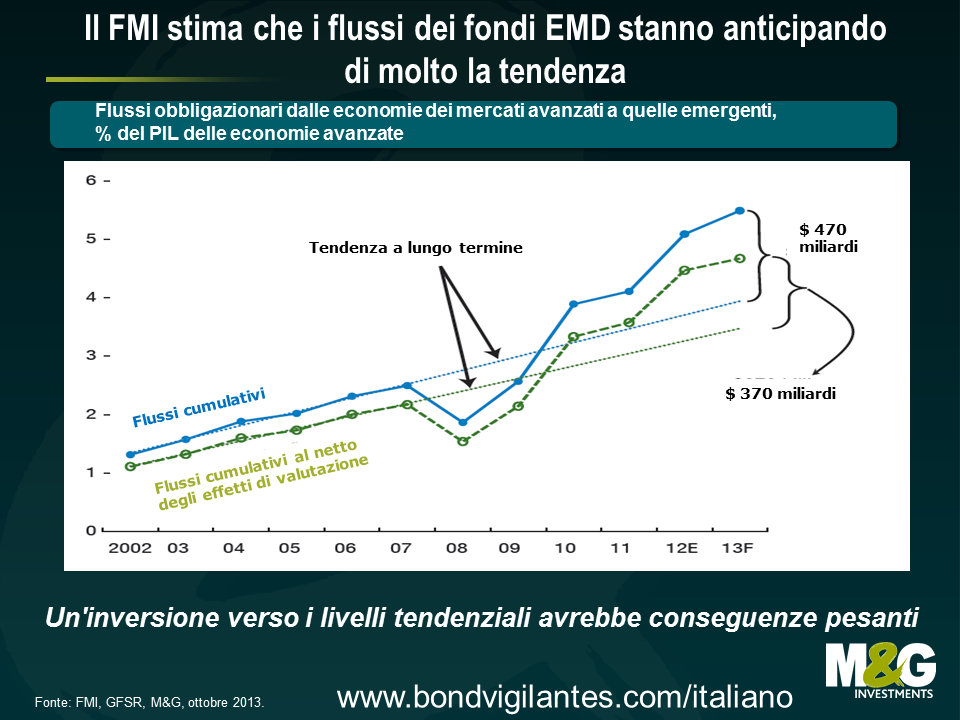

Una relativa stabilizzazione dei flussi dei fondi non significa che il pianeta emergente sia uscito dal tunnel. I mercati emergenti sono stati al centro delle recenti riunioni di FMI e Banca mondiale, dopo il tono negativo al riguardo nelle ultime edizioni dei principali documenti pubblicati dal Fondo monetario internazionale, ossia le Prospettive economiche mondiali e il Rapporto sulla stabilità finanziaria globale (GFSR). L’Fmi ha ribadito i timori per l’entità dei flussi di portafoglio dei mercati emergenti che, secondo il grafico qui di seguito, mostrano un ampio scostamento da quella che l’Fmi considera una lieve tendenza al rialzo dell’esposizione degli investitori ai mercati emergenti. Un’inversione di rotta dei flussi degli ultimi anni verso il livello tendenziale di lungo periodo avrebbe conseguenze pesanti e, per quanto i 27 miliardi di dollari defluiti dal 23 maggio possano sembrare tanti, la cifra equivale ai soli afflussi dell’anno fino a quella data, senza considerare i capitali confluiti negli anni precedenti. Come illustrato nel capitolo 1 del GFSR (che consigliamo di leggere), gli investitori esteri si sono riversati in massa sui mercati emergenti locali, ma il deterioramento della liquidità ha reso più difficile l’uscita.

Quale futuro per il debito emergente? Probabilmente ognuno formulerà la propria ipotesi in base al peso attribuito ai diversi fattori di performance di questa asset class. Negli ultimi anni c’è stato un acceso dibattito per stabilire se i flussi di portafoglio dei mercati emergenti siano influenzati principalmente dai cosiddetti “fattori di spinta” (come il QE e i conseguenti tassi d’interesse reali negativi nei Paesi sviluppati, che spingono i capitali verso mercati con tassi più alti), oppure da “fattori di traino” (di natura interna, ad esempio riforme o liberalizzazione finanziaria). I Paesi emergenti tendono ad affermare la prevalenza dei fattori di spinta, al punto che il ministro delle finanze brasiliano Mantega ha accusato le autorità del G3 di manipolazione valutaria, mentre l’attuale presidente della Fed Bernanke e la futura presidente (presidentessa?) Yellen sostengono che i mercati emergenti dovrebbero consentire l’apprezzamento delle loro valute, anche se uno studio pubblicato di recente dalla Federal Reserve mette in evidenza i fattori di entrambi i tipi.

A giudicare dai numeri snocciolati dall’Fmi, i governi dei Paesi emergenti sembrano avere le argomentazioni più solide. Il modello di definizione dei prezzi obbligazionari dell’Fmi nel GFSR di aprile indica che i 400 punti base di riduzione del debito sovrano in valuta forte, nel periodo dicembre 2008-dicembre 2012 (misurata dall’indice JP Morgan EMBI Global), sono imputabili quasi totalmente alla politica monetaria di stimolo all’economia negli USA e al rischio globale inferiore (anche questo attribuibile in parte alle azioni delle banche centrali delle economie avanzate). Intanto, in questo stesso intervallo di tempo, la contrazione dei rendimenti in valuta locale dei mercati emergenti è derivata per circa due terzi da fattori esterni. I “fattori di spinta” sembrano quindi dominare i “fattori di traino”, una conclusione che condivido e a cui ho già accennato in precedenza.

La rilevanza dei fattori esterni non dovrebbe essere una sorpresa per chi investe nell’universo emergente, dato che le argomentazioni sono tutt’altro che nuove. Roubini e Frankel hanno ampiamente sostenuto che le politiche macroeconomiche adottate nei paesi industrializzati hanno sempre avuto un impatto enorme sui mercati emergenti. La politica monetaria accomodante e il basso costo del capitale nei Paesi sviluppati (misurato dai bassi tassi d’interesse reali) negli anni ’70 hanno consentito ai Paesi in via di sviluppo di finanziare agevolmente gli ampi deficit delle partite correnti, ma la contrazione monetaria statunitense del 1980-82 ha spinto verso l’alto i tassi d’interesse nominali e reali, contribuendo allo scoppio della crisi del debito internazionale degli anni ’80. Nei primi anni ’90, con i tassi d’interesse di nuovo bassi negli Stati Uniti e in altri Paesi industrializzati, gli investitori hanno cominciato a guardarsi intorno alla ricerca di mercati che offrissero rendimenti più alti, riscoprendo l’universo emergente. Il Messico ha beneficiato di afflussi consistenti nei portafogli, grazie ai quali ha potuto finanziare il massiccio deficit delle partite correnti, ma l’aumento del costo del denaro da parte della Fed nel 1994 e il conseguente rialzo dei tassi d’interesse reali hanno provocato un’inversione di rotta dei flussi, dando inizio alla ” Tequila crisis”.

I tassi reali sono rimasti elevati fino alla metà degli anni ’90, e il dollaro statunitense si è rafforzato. I Paesi con la valuta ancorata al biglietto verde hanno perso competitività, vedendo aumentare le vulnerabilità esterne, e nel 1997 è scoppiata la crisi finanziaria asiatica. Nel 1998, la Russia è caduta sotto il peso di un tasso di cambio fisso artificialmente alto, un deficit pubblico cronico e i bassi prezzi delle materie prime (forse dovuti in parte ai tassi d’interesse reali elevati nel mondo industrializzato). L’allentamento della politica monetaria statunitense nella seconda metà del 1998 ha alleviato la pressione sui Paesi emergenti, ma il brusco rialzo dei tassi USA nel 1999-2000 ha messo l’ultimo chiodo nella bara dell’Argentina, e solo l’intervento dell’Fmi ha scongiurato la stessa fine per il resto dell’America latina. Negli Stati Uniti, i tassi d’interesse/rendimenti reali sono tenuti bassi fin dal 2001-02 e, soprattutto dal 2009, insieme al dollaro debole hanno dato il via ad afflussi verso i portafogli dell’area emergente non solo di grande entità, ma anche eccezionalmente sostenuti. [Ovviamente, questa è un’analisi molto semplificata delle crisi degli ultimi trent’anni, e il fatto che alcuni Paesi siano stati colpiti più di altri si spiega con l’influenza esercitata da molti fattori interni, ma è difficile negare che la politica monetaria statunitense abbia avuto un ruolo cruciale nella direzione dei flussi di capitale, in termini aggregati].

Sembra di essere in Ricomincio da capo. L’impennata dei rendimenti reali e nominali negli Stati Uniti da maggio ad agosto è stata accompagnata da una disfatta sui mercati emergenti, dove il timido rimbalzo dell’ultimo mese è collegato ai rendimenti reali e nominali statunitensi più bassi. La correlazione non implica un nesso causale, ma gli investitori dovrebbero temere il potenziale movimento verso l’alto dei rendimenti nominali e reali USA in coincidenza del cambio di rotta della politica monetaria. L’inizio delle “grandi manovre” in tal senso continua ad essere posticipato: ora il consenso nel mercato si aspetta i primi tagli al QE da parte della Fed a marzo 2014, ma secondo me la data sarà spostata ancora in avanti, dato che è difficile immaginare come si possa evitare una replica della recente farsa politica negli Stati Uniti all’inizio dell’anno prossimo. In ogni modo, dovrebbe essere solo un rinvio della contrazione monetaria USA, non un abbandono.

Quest’anno è stato penoso per i mercati emergenti, ma per i flussi di capitali si è trattato più di uno “stallo intermittente” che di un “arresto improvviso” conclamato. Se, o forse quando, si arriverà alla resa dei conti e gli Stati Uniti adotteranno una politica monetaria più rigida, chi investe nei mercati emergenti dovrà tenere d’occhio la crescente vulnerabilità di questi Paesi a deflussi di capitali e ad “arresti improvvisi”. [Guillermo Calvo ha coniato l’espressione “arresto improvviso” e, insieme a Carmen Reinhart, ha scritto molto su questo fenomeno. Si veda, ad esempio: “When Capital Inflows Come to a Sudden Stop: Consequences and Policy Options (2000)“.]

La storia suggerisce che un “arresto improvviso” vecchio stile sarebbe associato a una crisi bancaria e soprattutto valutaria in diversi Paesi. Si possono utilizzare numerose variabili per valutare le vulnerabilità esterne ed è esattamente quello che molti stanno facendo da maggio (si veda, ad esempio, un commento su uno studio di Nomura). In gennaio ho messo in evidenza alcuni dei principali indicatori di crisi dei mercati emergenti regolarmente citati nella letteratura accademica, ossia le riserve in cambi esteri, i tassi di cambio effettivi reali, la crescita del credito, il PIL e i saldi delle partite correnti.

In realtà, alcuni di questi indicatori puntano a un leggero miglioramento. Nello specifico, le riserve in cambi esteri stanno risalendo di nuovo: JP Morgan ha evidenziato che in un paniere di Paesi emergenti, esclusa la Cina, tali riserve sono crollate di 40 miliardi di dollari fra aprile e luglio, ma questo declino è stato pienamente compensato nel periodo agosto-settembre, anche considerando la flessione del dollaro statunitense (che spinge verso l’alto il valore in USD delle posizioni denominate in altre valute).

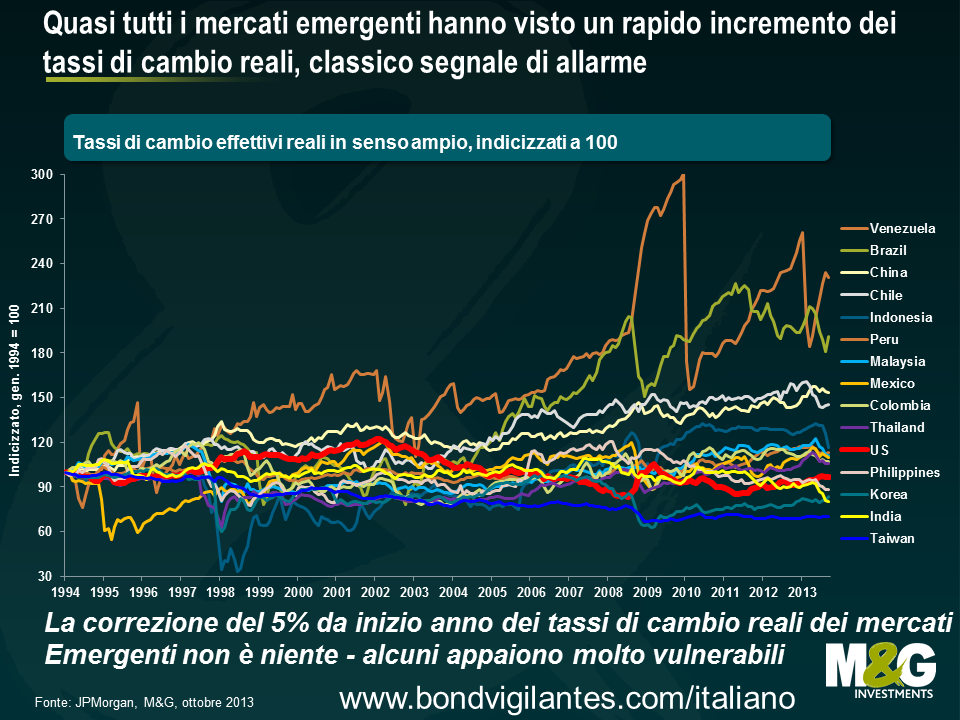

Le divise di diversi Paesi emergenti hanno visto una correzione nominale ampia e quanto mai necessaria, anche se è importante sottolineare che, al di là del calo dei tassi di cambio nominali, l’inflazione tendenzialmente molto più alta nei mercati emergenti che in quelli sviluppati implica un declino di solo il 5% in media in termini reali, quindi le valute emergenti restano in maggioranza sopravvalutate ed esposte ad altre correzioni di entità significativa. In particolare, il Brasile deve fare ancora molta strada per smaltire l’enorme apprezzamento del periodo 2003-2011. Il Venezuela si trova comprensibilmente in grave difficoltà, dato che sta cercando di mantenere l’ancoraggio al dollaro USA con un tasso d’inflazione ufficiale schizzato al 49,4% (le riserve in cambi esteri del Paese si sono dimezzate in cinque anni e sono ai livelli minimi dal 2004).

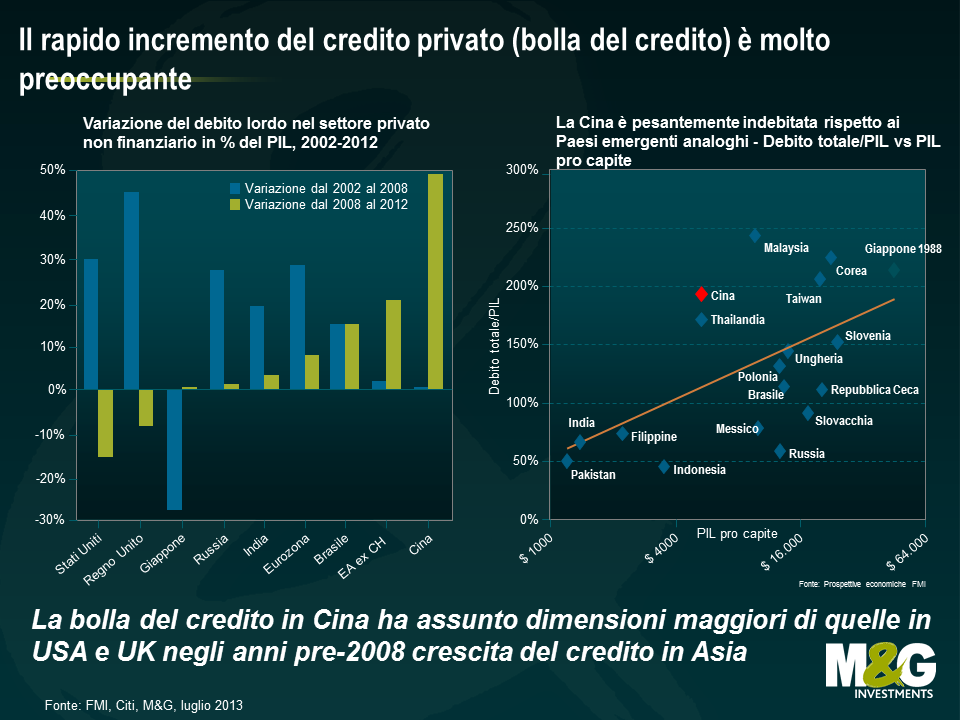

Tuttavia, altri indicatori anticipatori sono preoccupanti oggi come lo erano in gennaio. Se in molti Paesi la crescita del credito ha rallentato un po’ il ritmo rispetto al 2009-2012, forse in parte proprio a causa dei flussi di portafoglio più fiacchi, manca qualsiasi segnale di riduzione dell’indebitamento. Anzi, la Cina è quanto mai dipendente dalla sua bolla creditizia, mentre in Turchia l’espansione del credito sta inspiegabilmente riaccelerando. I grafici sotto inquadrano la bolla creditizia cinese in un contesto più ampio, in cui l’incremento del rapporto fra debito privato e PIL dal 2008 in Cina risulta maggiore rispetto alle bolle del credito viste negli Stati Uniti e in Regno Unito negli anni precedenti al 2008, mentre il rapporto debito totale/PIL cinese si sta avvicinando a quello del Giappone nel 1988. Una crisi bancaria in Cina sembra inevitabile, prima o poi. Di certo intaccherà la crescita del PIL cinese, ma non dovrebbe avere effetti catastrofici sull’economia, considerando i vincoli di capitale esistenti e l’entità significativa dei risparmi interni (che saranno utilizzati per tappare i buchi nei bilanci delle banche). A subire le conseguenze peggiori saranno i partner commerciali della Cina, in particolare quelli che più fanno affidamento sui livelli di investimento insostenibili e in forte ascesa della Cina e, fra questi, soprattutto i Paesi con vulnerabilità esterne sempre più accentuate (vedi Se il modello economico cinese cambia e la crescita rallenta, chi ci rimette? – marzo 2013).

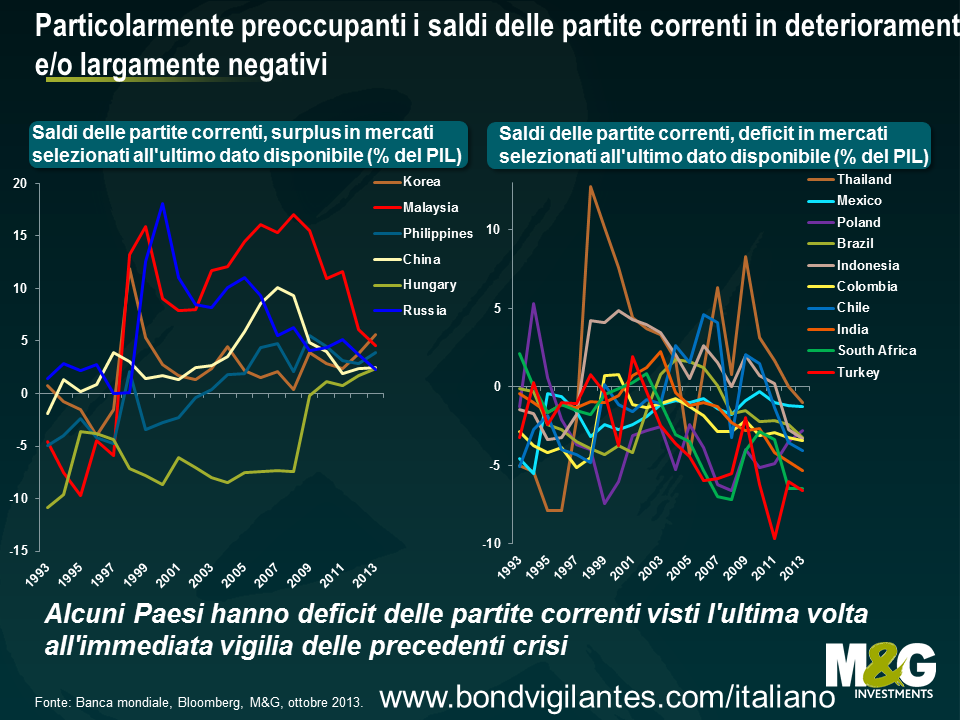

Probabilmente l’aspetto più preoccupante è il rapido deterioramento dei saldi delle partite correnti in quasi tutti i Paesi emergenti, laddove questo parametro è sostanzialmente un indicatore generale della bilancia commerciale di una nazione. Esaminando le crisi finanziarie storiche, si nota che i deficit ampi e/o sostenuti delle partite correnti sono un aspetto ricorrente. Hanno infatti caratterizzato la crisi del debito dell’America latina nei primi anni ’80, la crisi del Meccanismo del tasso di cambio (ERM) nel 1992-93, le crisi del 1994 in Messico, del 1997 in Asia, del 1998 in Russia (probabilmente), del 1999-2002 in Argentina e America latina in generale, e quella degli anni precedenti al 2008 in Europa orientale e in molti paesi sviluppati, nonché la crisi della periferia dell’Eurozona (2010-?). I conti con l’estero in rosso non sono necessariamente un male in sé, dato che per definizione, il deficit in un Paese deve essere bilanciato da un surplus altrove; inoltre, un Paese con una popolazione giovane e prospettive di investimento migliori della media deve avere un saldo negativo e quindi attrarre capitali esteri. Gli investitori stranieri saranno pronti a finanziare un deficit delle partite correnti se si aspettano che il loro investimento produrrà un surplus in futuro, ma nessun Paese è in grado di sostenere un saldo negativo (che equivale ad accumulare debito estero) all’infinito: quando gli stranieri cominciano a considerare il deficit insostenibile, si prospetta all’orizzonte una crisi valutaria. Forse i deficit delle partite correnti della Mongolia o del Mozambico, arrivati a quasi il 40% l’anno scorso, sono giustificati dagli alti rendimenti attesi sull’enorme investimento minerario/energetico in questi Paesi. O forse no.

Ma un saldo dei conti con l’estero costantemente negativo di ampie proporzioni o in rapido deterioramento può essere un segnale di qualcosa che non va, ed è esattamente la mia impressione attuale riguardo a molti Paesi dell’area emergente. Morgan Stanley ha coniato l’efficace espressione “i fragili cinque” (fragile five in inglese) per descrivere i grandi Paesi del mondo emergente con gli squilibri esterni più evidenti (Indonesia, Sudafrica, Brasile, Turchia e India), che comprensibilmente non hanno gradito (BRICs suonava molto meglio…). Purtroppo l’elenco dei Paesi emergenti fragili è molto più lungo di così.

Il grafico di seguito evidenzia un gruppo selezionato di mercati emergenti con le partite correnti in attivo o in passivo. Per alcuni la situazione è buona: le Filippine e la Corea godono di condizioni favorevoli su questo fronte, con surplus stabili. L’Ungheria è passata da un ampio deficit a un piccolo surplus, ma avrebbe bisogno di un attivo sostenuto per compensare i disavanzi molto consistenti fino al 2009*.

Quasi tutti gli altri Paesi con un saldo attivo hanno visto una contrazione molto marcata dei rispettivi surplus delle partite correnti. Quello della Malaysia è crollato dal 18% del PIL nel T1 2009 al 4,6% nel T2 2013, mentre la Russia, regolarmente citata tra i Paesi emergenti meno vulnerabili a shock esogeni, ha visto il proprio surplus delle partite correnti ridursi costantemente da oltre il 10% nel 2006 fino al 2,3% nel T2 di quest’anno, un livello visto l’ultima volta nel T2 1997, un anno prima del default. Il deterioramento dei conti con l’estero della Russia è ancora più allarmante considerando che il prezzo del petrolio storicamente elevato dovrebbe generare un ampio surplus. Il finanziamento anche di un piccolo deficit dei conti correnti (che, per definizione, si effettua con capitali esteri) creerebbe seri problemi alla Russia, e un prezzo del greggio inferiore potrebbe produrre anche forti tensioni sui conti pubblici, dato che il prezzo di pareggio necessario per bilanciare il budget della Russia è schizzato da $ 50-55/barile a circa $ 118/barile negli ultimi tre anni.

Molti (ma non tutti) i Paesi con un saldo negativo delle partite correnti se la passano anche peggio. Per alcuni, l’entità del deficit è pari se non superiore ai livelli visti storicamente all’immediata vigilia delle rispettive crisi finanziarie precedenti. La Turchia mostra un disavanzo molto consistente e sebbene ci siano stati dei progressi, da quasi il 10% del PIL nel 2011 al 6,6% rilevato nel T2 di quest’anno, la riluttanza della banca centrale ad aumentare i tassi in risposta alla nuova bolla del credito fa presagire un altro deterioramento. Nonostante il forte deprezzamento del rand, i dati economici sudafricani non sono migliorati: il deficit dei conti con l’estero era pari al 6,5% del PIL e il T3 si prospetta molto debole, considerando il pessimo andamento degli scambi commerciali nei mesi di luglio e agosto. Continuo a pensare che il Sudafrica dovrebbe avere un rating di spazzatura, come avevo già sostenuto in un post dell’anno scorso (il tonfo del 10% del rand indicato nel modello in realtà era una previsione fin troppo ottimistica!). I deficit gemelli cronici dell’India sono ampiamente documentati: negli ultimi anni il saldo delle partite correnti è peggiorato vertiginosamente, toccando il record del 5,4% nel T4 2012, con un miglioramento solo marginale da allora. Come evidenziato in precedenza, il saldo dei conti con l’estero dell’Indonesia è tornato al livello del T2 1997, subito prima dello scoppio della crisi finanziaria asiatica. La Thailandia è passata da un ampio surplus a un deficit delle partite correnti. I Paesi latino-americani tendono ad avere deficit di dimensioni ragionevoli (come dovrebbe essere, dato il loro stadio di sviluppo), ma il Brasile e il Cile si sono spostati in piena zona pericolo.**

Un altro aspetto preoccupante è il rischio di contagio. Se la Fed comincia effettivamente a irrigidire le condizioni monetarie l’anno prossimo, gli investitori si ritirano in massa dai mercati emergenti, i capitali fluiscono di nuovo verso gli Stati Uniti, e/o la Cina esplode portando con sé i mercati emergenti, a quel punto una crisi dei mercati emergenti potrebbe rivelarsi molto diversa da quelle precedenti. Le crisi dei Paesi emergenti hanno avuto storicamente una portata regionale: la crisi del debito internazionale nei primi anni ’80 è una possibile eccezione, ma anche allora fu l’America latina a patirne le conseguenze. La grande differenza questa volta è che una quota significativa dei flussi di portafoglio deriva da fondi globali dedicati ai mercati emergenti e da strategie obbligazionarie globali di tipo “total return”, più che dalle banche. Se questi fondi si ritirano dai Paesi emergenti oppure, per essere più precisi, se gli investitori finali liquidano le loro quote dei fondi, questi ultimi saranno costretti a vendere non solo gli asset dei Paesi che a quel punto potrebbero trovarsi in difficoltà, ma anche quelli di Paesi non necessariamente in cattive acque. E anzi, in un momento di crisi, è possibile che i fondi riescano a vendere solo le posizioni di qualità migliore e quindi più liquide, come il Messico, per fare fronte alle richieste di rimborso. Quindi, nell’eventualità di una crisi, probabilmente vedremo una correlazione prossima a 1 fra i Paesi della regione emergente. E non solo fra questi: le sorti dell’Irlanda, ad esempio, oggi potrebbero essere legate a quelle dell’Ucraina, del Ghana, del Messico o della Malaysia.

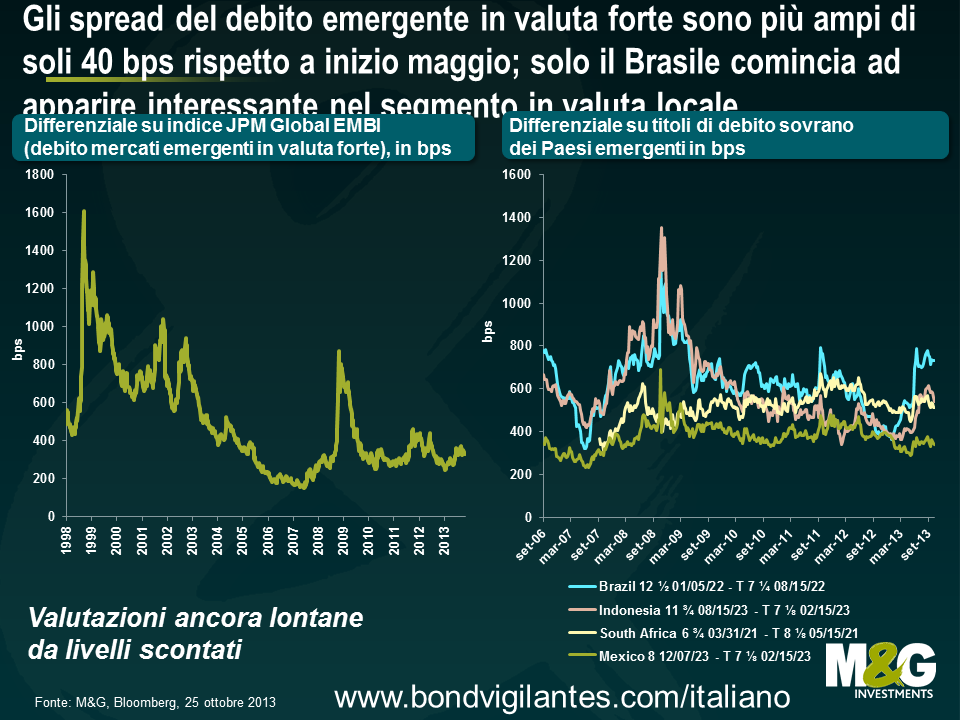

Questa è la “storia” piuttosto lunga per i mercati emergenti, ma che si può dire dell’elemento più importante, ossia le valutazioni? In giugno sono arrivato alla conclusione che, in seguito all’ondata di vendite, il debito dei mercati emergenti presentava un livello di valutazioni migliore rispetto a qualche mese prima, e quindi era opportuno adottare un atteggiamento meno cauto su questa asset class che consideravamo da tempo in una fase di bolla (ma questo non equivale a dire che mi aspettassi un rialzo). Come accennato sopra, il debito dei mercati emergenti ora ha recuperato circa metà delle ampie perdite subite fra maggio e giugno, ma data la variazione impercettibile dei fondamentali nel periodo, ha senso essere di nuovo preoccupati per le valutazioni.

I grafici di seguito illustrano l’ampliamento del differenziale di rendimento sui Treasury USA del debito emergente in valuta forte (riflesso dallo spread JPM EMBI Global) e in valuta locale (riflesso dai rendimenti decennali in Brasile, Indonesia e Messico). Sebbene diversi indicatori macroeconomici dei mercati emergenti siano allineati o vicini ai livelli delle crisi storiche, i differenziali sul debito emergente in valuta forte non sono molto distanti dai minimi (anche se almeno c’è un’esposizione al dollaro USA, che ritengo quotato a livelli favorevoli). I rendimenti dei mercati emergenti in valuta locale non sono spettacolari rispetto ai Treasury USA, ma in questo caso bisogna vedersela con molte valute dei Paesi emergenti le cui valutazioni sono a dir poco instabili, oltre che con il rischio che alcune banche centrali siano costrette ad adottare una politica monetaria pro-ciclica (ad esempio, un innalzamento dei tassi in tali mercati di fronte all’indebolimento della domanda interna, per evitare svendite disordinate sul mercato dei cambi in grado di spingere verso l’alto i rendimenti delle obbligazioni in valuta locale, come accaduto di recente in Brasile, India e Indonesia).

Dunque, le vulnerabilità esterne in aumento per i mercati emergenti, unite a valutazioni che oggi appaiono tutt’altro che convenienti, sembrano aver portato il debito emergente sull’orlo di un precipizio. Sarà la Fed a dare la spinta finale?

Da un lato, mentre la domanda interna statunitense era decisamente più vigorosa negli anni ’90 rispetto a oggi, è interessante notare che durante le profonde crisi dei mercati emergenti nel 1997 e 1998, il PIL degli Stati Uniti non ha vacillato neanche un po’, anzi. Nel 1998, il PIL statunitense è cresciuto del 5%, il miglior risultato annuale dal 1984, e nel 1997 aveva registrato un’espansione più che dignitosa del 4,4%. Il tasso sui fondi federali non si è mosso nel 1997 durante la crisi asiatica, e solo dopo la crisi russa, nel settembre 1998, la Fed ha tagliato i tassi d’interesse dal 5,5% al 5,25% (ripetendo la manovra a ottobre e novembre, fino ad arrivare al 4,75%), ma l’intervento è scaturito dall’effetto combinato di fattori interni ed esterni. I tassi sono tornati al 5,5% nel novembre del 1999, per poi raggiungere il 6,5% a maggio del 2000.

D’altro canto, i Paesi emergenti oggi contribuiscono al PIL globale per circa la metà, quindi un impatto diretto su queste economie potrebbe generare rapidamente delle ricadute sugli Stati Uniti. Di questo aspetto la Federal Reserve è diventata pienamente consapevole negli ultimi mesi (se non da prima), visti i movimenti estremi dei prezzi degli asset dei Paesi emergenti. E nelle conferenze stampa di giugno e settembre, Bernanke ha voluto sottolineare che la Fed dispone di molti economisti il cui unico compito è valutare l’impatto globale della politica monetaria statunitense, e che ciò che fa bene all’economia americana fa bene anche ai mercati emergenti. Ciò detto, se la crescita USA raggiunge il 3% l’anno prossimo (ed è possibile che accada), è difficile immaginare che la Fed non avvierà la contrazione della politica monetaria, a prescindere da cosa faranno gli emergenti.

Ma il deterioramento delle partite correnti nell’area emergente significa che almeno alcuni Paesi non dovranno attendere la spinta della Fed: potrebbero sprofondare da soli. L’ampliamento del deficit implica per un Paese l’esigenza di attrarre ancora più capitali dall’estero per finanziare questo disavanzo. Se aumenta l’attrattiva dei Paesi sviluppati come destinazione degli investimenti, mentre quella di un Paese come il Sudafrica diminuisce a causa del deterioramento dei fondamentali economici o di altri fattori interni, gli investitori cominceranno a mettere in dubbio la sostenibilità dei deficit, facendo scattare una crisi della bilancia dei pagamenti. Gli investitori nei mercati emergenti devono essere remunerati per questi rischi sotto forma di rendimenti più alti, ma nella maggior parte dei casi, i rendimenti non sembrano sufficienti, il che mi rende ancora più scettico sulle valutazioni del debito emergente.

*Il deficit delle partite correnti è un dato di “flusso” annuale; lo “stock” dell’Ungheria appare ancora scoraggiante a causa di anni di passivo, come dimostra la posizione netta di investimenti internazionali del Paese. Il surplus delle partite correnti rappresenta uno dei pochi punti di forza dell’Ungheria. Per maggiori informazioni, si rimanda al post precedente.

**Continuo a chiedermi come mai il Messico NON abbia ancora sperimentato una bolla del credito, considerando l’enorme afflusso di capitali nei portafogli, il relativo vigore del suo settore bancario e la curva dei rendimenti molto inclinata, e resti uno dei mercati emergenti preferiti (vedi Mexico – a rare EM country that we love, di febbraio 2012, anche se oggi declasserei il sentimento da “amore” a semplice “gradimento”, visti gli afflussi massicci degli ultimi 18 mesi e le valutazioni meno attraenti rispetto a Paesi analoghi).

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes