Demurrage: una storia di oro, contanti e mercenari

Ho sempre avuto difficoltà con il concetto dell’oro come investimento. Presumibilmente, se compri oro a questo scopo vorrai tenerlo in un posto protetto e assicurarlo. Tuttavia, chi investe in oro dovrebbe tenere conto del fatto che dormire tranquilli ha un costo. I caveau e le assicurazioni non sono gratis e questi costi si possono considerare un rendimento negativo o il demurrage dell’oro.

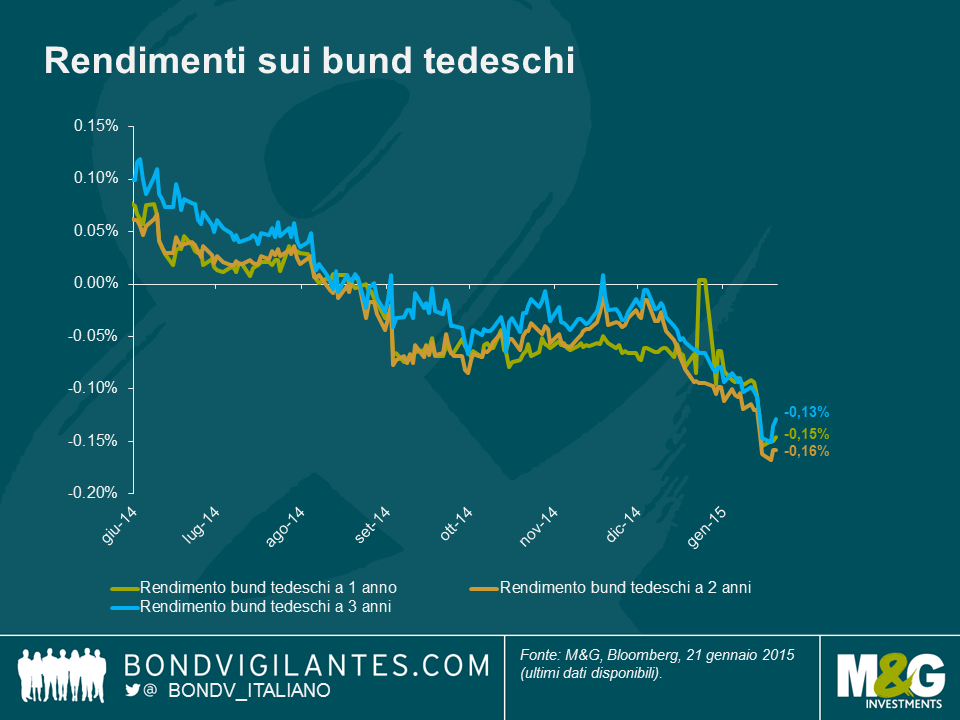

Per un gestore di fondi obbligazionari, un investimento che genera un rendimento negativo era una sorta di anatema. Il verbo al passato in questa frase è molto illuminante. Gli investitori obbligazionari vivono ormai da un po’ in un mondo in cui alcuni titoli offrono rendimenti negativi. Ad esempio, chi ha investito nel segmento anteriore della curva dei bund tedeschi, dalla fine dell’estate scorsa di fatto ha dovuto pagare per il piacere di possedere queste obbligazioni.

Questo mi ha fatto pensare: quanto devono diventare negativi i rendimenti obbligazionari prima che l’investimento in oro diventi relativamente conveniente, dal punto di vista del rendimento? Con una rapida ricerca in Google, ho scoperto che per chi possiede meno di 15 lingotti d’oro (per un valore di oltre 7,5 milioni di dollari USA, ai prezzi attuali), il costo di custodia e assicurazione è pari a circa 12 punti base (bps) per anno. Come si vede nel grafico, attualmente non c’è una grossa differenza tra l’oro e i bund a breve scadenza.

Per gli investitori obbligazionari tradizionali che puntano a mantenere almeno il valore nominale del capitale investito, l’oro non è l’asset più affidabile. Forse la risposta è tenere semplicemente contanti, ma ora che anche i tassi d’interesse sui conti bancari in Europa volgono al negativo, che deve fare un investitore prudente?

Con un altro giretto su Google ho scovato informazioni sui costi di noleggio di una cassetta di sicurezza presso una banca e sulle dimensioni fisiche di un bel mucchio di banconote in dollari. Quindi ho potuto calcolare quanto costa possedere una cassetta di sicurezza piena di dollari per un anno. Il rendimento negativo sui contanti custoditi in questo modo dipende in larga misura da quanti sono. Nella banca che stavo considerando, per qualsiasi valore inferiore ai 400.000 dollari, il costo è di circa 7 bps per anno, che scende a 3 bps l’anno per importi superiori a 3 milioni di dollari.

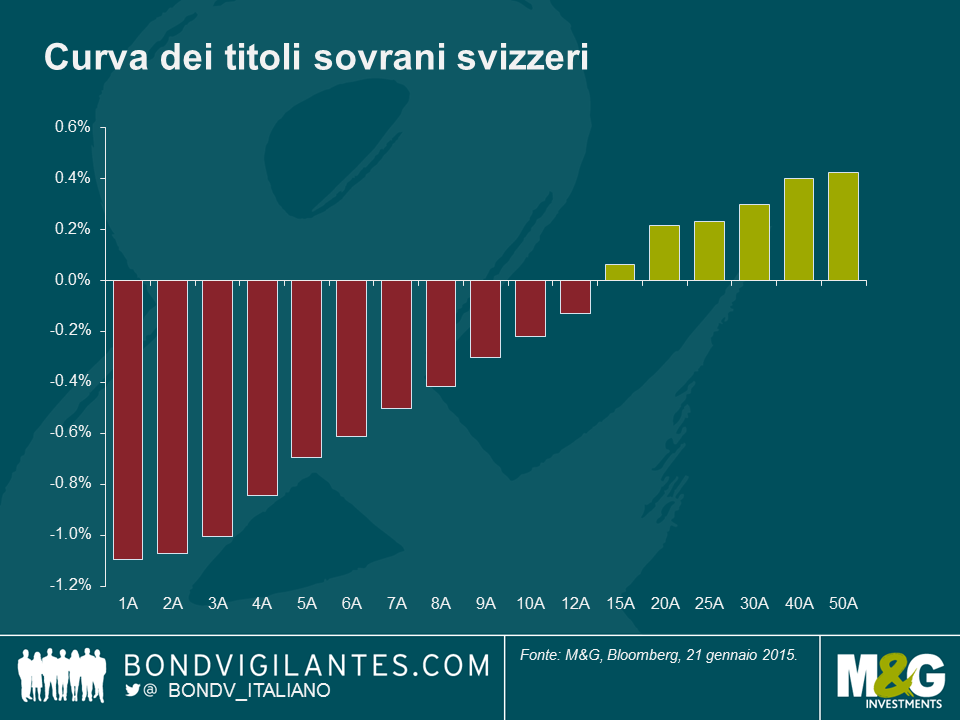

Ovviamente non sono il primo a pensarci, come sottolinea il sito web della Swiss National Bank. Il 61% di tutte le banconote in circolazione è costituito da biglietti da 1000 franchi svizzeri! E il sito aggiunge: “L’ampia proporzione di grossi tagli indica che le banconote sono utilizzate non solo come mezzo di pagamento, ma molto spesso anche come strumenti di custodia di valore”. In un’economia in deflazione, con un’alta percentuale di obbligazioni governative che rendono meno di zero, una cassetta di sicurezza che costa pochi punti base l’anno sembra un investimento valido… almeno finché qualcuno non decide di rubarla.

Purtroppo non sono riuscito a trovare nessuno che fosse disposto ad assicurare una cassetta di sicurezza piena di valuta, ma se davvero volete custodire una grossa quantità di contanti, potete sempre costruire una fortezza e assoldare qualche mercenario per proteggerla. A questo punto ammetto che la cosa diventa piuttosto ipotetica (spero che mi perdonerete se non chiedo preventivi mentre sono a lavoro), ma non credo di sbagliare molto se dico che costerebbe più di qualche punto base l’anno. A prescindere dal costo di una soluzione di questo tipo, di sicuro metterei un limite a quanto possono diventare negativi i tassi d’interesse. Solo il passaggio totale alla moneta elettronica e la fine dei depositi fisici potrebbe eliminare questo limite (e mettere fine anche a tante attività criminali, oltre che all’evasione fiscale).

Ma torniamo alla realtà. Se in serata Mario Draghi annuncerà, come ampiamente previsto, un allentamento quantitativo a pieno titolo, credo che vedremo altri asset scambiati a rendimenti negativi e altri dibattiti sul demurrage relativo fra i diversi attivi. In un mondo di rendimenti negativi sui titoli di Stato, avversione al rischio e deflazione, il motto è “liquidità soprattutto e sopra tutto”.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes