Debito dei mercati emergenti: anatomia dei rendimenti 2015 e prospettive per il 2016

Per restare in tema con il post di Gordon sulle asset class a reddito fisso che hanno realizzato i rendimenti migliori e peggiori l’anno scorso, ho voluto esaminare più da vicino il comportamento dei mercati emergenti nel 2015 e quello che possiamo aspettarci nel 2016.

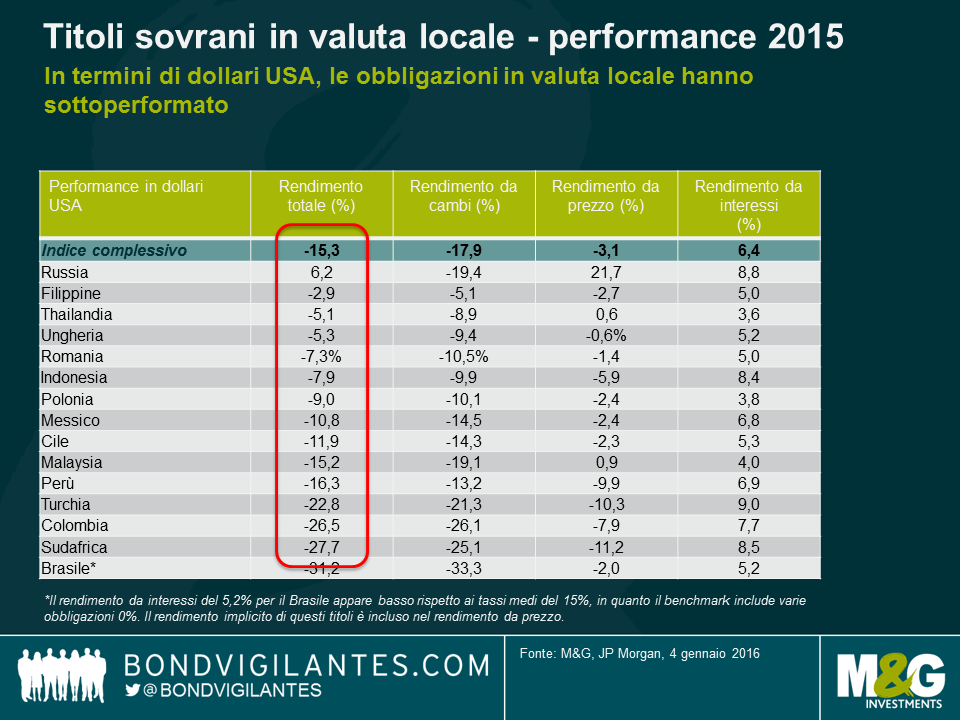

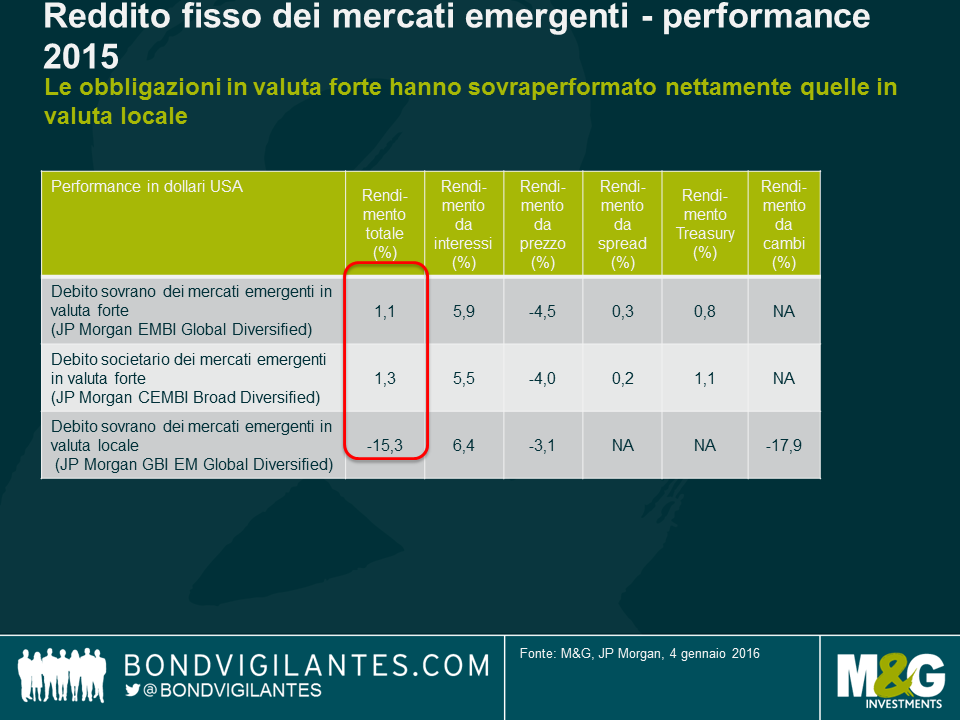

Alcuni dei temi che hanno dettato l’andamento dei mercati l’anno scorso sono gli stessi del 2014. Ancora una volta, l’allocazione del patrimonio ha giocato un ruolo cruciale. Per il terzo anno consecutivo, il debito in valuta locale ha sottoperformato quello in valuta forte e, in quest’ultimo ambito, i titoli sovrani e societari hanno mostrato una performance grosso modo in linea a livello dell’indice in senso ampio.

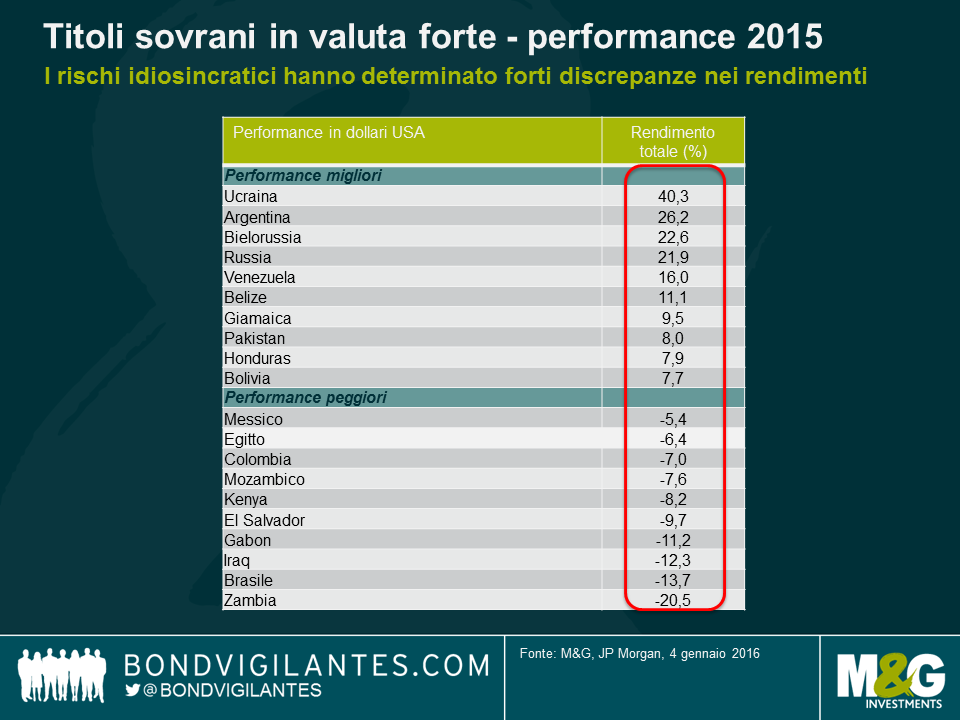

Tuttavia, come ho scritto un anno fa, la dispersione dei rendimenti è effettivamente aumentata nel 2015, quindi è stato essenziale evitare i titoli sottoperformanti con rischio di coda. I temi principali nel 2015 sono descritti di seguito.

- La duration non è stata un fattore di performance rilevante

Sebbene la Fed abbia finalmente avviato la contrazione della politica monetaria negli Stati Uniti, i rendimenti dei Treasury a 10 anni hanno chiuso il 2015 con un rialzo solo marginale, dato che il mercato si aspettava da tempo, e aveva già scontato, questa mossa. Purché l’azione della Fed si mantenga in linea con ciò che scontano attualmente i mercati nel 2016 (ossia, una contrazione di 50-75 bps), i mercati emergenti dovrebbero tenere, dato che si stanno preparando a questo sviluppo già da qualche anno, attraverso valute più deboli, afflussi di capitali ridotti e costi di finanziamento più elevati.

- Deprezzamento valutario continuato, ma la buona notizia è che non dovrebbe essere così pesante nel 2016

Come illustrato nella tabella in alto, la sottoperformance del debito in valuta locale è derivata in larga misura dai movimenti valutari, anche se ciò è riconducibile in parte al vigore del dollaro USA e non necessariamente a un movimento dei mercati emergenti in sé. In altre parole, molte valute della regione hanno ricalcato, se non superato, l’andamento di altre valute di rilievo, come l’euro o le divise legate alle commodity, ad esempio il dollaro australiano (AUD) e quello canadese (CAD). Mi aspetto che nel 2016 il dollaro USA cominci a stabilizzarsi, in base ai cicli di contrazione passati della Fed, quando l’apprezzamento del biglietto verde si è verificato in buona parte prima del primo rialzo. La sottoperformance delle valute locali di quest’anno suggerisce che molte divise dei mercati emergenti non sono più sopravvalutate e in alcuni casi, come per lo zloty polacco, il fiorino ungherese e il peso cileno, ha determinato un miglioramento dei saldi con l’estero oppure consentirà un adeguamento progressivo, come sta accadendo in Brasile. Tuttavia, le valute a cambio fisso o pesantemente gestite restano esposte ai bassi prezzi del petrolio (ad esempio, quelle dei Paesi del Golfo ancorate al dollaro e la naira nigeriana). Le criticità maggiori riguardano probabilmente in renminbi: le autorità cinesi sono infatti combattute fra la scelta di mantenere la situazione attuale di bassa volatilità associata a una certa sopravvalutazione, e quella di consentire una svalutazione più rapida che rischia però di provocare effetti incontrollati sulle valute asiatiche e legate alle commodity.

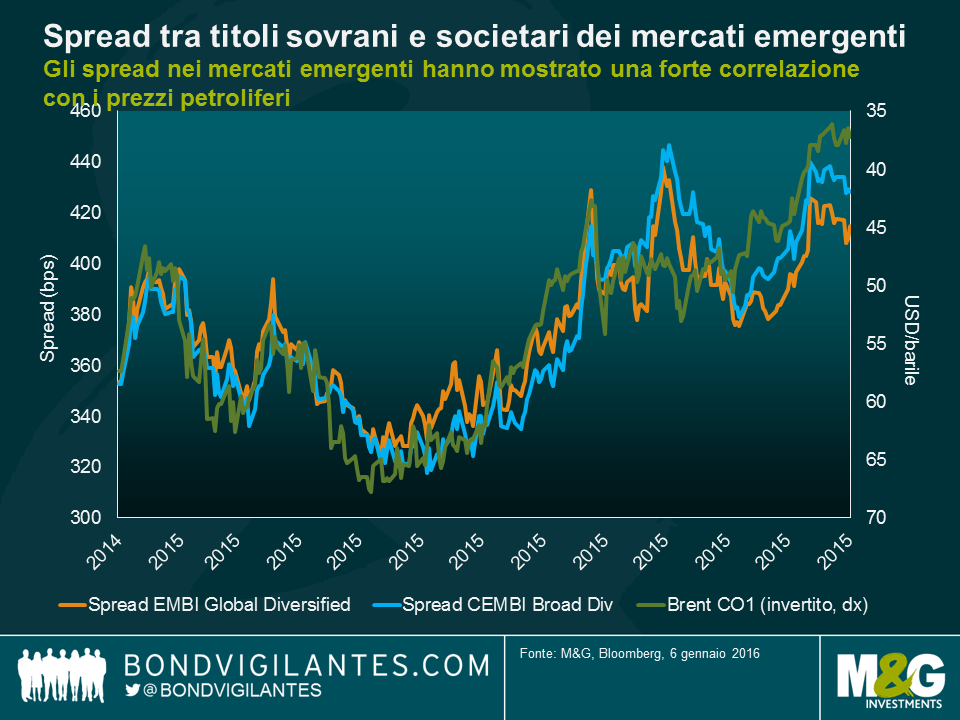

- Spread più ampi, soprattutto nei crediti legati alle commodity

Come nel 2014, la performance degli spread è apparsa di nuovo divisa a metà. Come si vede dal grafico in basso, sebbene molti Paesi della regione emergente siano di fatto importatori netti di prodotti primari, nel complesso gli spread hanno mostrato una correlazione relativamente elevata ai prezzi del petrolio e delle commodity quest’anno (Charles ne parlerà più approfonditamente in un altro post che sarà pubblicato a breve). Tutto considerato, credo che gli spread riflettano già in buona parte il deterioramento del credito cui abbiamo assistito negli ultimi anni, ma non prevedo una contrazione, ritenendo poco probabili dei miglioramenti significativi su questo fronte di qui a breve. Tuttavia, la situazione potrebbe cambiare nell’eventualità di un rimbalzo dei prezzi delle commodity, o se la Fed dovesse segnalare che il ciclo di contrazione sarà di dimensioni particolarmente ridotte.

- I rischi idiosincratici restano elevati e non si attenueranno nel 2016

Tra i Paesi che nel 2015 hanno registrato le performance migliori, molti sono crediti in sofferenza che hanno evitato il default (ad esempio, Venezuela e Bielorussia). Il risultato dell’Ucraina ha beneficiato di una ristrutturazione favorevole, la Russia si è ripresa dai livelli di ipervenduto del 2014, grazie alla mancata degenerazione del conflitto con l’Ucraina, mentre l’Argentina ha visto un rimbalzo innescato dalla prospettiva di un governo Macri più orientato al mercato. Tuttavia, difficilmente questi Paesi figureranno in maggioranza fra i migliori del 2016, in quanto è improbabile che arrivino altre buone notizie, mentre le valutazioni sono meno convenienti dopo il recupero del 2015. Il Venezuela si conferma un credito in bilico tra due esiti possibili: rivelarsi uno dei mercati più performanti di quest’anno, se il Paese riesce a evitare il default, oppure uno dei peggiori, in caso contrario. La vittoria dell’opposizione alle recenti elezioni per il rinnovo dell’Assemblea nazionale è un fatto positivo, ma non sufficiente a spazzare via le tante incertezze sulla direzione della politica economica del Paese nel contesto dei bassi prezzi petroliferi.

Per quanto riguarda i mercati con i risultati maggiormente negativi, il Brasile sarà una delle scommesse chiave del 2016. Come già accennato in un post precedente, mantengo una certa cautela sul credito, alla luce delle gravi difficoltà politiche destinate a complicare ulteriormente la ripresa dell’economia e delle finanze pubbliche. L’Africa sub-sahariana resta sotto pressione a causa dei bassi prezzi delle commodity e di un onere debitorio in rapido aumento in quasi tutti i Paesi, per via degli ampi deficit fiscali e, in alcuni casi, delle valute fortemente svalutate. Il rischio di differimento del debito, sebbene piuttosto scarso nel 2016, è destinato ad aumentare tra qualche anno, quando mi aspetto eventi di default. Sarà messa alla prova la volontà di rettificare la situazione e rimborsare il debito, ma non abbiamo dati storici di lungo periodo sul rimborso dei debiti obbligazionari e sui valori di recupero, dato che i titoli sono stati emessi per la maggior parte negli ultimi anni.

Per riassumere, l’allocazione del patrimonio fra valuta forte e locale dovrebbe confermarsi un fattore di entità minore nel 2016, quando il deprezzamento delle valute dovrebbe finalmente stabilizzarsi. Resterà cruciale la selezione dei crediti sovrani e societari nell’ambito dei titoli in valuta forte, in vista di una dispersione che a mio avviso diventerà molto marcata. Infine, nel 2016 per gli investitori nei mercati emergenti sarà essenziale evitare i titoli sottoperformanti con rischio di coda e i default societari.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes