Un problema germanico

La settimana scorsa ho partecipato a una conferenza durante la quale gli attacchi alla BCE stavano arrivando a un punto critico. Il fulcro della questione era più o meno il seguente:

“La BCE ha completamente perso la bussola. La politica monetaria è divenuta impotente. La BCE è al limite minimo e la legge di rendimenti in calo porta unicamente a una ripartizione erronea di risorse, punendo i risparmiatori e premiando speculazioni, al contempo perdendo credibilità coi mercati e il pubblico più ampio. Inoltre, il desiderio della BCE di placare i mercati serve unicamente ad attenuare la pressione su riforme strutturali fortemente necessarie.”

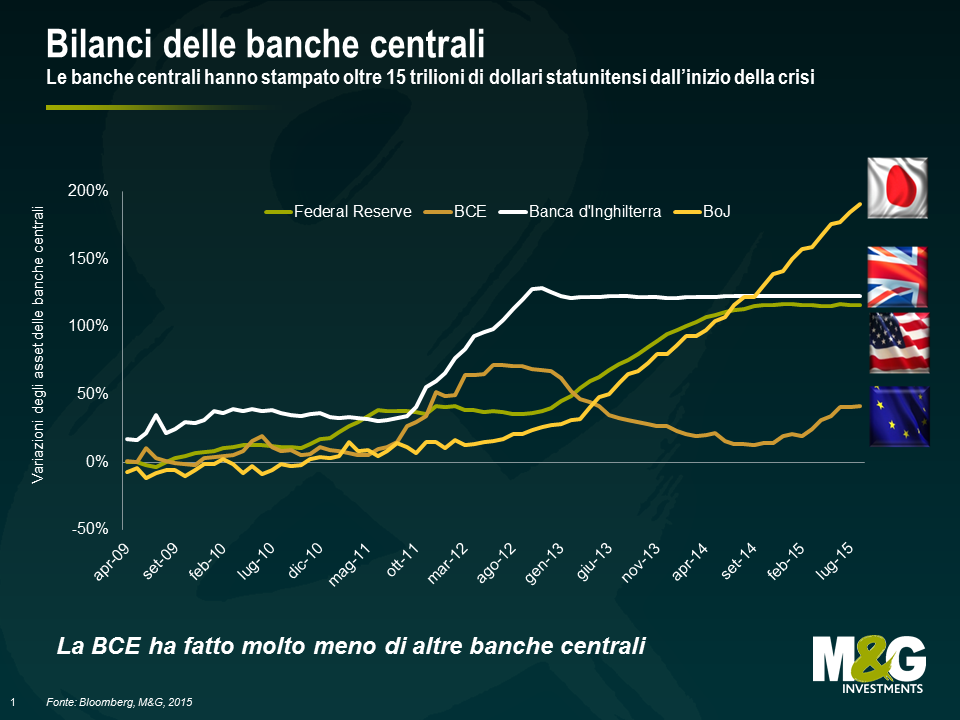

A mio avviso, potrebbe esserci qualche verità nella questione dei rendimenti in calo. Sembra che ciascun programma di allentamento quantitativo del FOMC abbia avuto un impatto minore rispetto a quello ad esso precedente sui rendimenti obbligazionari a lungo termine, un barometro chiave dei programmi di QE. Ma il mercato ha dovuto ammettere che il limite minimo per la politica monetaria non è lo zero – i rendimenti a due anni in Germania, Francia, Italia, Spagna, Svezia, Paesi Bassi, Svizzera e Giappone sono tutti ben al di sotto. E la Banca centrale europea ha dimostrato che ha ulteriore capacità di espandere il suo bilancio intensificando le sue misure non -convenzionali. Non dimentichiamo che l’istituto di credito europeo ha fatto comunque decisamente meno della Federal Reserve statunitense, della Banca del Giappone e della Banca dell’Inghilterra. Ciò potrebbe aiutare a spiegare perché l’Eurozona sta recuperando terreno con un ritardo rispetto alle altre economie principali.

Ritengo che la BCE avrebbe dovuto attuare maggiori stimoli monetari per sostenere l’economia dell’Eurozona e avrebbe dovuto farlo prima per poter raggiungere il suo unico obiettivo, ovvero quello di stabilità dei prezzi. La Banca centrale europea sperava che gli Stati poco competitivi a livello economico all’interno dell’Eurozona avrebbero perseguito riforme strutturali difficili per poter divenire più competitivi sul mercato internazionale. Questa speranza è stata mal riposta. Se da una parte le nazioni fortemente indebitate dell’Eurozona avevano attuato alcune misure, è ormai chiaro che gli elevati tassi di disoccupazione, l’indebitamento crescente dei settori pubblico e privato, e una caduta dei consumi delle famiglie avrebbero dovuto essere la principale preoccupazione della BCE. L’ironia è che avrebbe avuto tutti gli strumenti monetari per assistere più tempestivamente l’economia dell’Eurozona in difficoltà. A coloro di noi che non siedono nel consiglio governativo della BCE, sembra che la BCE abbia costantemente e intenzionalmente gestito una politica monetaria restrittiva al fine di evitare rischi morali nei mercati finanziari. Ciò è successo alle spese del supporto all’economia reale e a scapito del raggiungimento del suo compito primario: un tasso di inflazione inferiore, ma prossimo, al 2%.

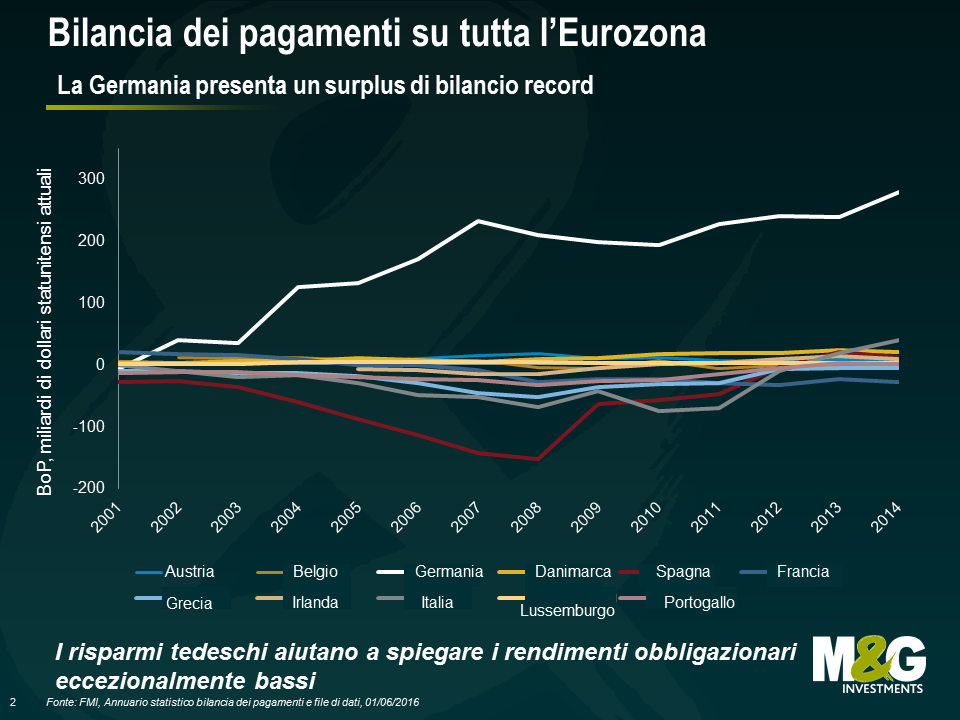

Ovviamente, la BCE è stata svantaggiata fin dall’inizio. Un’unione valutaria di economie diverse, un’unione fiscale assente, è un’unione fragile nel migliore dei casi. Alla base della fragilità dell’Eurozona si trova il surplus delle partite correnti della Germania, costantemente in crescita e spesso trascurato. Tale surplus è attualmente pari a circa 9% del PIL. Ciò è in violazione della procedura per gli squilibri macroeconomici della Commissione europea, che limita i surplus al +6% del PIL. Martin Wolf del Financial Times ha etichettato la Germania come “il problema più grande dell’Eurozona.” La Germania ha ora la capacità di prendere prestiti a rendimenti negativi o prossimi allo zero, tuttavia l’investimento pubblico in Germania è il secondo più basso dell’OCSE (1,5% del PIL), mentre l’investimento pubblico netto è negativo dal 2003. Come abbiamo fatto notare in passato, l’Europa ha bisogno di un pacchetto tedesco di stimoli fiscali ma non lo avrà.

Come principale economia e creditore dell’Eurozona, la Germania è stata tra i principali fautori di un surplus di bilancio per l’Eurozona. Per poter ottenere fondial allo scopo di rimborsare livelli di debito elevati, Paesi come la Grecia, il Portogallo, la Spagna e l’Irlanda hanno dovuto provare a portare i loro bilanci fiscali da posizioni di deficit a posizioni di avanzo. Per raggiungere tale obiettivo, i governi hanno dovuto attuare aspre misure di austerità, incoraggiando risparmi piuttosto che investimenti. Di conseguenza, mentre la Germania vanta bassi tassi di disoccupazione, salari in aumento, prezzi delle abitazioni in crescita e una valuta a buon mercato, le economie dell’Europa meridionale sono impantanate in stagnazione, recessione e depressione dell’economia.

Affrontare tali fragilità fondamentali costituisce il punto centrale della problematica per l’Eurozona. In ultima analisi, ciò richiederà ingenti trasferimenti fiscali da nord a sud, un’inflazione decisamente più elevata in Germania o molti anni di disoccupazione di massa nelle economie più deboli d’Europa.

A quasi dieci anni dall’inizio della crisi finanziaria del 2008, non sembra di essere più prossimi a una vera soluzione. Fino a quando i politici non saranno disposti, o più probabilmente costretti, a prendere alcune decisioni molto difficili, la BCE dovrà continuare a farsi carico del fardello e agire di fatto come agente fiscale per l’Eurozona. Le critiche alle sue azioni continueranno.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes