La Banca d’Inghilterra potrebbe essere sul punto di svelare un ricco pacchetto di misure monetarie

Sebbene i banchieri centrali britannici abbiano lasciato invariati i tassi d’interesse, i verbali della riunione del 4 luglio del Comitato di politica monetaria rivelano che “la maggior parte dei componenti si aspetta un allentamento in agosto” (persino il falco storico Martin Weale ha adottato un tono accomodante). Di conseguenza, i mercati scontano un sorprendente 98,3% di probabilità di un taglio dei tassi alla prossima riunione, in programma fra otto giorni. Con il deterioramento dei dati atteso per il Regno Unito nei prossimi mesi, questa previsione sembra ragionevole.

Tuttavia, c’è un’altra cosa da evidenziare nel discorso tenuto il 30 giugno dal governatore Carney (al di là dell’aspettativa di un allentamento monetario nel corso dell’estate), ed è questa: “In agosto discuteremo in modo più approfondito la gamma di strumenti a nostra disposizione”. Visti i tassi d’interesse prossimi allo zero, è possibile che il governatore Carney voglia indicare che la BoE si sta scaldando per lanciare un ampio pacchetto di stimoli monetari, unitamente al taglio dei tassi d’interesse, analogo a quello svelato dalla BCE a marzo di quest’anno.

Ecco cinque opzioni che l’MPC potrebbe avere a disposizione.

- Allentamento quantitativo

Un rilancio del programma di allentamento quantitativo della BoE sembra la misura espansiva più probabile che l’MPC potrebbe adottare, al di là del taglio dei tassi d’interesse; il fine ultimo sarebbe facilitare un’espansione dei prestiti bancari privati attraverso acquisti di asset da parte della banca centrale. Se questa ipotesi dovesse concretizzarsi, la pancia della curva dei titoli governativi britannici dovrebbe risultare ben supportata. I gilt con scadenza fra i 7 e i 15 anni potrebbero beneficiarne in modo particolare, dato che in questa fascia ci sono meno obbligazioni (presumendo che la BoE punti a effettuare acquisti in linea con le regole di reinvestimento del QE, di cui abbiamo parlato qui) e questa è la parte della curva con duration neutrale. Più adatta al Regno Unito potrebbe essere quella che Fathom Consulting ha chiamato “Operazione Anti-Twist” (sulla falsariga della “Operazione Twist” del FOMC nel 2011), che comporterebbe la vendita di gilt a lunga scadenza e l’acquisto di emissioni analoghe a breve termine. Ne deriverebbe una curva dei rendimenti più ripida, che potrebbe favorire gli investitori con passività pensionistiche a lungo termine in cerca di rendimenti più alti.

- Acquisti di obbligazioni societarie

Al fine di migliorare la liquidità di mercato, nel periodo 2009-2012 la BoE ha acquistato obbligazioni societarie nell’ambito del programma di QE. Anche se non è necessariamente una priorità imminente – non sembra esserci una crisi dei finanziamenti alle imprese; gli spread dei titoli societari investment grade non finanziari in GBP si sono impennati, ma hanno ripiegato dopo il referendum – si presenta tuttavia come un’opzione di politica credibile.

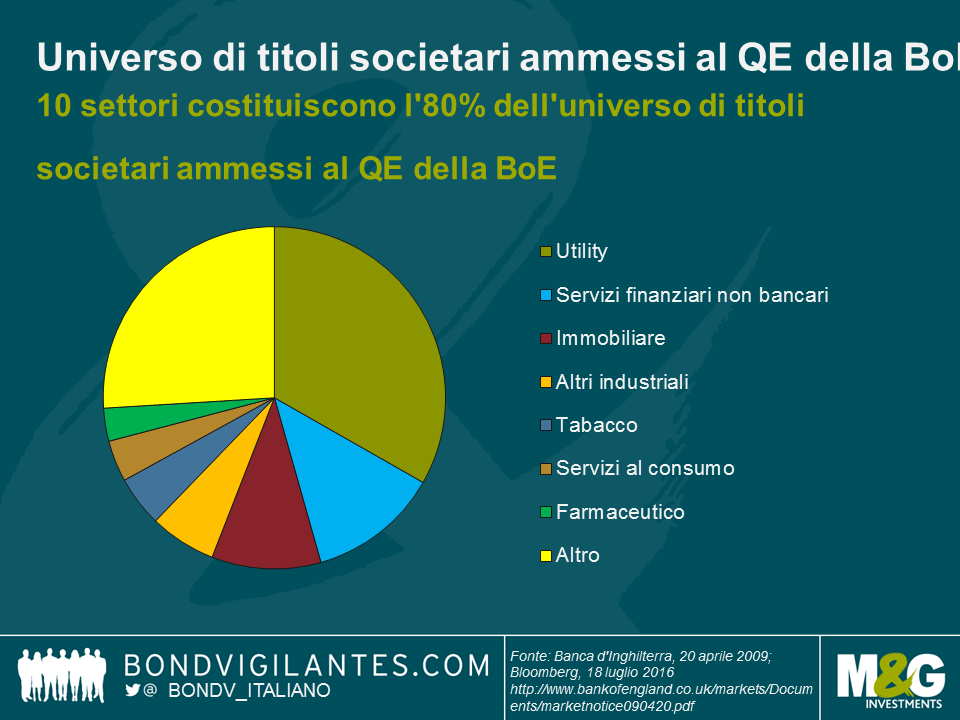

Se la BoE dovesse riavviare gli acquisti di titoli societari, seguendo gli stessi criteri adottati in precedenza (che erano molto più rigorosi di quelli attualmente previsti dalla BCE, in particolare per quanto riguarda le regole sui rating creditizi), l’universo di investimento dovrebbe superare i 100 miliardi di sterline per dimensioni, con le società di utility destinate a fare la parte del leone in termini di acquisti ammissibili. Anche le aziende immobiliari dovrebbero beneficiare in misura notevole del QE su obbligazioni societarie, che potrebbe offrire un supporto mirato a un settore già colpito in modo particolarmente duro.

- Ulteriore sostegno al prestito bancario

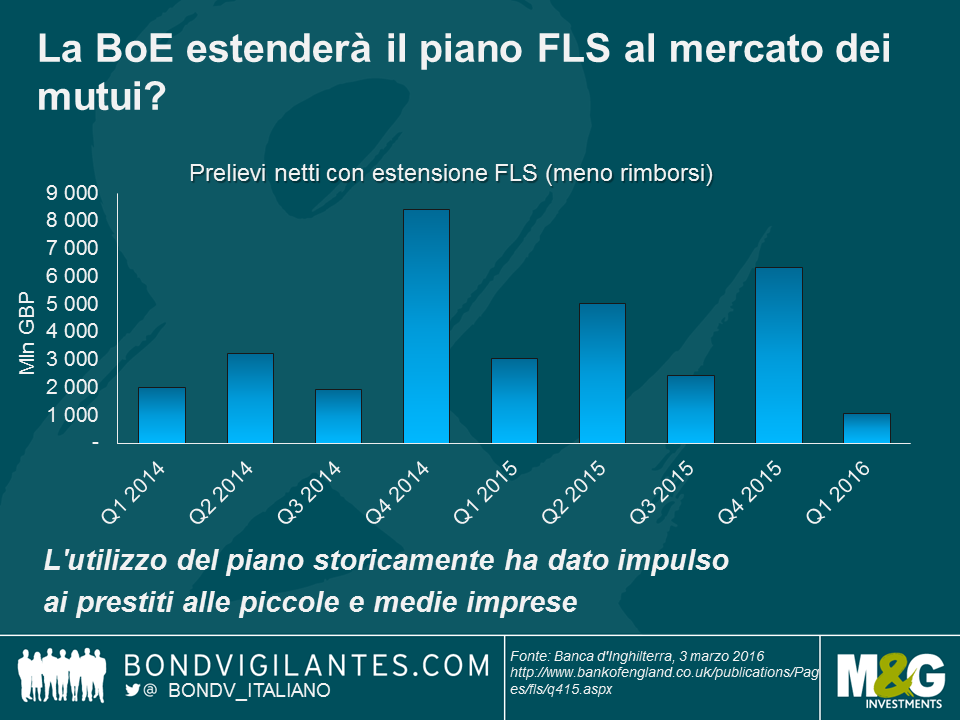

All’inizio del mese la BoE ha ridotto il cuscinetto anticiclico di capitale previsto in Regno Unito per banche, aziende di costruzioni e grandi società di investimento, dallo 0,5% allo 0%, almeno fino a giugno 2017. Il governatore Carney ha specificato che questa misura abbasserà le riserve di capitale richieste per le banche di 5,7 miliardi di sterline, essenzialmente liberando capitale da prestare all’economia reale. Se i dati di imminente pubblicazione lo richiederanno, la BoE potrebbe estendere il piano di sostegno ai prestiti (FLS) in modo da rendere ancora più abbordabile il credito per le famiglie. Il piano attuale incentiva le banche a dare impulso all’attività di prestito, con una preferenza per le imprese di piccole e medie dimensioni, indubbiamente quelle più colpite dalle prospettive incerte di questo periodo. Tuttavia, i banchieri centrali potrebbero ampliare il programma in modo ancora più mirato, ad esempio puntando sui prestiti ipotecari con l’intento di sostenere i prestiti per l’acquisto di abitazioni (condizioni di mercato permettendo). Il piano FLS è stato prorogato molte volte, dall’introduzione iniziale a luglio del 2012, con l’ultima estensione decisa in novembre. Anche se in passato abbiamo messo in dubbio il successo di questa iniziativa, non escludiamo di vedere un altro emendamento.

- Risposta congiunta di politica fiscale e monetaria

Gli investitori e i mercati sono posizionati in vista di una crescita lenta in un contesto di bassa inflazione, ma forse le cose stanno per cambiare. Mentre i limiti della politica monetaria globale mettono in luce rendimenti di scala sempre minori, esiste ora in Regno Unito la possibilità di vedere una politica fiscale espansiva affiancata a una politica monetaria dello stesso segno. A seguito del rimpasto di governo, il regime di austerità e contrazione fiscale di Osborne è stato accantonato e adesso spetta a Hammond scoprire le sue carte. Viste le circostanze insolite, è plausibile che il nuovo ministro delle Finanze sposti la dichiarazione autunnale in modo da farla coincidere con la riunione della BoE del 3 novembre e proponga qualcosa di originale. Se seguirà il consiglio del Fondo monetario internazionale (FMI) e dell’OCSE, che hanno invocato entrambi una sferzata alla spesa per infrastrutture, potremmo vedere il governo optare per progetti infrastrutturali promotori di crescita, finanziati attraverso obbligazioni destinate all’acquisto da parte della BoE.

- Tassi negativi

È possibile che la BoE introduca tassi d’interesse negativi, come è già accaduto nell’Eurozona e in Giappone? In teoria sì, ma in pratica mi sembra un’ipotesi piuttosto remota. I tassi negativi sono ancora in fase sperimentale (Jim ha riferito aneddoti molto interessanti al riguardo, qui e qui) e la BoE ha ancora qualche freccia all’arco della politica monetaria tradizionale. Con i tassi d’interesse allo 0,5%, c’è spazio per altri tagli prima di raggiungere lo zero bound ed essere costretti a contemplare misure non convenzionali.

Evidentemente gli strumenti a disposizione sono molti (e qui ho concentrato l’attenzione soprattutto su quelli collaudati), ma la BoE li utilizzerà? Sarebbe bene annotarsi in agenda la data di ogni singola riunione di politica monetaria: tutte potrebbero riservare qualche svolta importante. Avanti con la prossima decisione BoE, siamo pronti.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes