Nel corso dei miei 25 anni sui mercati obbligazionari, c’è sempre stata un’ operazione prima o poi divenuta nota col nome “creatore di vedove”. Essere sottopesati di gilt a lunga scadenza è stata una di queste, in una fase in cui le nuove normative pensionistiche hanno fatto crollare i rendimenti. Anche la posizione corta sul mercato obbligazionario giapponese è divenuta mortale quando la Banca del Giappone ha ridotto i tassi a zero. Oggi, “si stanno creando vedove e vedovi” sul mercato tedesco dei Bund. I rendimenti del bund decennale sono ora negoziati ai minimi storici: gli investitori obbligazionari corrispondono 31 punti base l’anno per il privilegio di concedere prestiti al governo tedesco.

Con il crollo dei rendimenti, le previsioni e le aspettative sono rapidamente riviste al ribasso. In seguito al discorso di Mario Draghi (presidente della BCE) la scorsa settimana abbiamo persino visto una banca di investimenti ipotizzare che il rendimento del Bund a 10 anni potrebbe scendere da -0,31%, a -2%! Follia? Draghi ha usato toni incredibilmente accomodanti, ed è facile attribuire al suo discorso la stessa importanza che fu attribuita alla celebre frase “Tutto il necessario”, che egli pronunciò nel bel mezzo della crisi dell’Eurozona 2012.vAbbiamo già visto più di 2.000 miliardi di euro di allentamento quantitativo (QE), tassi negativi, linee guida che promettevano di contenere i tassi, e prestiti a basso costo alle banche: cos’altro potremmo ottenere oltre a tutto questo?

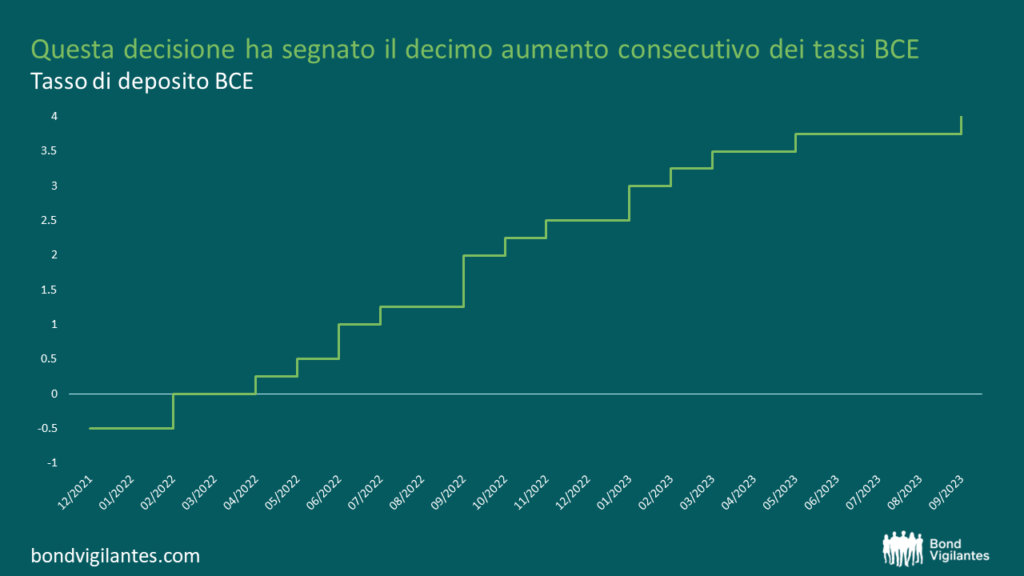

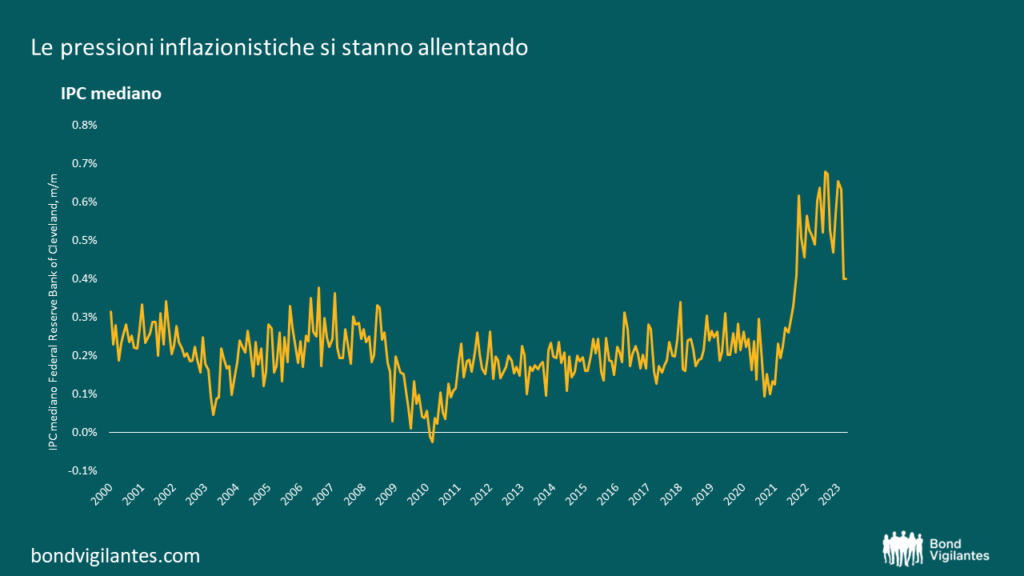

Ebbene, molto di più. Draghi è terrorizzato dal crollo delle aspettative di inflazione della zona euro, e dell’IPC di fondo ad appena 0,8%, oltre che dalle cifre orribili relative alla produzione e dalle guerre commerciali incombenti. Mentre la Fed si prepara a tagli multipli dei tassi negli Stati Uniti, l’euro si sta rafforzando anche sul dollaro, un altro vento contrario per le economie della zona euro. Ha quindi parlato del fatto che la BCE non si rassegna a un’inflazione “troppo bassa” e dei rischi di ribasso per l’economia. È necessario un netto miglioramento o “sarà necessario” uno stimolo a livello di allentamento. Ciò comporterà probabilmente un taglio del tasso di deposito della BCE ancora più in territorio negativo (la BCE si è infine arresa a fare pace con la sua politica dei tassi di interesse negativi) e la ripresa del QE.

La ripresa del QE, tuttavia, crea ulteriori problemi alle autorità monetarie. Anche se la Corte di giustizia dell’Unione europea (CGUE) ha affermato che il QE è legale (a meno che non serva a nascondere le aspettative di default del mercato), ci sono limiti al numero di obbligazioni che la BCE è autorizzata ad acquistare. Attualmente questo limite è fissato al 33% delle emissioni in essere, e questo fatto rappresenta un problema dato che i tedeschi non stanno più producendo bund. Alla ricerca di quello che chiamano “Black Zero”, la Germania registra ogni anno un surplus di bilancio, che negli ultimi anni ha visto diminuire drasticamente il rapporto debito/PIL. Ciò significa che l’emissione di bund è incredibilmente bassa e che la BCE raggiungerà rapidamente il limite di quanti può acquistarne nell’ambito di un nuovo programma QE. Il mercato si aspetta che il limite del 33% venga innalzato al 50% in caso di un nuovo QE, ma, per citare la banca di investimenti che parlava della “previsione dei rendimenti al -2%”, i bund sono “un bene raro”. Il Quantitative Easing ridurrà ulteriormente i rendimenti obbligazionari, ma per i bund questo risultato sarà notevolmente amplificato.

Come si passa quindi da un rendimento di -31 bps a -200 bps? Beh, avete bisogno di tagli aggressivi dei tassi di deposito, dagli attuali -40 bps a -120 bps. Che conseguenze avrebbero questi tagli per le fragili banche europee? Le farebbero diventare meno redditizie? Le famiglie e le aziende conservano le banconote in casseforti per evitare tassi negativi? È inoltre necessario che la curva dei rendimenti tedeschi si appiattisca (rendimenti a lungo termine che diminuiscono di più di rendimenti a breve termine) fino a raggiungere un livello che assomigli a quello del Giappone, e che quei bund “bene raro” diventino più costosi rispetto agli altre asset europei a reddito fisso. Torniamo ancora una volta alla seguente domanda: è logico pagare qualcuno per potergli prestare denaro? Ma dobbiamo anche tornare alle parole di John Maynard Keynes, citate innumerevoli volte: “i mercati possono rimanere illogici più a lungo di quanto non si possa rimanere solvibili” Attenti al creatore di vedove.

Questo articolo è apparso originariamente su Investment Week – Leggi qui

Nel suo discorso di Sintra, due settimane fa, Mario Draghi ha lasciato la porta completamente aperta a un ulteriore allentamento della politica monetaria nell’area dell’euro. Tutte le opzioni sembrano essere in gioco per sostenere le cifre di inflazione in Europa, compresa una nuova tornata di allentamento quantitativo. L’osservazione di Draghi sul Piano di acquisto di asset (APP) della BCE, che ha ancora un notevole margine di manovra, ha alimentato le speranze di molti partecipanti al mercato circa una ripresa degli acquisti di asset netti, conclusisi nel dicembre dello scorso anno. Un APP rivitalizzato comprenderebbe quasi certamente una nuova versione del Corporate Sector Purchase Programme (programma di acquisto del settore societario): chiamiamolo CSPP2. La domanda è: come possono gli investitori del credito posizionarsi in questo ambiente?

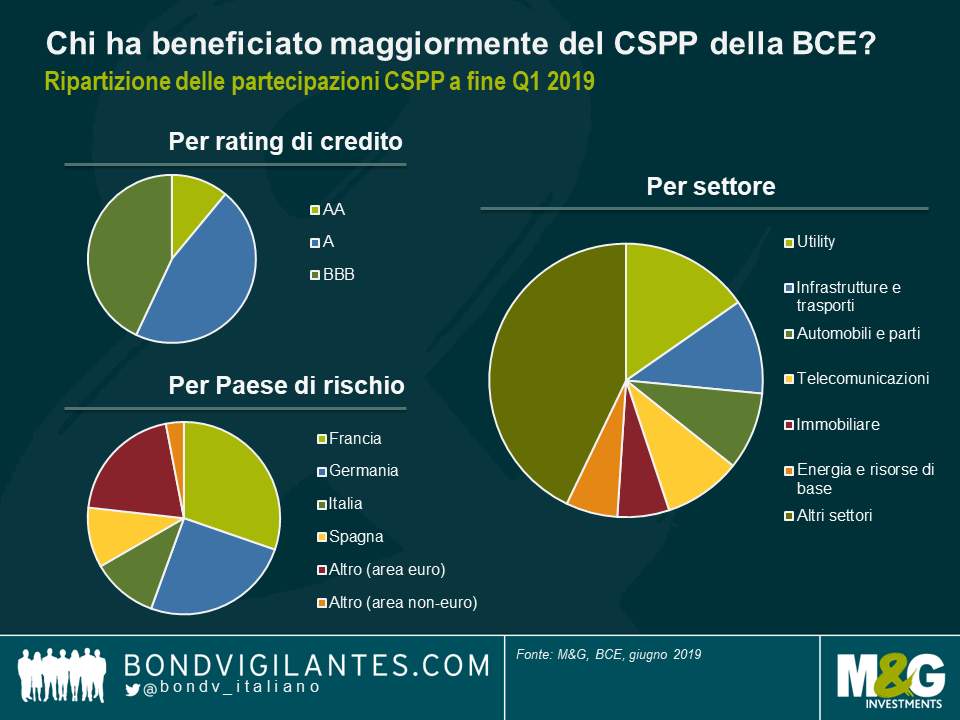

Ebbene, va sottolineato che gli attuali livelli di spread creditizi suggeriscono che i mercati stiano prezzando con una probabilità piuttosto elevata che il CSPP2 venga annunciato nella riunione di settembre della BCE. Nel caso in cui la BCE non riuscisse a ottenere risultati, le valutazioni delle obbligazioni societarie europee potrebbero subire pressioni. Se tuttavia il CSPP2 diventasse una realtà e acquisisse una portata significativa, è giusto dire che il credito investment grade (IG) europeo dovrebbe nel complesso trarne beneficio. Attualmente un gigante addormentato, la BCE tornerebbe ad essere uno dei maggiori investitori obbligazionari in Europa e di fatto un “compratore forzato” di titoli societarie IG in euro, il che ridurrebbe i livelli di spread e mitigherebbe la volatilità. Alcuni segmenti del mercato IG in euro ne trarrebbero ovviamente più vantaggi di altri, a seconda di dove la BCE concentrerebbe i propri sforzi di acquisto. Se il comportamento passato è un indicatore affidabile dei futuri acquisti di asset, le obbligazioni con rating A, le società francesi e il settore dei servizi pubblici dovrebbero ricevere il maggior supporto tecnico dal CSPP2.

Tuttavia, cercare di prevedere le azioni della BCE, o qualsiasi altra banca centrale, è un’impresa difficile. I dettagli del CSPP2, se mai vedrà la luce, non sono ancora chiari. La BCE potrebbe sorprendere nuovamente i mercati, proprio come nel marzo 2016, quando delineò il CSPP originale e la maggior parte degli attori di mercato non aveva previsto che un credito debole con rating BBB e persino titoli crossover sarebbero stati idonei per il piano di acquisto. La grande novità questa volta potrebbe essere l’inclusione di obbligazioni bancarie senior, che la BCE non ha acquistato in passato. L’aggiunta di obbligazioni bancarie alla lista della spesa CSPP2 amplierebbe notevolmente l’universo investibile della BCE; le banche rappresentano quasi il 30% del più ampio universo IG in euro. Sostenere gli spread creditizi delle obbligazioni bancarie, e quindi ridurre i costi di finanziamento per le banche europee, aiuterebbe anche ad attenuare il colpo alla redditività delle banche di ulteriori tagli dei tassi di interesse che potrebbero essere annunciati insieme al CSPP2. L’inclusione delle obbligazioni bancarie non sarebbe tuttavia priva di insidie. Potrebbero sorgere conflitti d’interesse per la BCE, che si troverebbe di fatto a finanziare proprio le stesse istituzioni che dovrebbe regolamentare e controllare.

A prescindere dai dettagli, il lancio del CSPP2 avrebbe anche un impatto profondo sulla base dei cosiddetti credit default swap (CDS), ossia la relazione tra i livelli di spread creditizi ai quali sono negoziati i contratti CDS (credito sintetico) e le corrispondenti obbligazioni societarie (credito fisico).

In base al CSPP2, la BCE interferirebbe direttamente nel mercato del credito fisico acquistando ingenti quantità di obbligazioni liquide IG in euro. A parità di altre condizioni, l’aumento della domanda di obbligazioni societarie spingerebbe al ribasso i loro spread di credito. Il vigore del credito fisico verrebbe probabilmente trasmesso ai sintetici, ma considerando che la BCE non interverrebbe direttamente nel mercato dei CDS, è probabile che le obbligazioni fisiche superino il credito sintetico.

È esattamente quello che è successo la volta scorsa. Prima che la BCE annunciasse il CSPP originale nel marzo 2016, il mercato obbligazionario fisico IG in euro era più ampio dell’ iTraxx EUR, l’indice europeo di riferimento IG CDS. Nel corso dei due anni successivi, quando il CSPP era in pieno svolgimento, i titoli fisici hanno notevolmente superato quelli sintetici. Solo quando la BCE ha iniziato a ridurre gradualmente i volumi netti di acquisto nel 2018 (e le considerazioni sulla liquidità sono diventate rilevanti durante la correzione di mercato del quarto trimestre), le obbligazioni fisiche si sono nuovamente ampliate oltre il mercato dei CDS.

Al momento, gli investitori sono pagati circa 20 bps in più di spread di credito per il possesso del mercato fisico IG in euro rispetto alla vendita di protezione su iTraxx EUR, che è un differenziale significativo considerando i livelli prevalenti di spread e di rendimento. Non credo che il rapporto attuale abbia molto senso, ad essere onesti. Se il mercato crede fondamentalmente che il CSPP2 sia dietro l’angolo – e il recente rally creditizio non suggerisce certo il contrario – allora gli investitori non dovrebbero voler acquistare obbligazioni fisiche piuttosto che sottoscrivere CDS, considerando la probabile sovraperformance dei primi rispetto ai secondi? A mio avviso, questo fa sembrare le obbligazioni fisiche relativamente a buon mercato rispetto alle obbligazioni sintetiche. Attualmente gli investitori possono acquistare obbligazioni societarie e (parzialmente) coprire il credito beta tramite CDS (ossia, compensare il rischio di mercato del credito acquistando protezione su iTraxx EUR), creando così una posizione che offra sia un carry positivo dello spread che un aumento se il CSPP2 venisse eventualmente lanciato.